相続専門コラム

人が亡くなった際には葬儀が行われます。その際の葬儀代(葬式費用)は、誰が支払うべきものでしょうか?

これは法律上定められているものではないので曖昧ですが、一般的な例にならえば、喪主(葬儀主催者)が支払うケースが多いです。

葬儀にかかった費用は相続税の葬式費用控除が使えます。この場合、葬儀代(葬式費用)を負担した相続人の相続財産額から控除ができます。

相続税の計算では、被相続人の債務(マイナスの財産)は相続財産額から控除することができます。葬儀代(葬式費用)は被相続人の死後に発生するもので債務ではありませんが、被相続人が亡くなると必ず発生する必要費用だということが考えられるので、マイナスの財産として相続財産額から控除できることになっているのです。

今回はこれから相続税申告をされる方、終活の一環でご自身の葬儀、相続について考えている方にも知っておいて頂きたい相続税の葬式費用控除について解説します。

目次

無料で使える 相続税申告書作成ソフト『AI相続』 なら、フォームに沿って入力するだけで簡単に申告書が完成!

複雑な計算もAI相続におまかせ。

さらに、土地評価など節税につながる部分だけを税理士に依頼することも可能です。

葬儀の形式は宗教(仏式、神式、キリスト教式、無宗教他)や地域、種類によっても大きく異なります。最近では葬儀の種類も多様化し、それによって葬儀にかかる費用も異なってきます。

主な葬儀の種類は以下のとおりです。

葬儀代(葬式費用)は上記に記したような葬儀の形態によって異なってきます。簡単に数十万円程度で済ませるケースも徐々に増えてきていますが、一般的には200万円程度かかると言われています。

また、葬儀後も初七日や四十九日、香典返し等の法会が続き、費用が発生します。

ですので、「葬儀代(葬式費用)はどこからどこまで」と明確に定義することは困難です。

これら全てを控除することはできませんから、控除できるもの、できないものの範囲を正しく理解しておきましょう。

葬儀代(葬式費用)として控除できるものは以下のとおりです。

控除できる費用

葬儀(お通夜、葬式、告別式、火葬)を行うのに必ず発生する費用が挙げられます。

葬儀代(葬式費用)として控除できないものは以下のとおりです。

控除できない費用

人が亡くなった場合には必要な事柄ですが、葬儀(お通夜、葬式、告別式、火葬)には関係がないものは控除対象になりません。

墓地等の購入は葬儀費用控除の対象ではありませんが、生前に購入している場合は非課税となる「祭祀財産(さいしざいさん)」に含まれます。詳しくはこちらをご参照ください。

葬儀代(葬式費用)は費用を負担した相続人の相続財産額から控除できるとお伝えしましたが、控除できない人もいます。

葬式費用が控除できない人は以下のとおりです。

上記に該当する人は葬儀代(葬式費用)を負担していたとしても控除を受けることができません。

葬式費用を控除できる人は下記をご参照ください。

▶国税庁|3 債務や葬式費用を遺産総額から差し引くことができる人

相続放棄をした人は債務控除を受けられないのですが、無制限納税義務者(日本国内に居住している人)で実際に葬儀代(葬式費用)を負担した場合は、葬式費用に限り控除ができます。

例えば、生まれ故郷と生活していた場所2か所で、葬儀を2回行った場合はどうなるのでしょうか?

以下の条件の場合、2か所分の葬儀代(葬式費用)は控除適用と考えられます。

・2か所で行われた葬式が納骨前に日を開けずに同様に行われ、参列者の便宜を図って行われたものであること

・2か所で行われた葬儀がいずれも死者を葬るための儀式であり、後に行われた葬儀が追善供養のための法会(初七日や四十九日など)ではないこと

参考:告別式を2回に分けて行った場合の相続税の葬式費用の取扱いについて|国税庁

お別れの会が葬儀代(葬式費用)で控除できるかどうかは、ケースバイケースで、一概に判断ができません。

葬儀と直接関係ある場合は控除ができますが、そうでない場合は難しいです。

控除できるかどうか不安な方は専門家に相談しましょう。

一般的に相続が発生すると亡くなった方の口座は凍結されてしまい、自由にお金を引き出すことができません。

しかし、相続税法の改正により2019年7月以降は相続人1人につき最大150万円までを凍結された口座から引き出すことが認められるようになりました。これを葬儀代(葬式費用)の支払いに充てることは可能です。

税務調査が入る場合もあるので、葬儀にかかった費用の領収書やレシートは保管しておきましょう。

業者を利用するもの、お店で購入するものなどは領収書やレシートが発行されますが、下記のものは領収書が出ない場合があります。

この場合は支払日と支払い先、金額、内容をメモして残しておけば、葬儀費用として計上できることになっています。

相続発生後に購入した墓地は葬儀費用として控除できませんが、生前に購入したものは非課税である「祭祀財産(さいしざいさん)」に含まれ、相続税がかかりません。墓地購入費は平均100万円〜200万円程度かかる為、大きな節税に繋がります。ただし、あまり豪華なものは除外されるケースもあるので、そういった場合は専門家に相談しましょう。

生前の購入は相続発生後に家族の負担を減らせるメリットはありますが、管理や費用負担の問題もあるため、ご家族と相談した上で決めることをおすすめします。

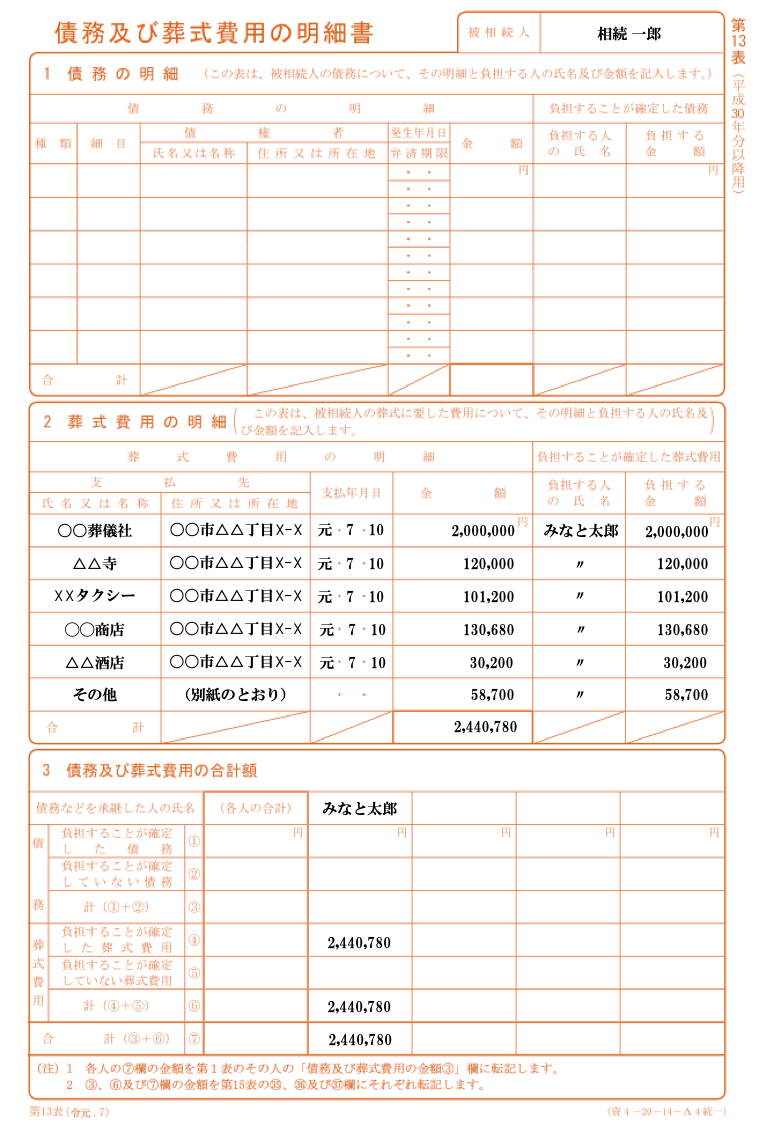

葬儀代(葬式費用)は相続税申告書の第13表 債務及び葬式費用の明細書へ記載をします。

金額が小さいものはまとめて「その他」と記載することができます。費用は領収書がなくとも、支払った事実、いつ・どこに支払ったかのメモがあれば問題ありません。

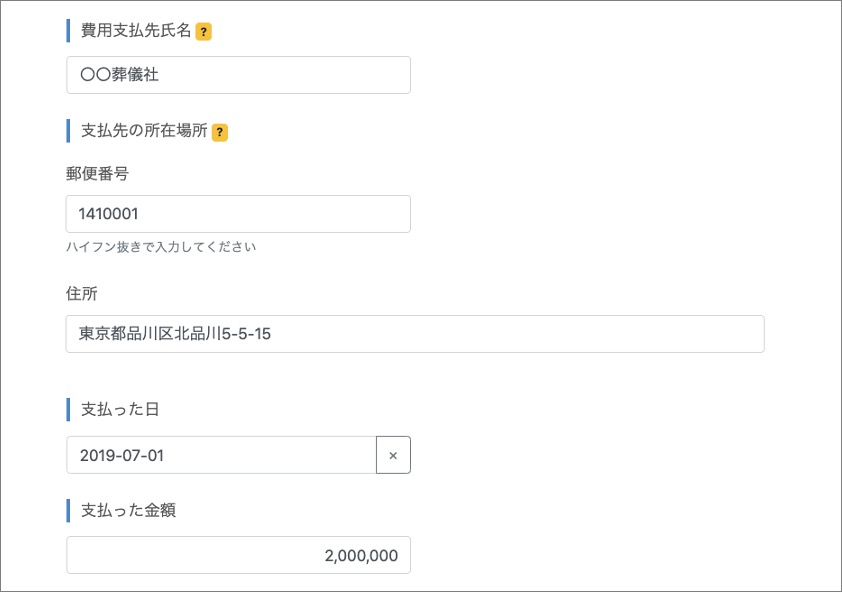

「AI相続」を利用すれば、申告書のどこに書くかを考えずに、フォームに沿って入力するだけで簡単に相続税申告書の作成ができます。

AI相続へログイン後、「2. 財産入力」ページで「葬儀費用」を選択します。

フォームに葬儀費用の支払先の名称、金額等を入力してください。

AI相続を使ってみたい方は、【完全無料】AI相続ー自分でできる相続税申告書作成ソフトからお試し下さい。

葬儀代(葬式費用)は遺産総額から控除することができるパターンをご理解いただけましたでしょうか。相続人の方で葬儀代を支払った場合は漏れなく申告しましょう。

どんな葬儀を行うのか、葬式費用を誰が支払うのか、または被相続人の遺産から支払うのかを事前に決めておくことが、相続税節税のポイントとなります。

葬式費用控除以外の相続税節税策として、今回紹介した生前に墓地を購入する方法もあります。また、今回紹介していない費用で控除対象になるものもあるかもしれません。

具体的な内容や墓地の生前購入を検討していらっしゃる方は税理士や税務署、みなと相続コンシェルへご連絡ください。

監査法人トーマツ、独立系コンサルティング会社で業務の経験を積み、2013年に相続税専門税理士として独立。相続において大切なことを伝えるべく「笑って、学んで、健康に」をモットーに、社会人落語家「参遊亭英遊」としても活躍。高座に上がる回数は年間80回超。著書に『知識ゼロでもわかるように 相続についてざっくり教えてください』(総合法令出版)がある。 HP:埼玉・大宮あんしん相続税相談室