相続専門コラム

相続税申告書を書くにあたって絶対避けては通れない登竜門的な存在の「第11表」。この申告書は「相続税がかかる財産の合計表」と記載されているように、相続税課税対象の相続財産を記載する必要がある表となります。

令和7年最新版の記載方法です。細目ごとに書き方が違うため「細目ごとの記載例」もまとめています。このページでは第11表「相続税がかかる財産の合計表(相続時精算課税適用財産を除きます。)」の書き方について解説していきます。

目次

無料で使える 相続税申告書作成ソフト『AI相続』 なら、フォームに沿って入力するだけで簡単に申告書が完成!

複雑な計算もAI相続におまかせ。

さらに、土地評価など節税につながる部分だけを税理士に依頼することも可能です。

相続税申告書は、第◯表と言う数字が割り振られていますが、実は第1表から記入していくわけではありません。というのも、第1表は全ての計算が終了してからその数字を転記して最終的な計算を行うためのまとめのようなものとなっている為です。

ちなみに第1表が「相続税申告書の総まとめ」であるなら、第11表は「課税される財産のまとめ」のような表です。相続時精算課税の適用を受ける財産以外は課税対象の財産を全てこの表に記載しなければなりません。

まずは相続財産の中でも非課税枠や特例が設けられている生命保険、退職金、小規模宅地等の特例を記載する為の第9表、第10表、または第11・11の2表の付表1を必要に応じて作成し、その後に第11表に取り掛かるとよいでしょう。

相続税申告書を無料で作成できる「AI相続」なら、もちろん第11表も出力できます。

相続する財産を項目ごとに入力すれば、第11表の形式を意識する事なく申告書が出来上がります。紙じゃないのでカンタンに何度も修正ができますし、パソコンがあればどこでもすぐに開いて記載が可能です。

よろしければ一度お試し下さい。

カンタン操作でラクに申告書作成ができる!完全無料「AI相続」

それでは早速、第11表について見ていきましょう。

第11表は、財産の細目(種類)によって記載の仕方が変わります。その為、書き方の順序、注意点などを掲載させて頂きますが、それでも残念ながら細目ごとの書き方を直感的に記述できるものではありません。そこで、よく利用される細目の記載例をまとめて掲載させて頂いております。

記載例まとめについてはこちらをご覧ください。

令和6年1月分以降用から新しい形式に切り替わり、1枚だった表が5枚に分割されました。第11表は以下のような書式で構成されています。

第11表(合計表)

第11表の付表1(土地・家屋等用)

第11表の付表2(有価証券用)

第11表の付表3(現金・預貯金等用)

第11表の付表4(事業(農業)用財産・家庭用財産・その他の財産用)

付表にはそれぞれの財産を記載する事になります。大元の「第11表(合計表)」には付表に記載した計算額を転記する必要があるため、完成させるためには付表の作成が必要です。

また、例えば相続財産の中に有価証券が存在しない場合は有価証券用の付表を作成する必要はありません。相続財産に合わせて付表作成を行って下さい。

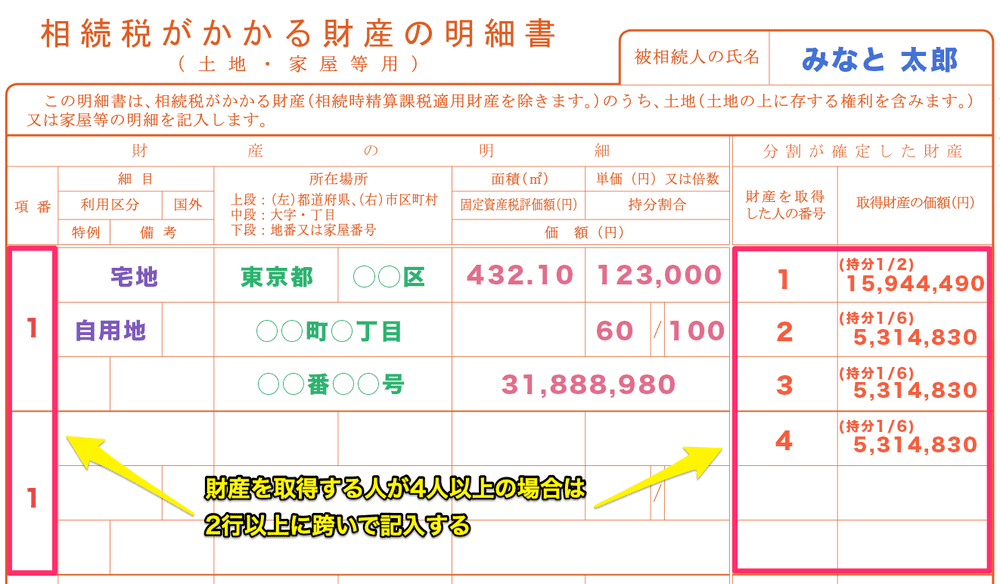

財産を取得する人が4人以上の場合、1行だと書ききれません。こういった場合は、次の行に同じ項番を記載して財産を取得した人を次の行にまたがって記入します。

最初に第11表の遺産の分割状況及び財産取得者の一覧を埋めて、その後に付表を作成します。最後に再び第11表(合計表)に戻って、付表で記載した財産の全ての合計額を合計表にまとめます。

分かりやすいよう、手順をそのまま掲載していきます。

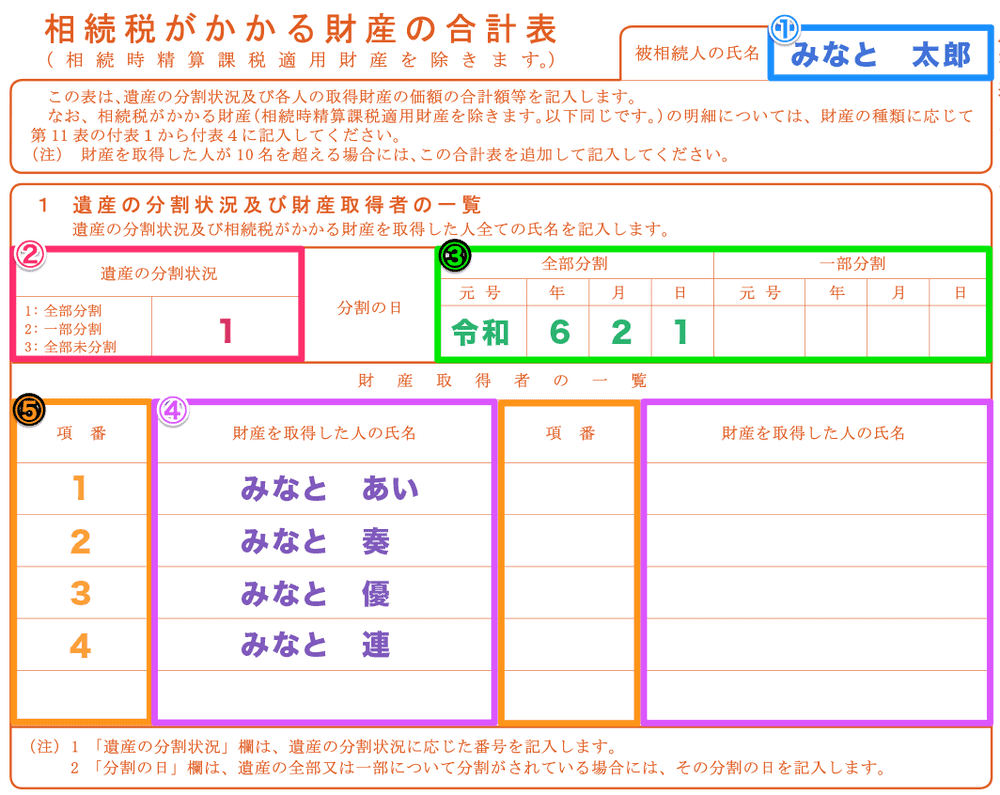

まず、被相続人(今回亡くなった方)のお名前を記入します。

上記の3つの中から、相続税申告書を提出する際の「遺産の分割状況」を数字で記載します。

「全部分割」と「一部分割」の2通りあり、遺産分割の状況と完了した日を問われています。

遺産分割協議が終わった日を記入しましょう。一部分割の場合も同様です。

財産を取得した人の氏名を全て記載します。

財産取得者の一覧を記載するために「項番」の割り振りが必要です。これは付表でも使用する共通の番号となっており、隣に記載する「財産を取得した人の氏名」の番号になります。

1、2、3と連番にして記載します。

「2 取得財産の価額の合計表」には付表に記載した相続人達の取得財産の合計金額を記載する必要があります。よって今は記述できません。該当する付表を先に埋めていきましょう。

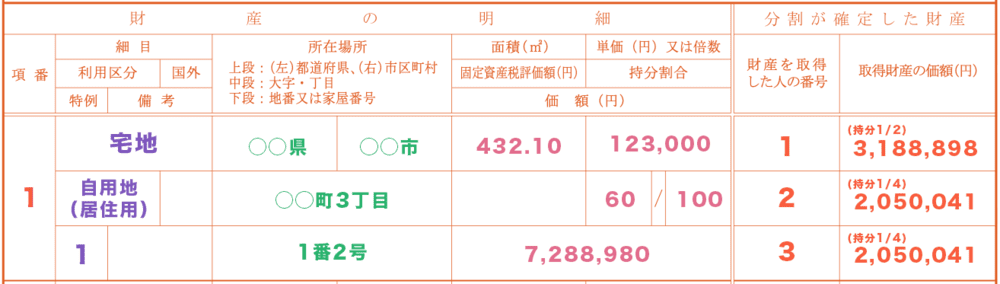

この付表はその名の通り、不動産を財産としてお持ちだった場合に作成が必要です。

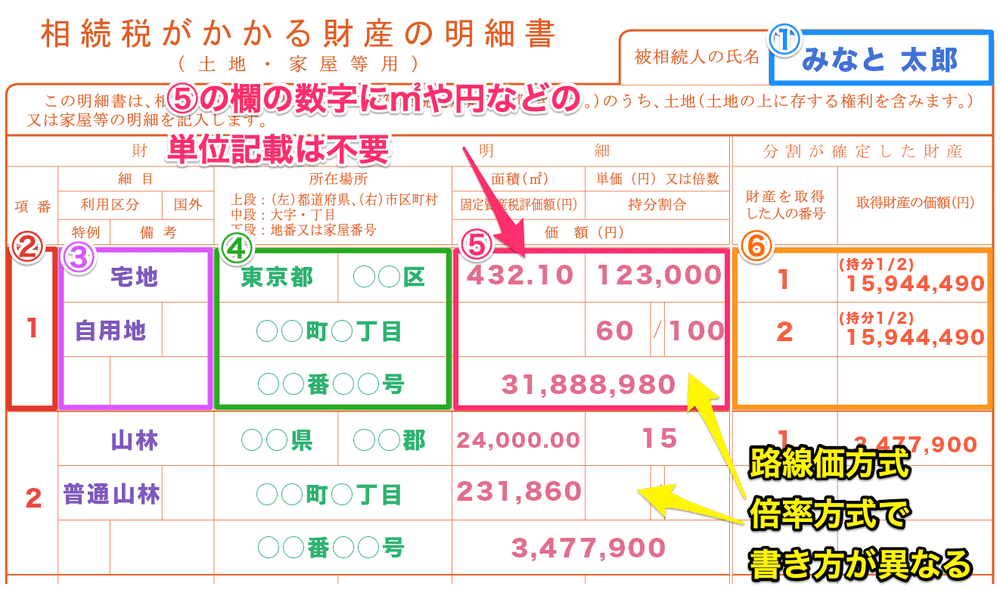

最初に被相続人の名前を記入します。

「財産ごと」に被らない値を1、2、3と連番で割り振り記入します。例えば3つの財産があれば3まで割り振られます。

もし、財産を取得した人が4人以上存在する場合は2行以上に跨いで記入しましょう。

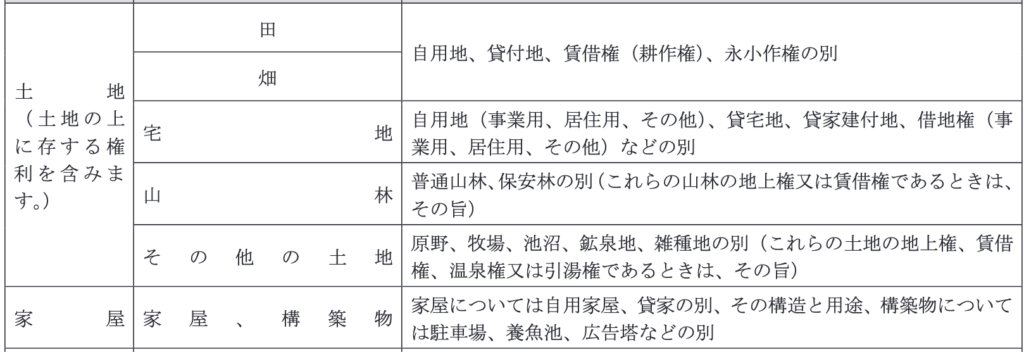

細目とは取得財産の種類の事を言います。上記テーブルの中から該当する細目を記載します。

どのように利用されているかを確認する物です。分類分けは上記通りです。この表に照らし合わせて該当する利用区分を記載します。

国外財産である場合は数字の「1」を記入します。国内財産である場合は空欄にしておきます。

| 特例 | コード番号 |

|---|---|

| 租税特別措置法第 69 条の4 《小規模宅地等についての相続税の課税価格の計算の特例》 | 1 |

| 租税特別措置法第 69 条の5 《特定計画山林についての相続税の課税価格の計算の特例》 | 2 |

| 租税特別措置法第 69 条の6 《特定土地等及び特定株式等に係る相続税の課税価格の計算の特例》 | 3 |

| 災害被害者に対する租税の減免、徴収猶予等に関する法律第6条 《相続税又は贈与税の計算》 | 4 |

| 上記以外のその他の特例 | 当該特例の 条文番号等を記入 |

財産に特例を適用しない場合は空欄にしておきます。

適用した場合は記入が必要です。例えば「小規模宅地等の特例」を適用する場合は数字の「1」と記入します。

特記事項がなければ空欄にしておきます。

取得した財産が区分所有財産である場合に、当該区分所有財産に係る敷地利権(敷地権)の割合の記載が必要です。

財産の所在地を記入します。

左に都道府県、右に市区町村を記入します。

大字・丁目を記入します。

地番または家屋番号を含む残り全ての住所を記入します。

土地の計算方法は主に路線価方式と倍率方式の2種類あり、それぞれ書き方が異なります。また、この付表1の⑤の欄の数字に㎡や円などの単位の記載は必要ありません。

ここでは上記2つの記載方法について順番に解説していきます。

上記画像は路線価方式で計算する場合の記載例です。

財産の面積を記入します。

面積あたりの単価を記入します。

空欄にしておきます。

相続した不動産が共同名義である(他の方の名義も入っている)場合は持分割合を記入します。

単独名義の場合は空欄にしておきます。

計算式:

路線価 × 面積 × 持分割合

路線価方式の計算式は上記のとおりです。算出した値を記入します。

上記画像は倍率方式で計算する場合の記載例です。

財産の面積を記入します。

国税庁が定める評価倍数を記入します。

固定資産税支払通知書、または名寄帳に記載の固定資産税評価額を記入します。

相続した不動産が共同名義である(他の方の名義も入っている)場合は持分割合を記入します。

単独名義の場合は空欄にしておきます。

不動産の価額を計算して入力します。

計算式:

固定資産税評価額 × 評価倍率 × 持分割合

倍率方式の計算式は上記のとおりです。算出した値を記入します。

名前の通り、分割が確定している財産を相続人がどれだけ取得するのかを記入する項目です。

「財産を取得した人の番号」には第11表(合計表)で決めた「財産を取得した人の氏名」の項番を入れます。番号が合計表の相続人名と連動しているので書き間違いに気をつけましょう。

「取得財産の価額(円)」には取得した財産のうちどれだけの割合を価額ベースで取得するのかを記入します。これは法定相続分や遺言書に基づき遺産分割協議などによって合意した分割割合を価額ベースに算出して記載するものです。

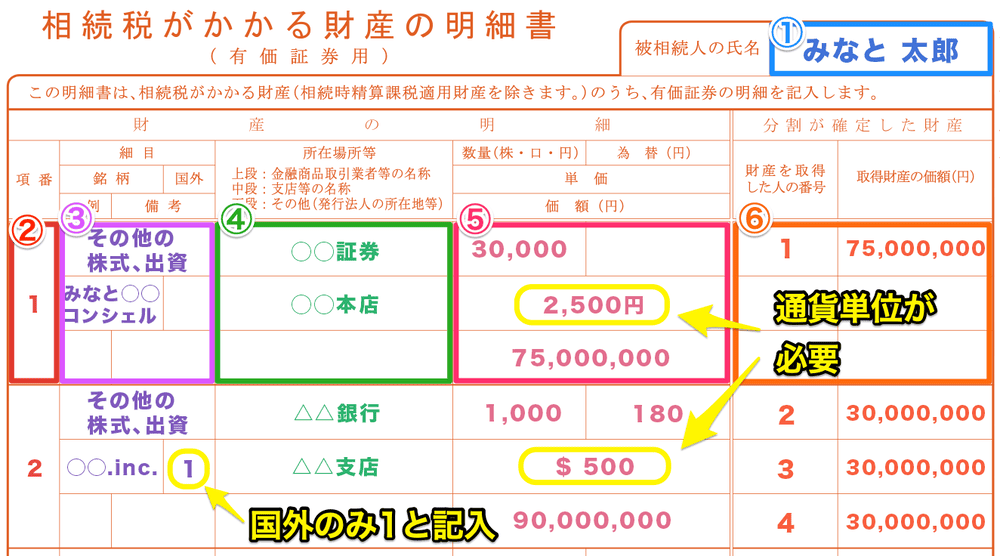

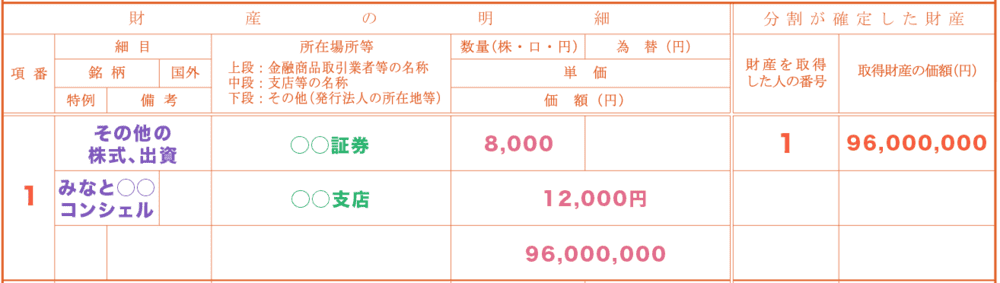

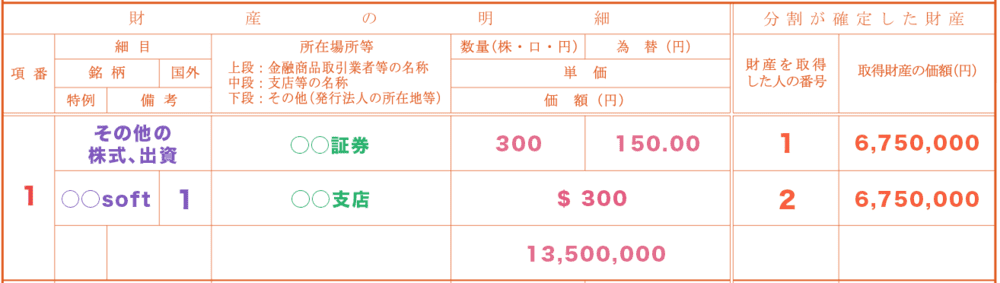

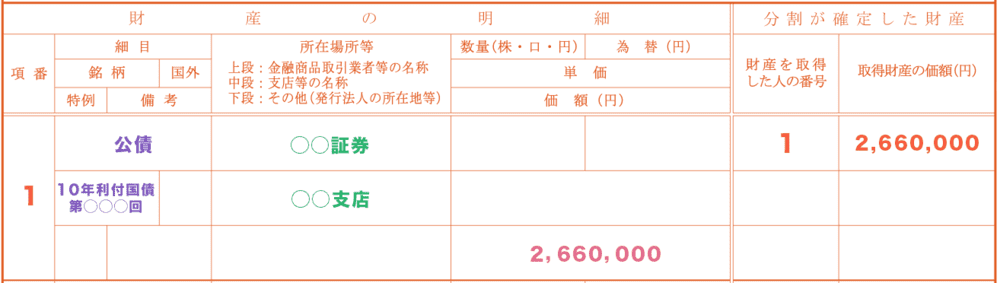

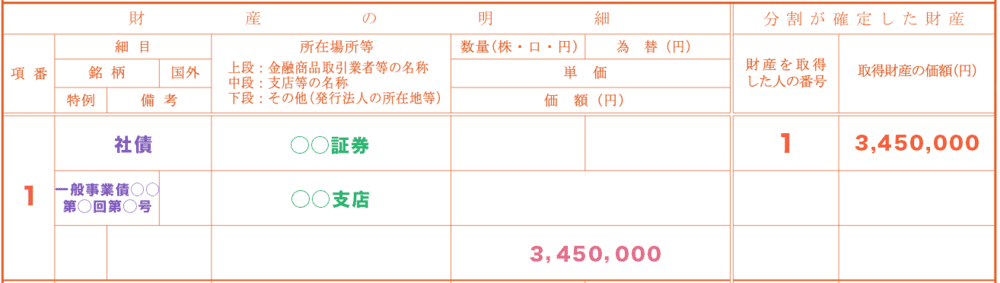

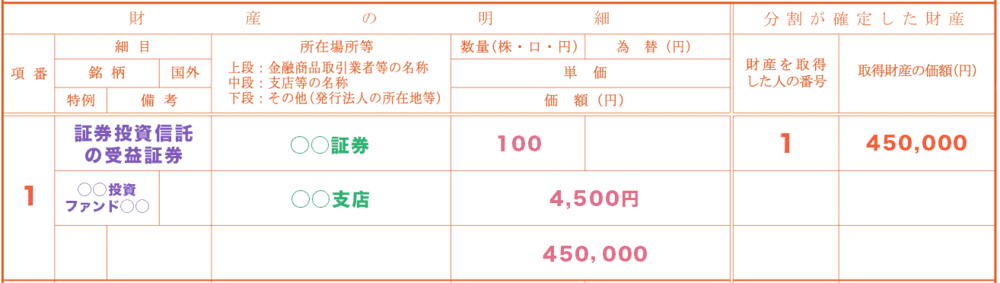

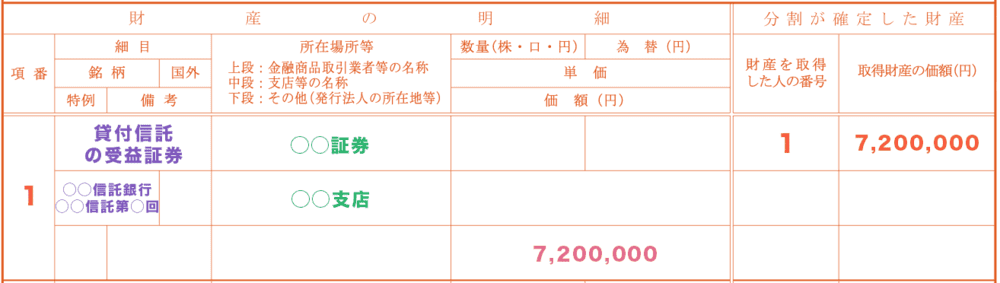

この付表は有価証券(主に株式、投資信託など)を財産として保有されていた場合に作成する必要があります。

最初に被相続人の名前を記入します。

財産ごとに被らない値を1、2、3と連番で割り振り記入します。例えば3つの財産があれば3まで割り振られます。

もし、財産を取得した人が4人以上存在する場合は2行以上に跨いで記入しましょう。

上記の表が「有価証券用」に割り当てられる細目です。この中から該当する物を記入します。

有価証券の銘柄の名称をそのまま記載します。

有価証券の所在が国外である場合は数字の「1」を記入します。国内財産である場合は空欄にしておきます。

| 特例 | コード番号 |

|---|---|

| 租税特別措置法第 69 条の6 《特定土地等及び特定株式等に係る相続税の課税価格の計算の特例》 | 3 |

| 上記以外のその他の特例 | 当該特例の 条文番号等を記入 |

財産に特例を適用しない場合は空欄にしておきます。

有価証券番号、証券会社等の口座番号が分かる場合はこちらに記入します。

また、被相続人の名義ではない場合にはこちらに口座名義の記載が必要です。

財産の所在地を記入します。

金融商品取引業者等の名称、例えば証券会社の名前などを記入します。

取引業者の支店等がある場合は支店名を記入します。

取引業者が一般的ではない等の場合に発行法人の所在地などを記載します。

数量(株・口・円)、為替(円)、価額(円)に関しては単位記載は必要ありませんが、単価のみ、通貨単位の記載が必要です。日本円なら円、米ドルなら$などと記載します。

株数、または口数、または円(金額)ベースで数量を記載します。

所在が国外の株式などに投資を行っている場合、円に換算した場合の為替レートの記載が必要です。

有価証券の単価を記載します。単価がなく総額のみの細目(出資など)は記載不要です。

単価を記載する場合は通貨単位が必要です。

有価証券の価額を記載します。

「財産を取得した人の番号」には第11表(合計表)で決めた「財産を取得した人の氏名」の項番を入れます。

「取得財産の価額(円)」には取得した財産のうちどれだけの割合を価額ベースで取得するのかを記入します。

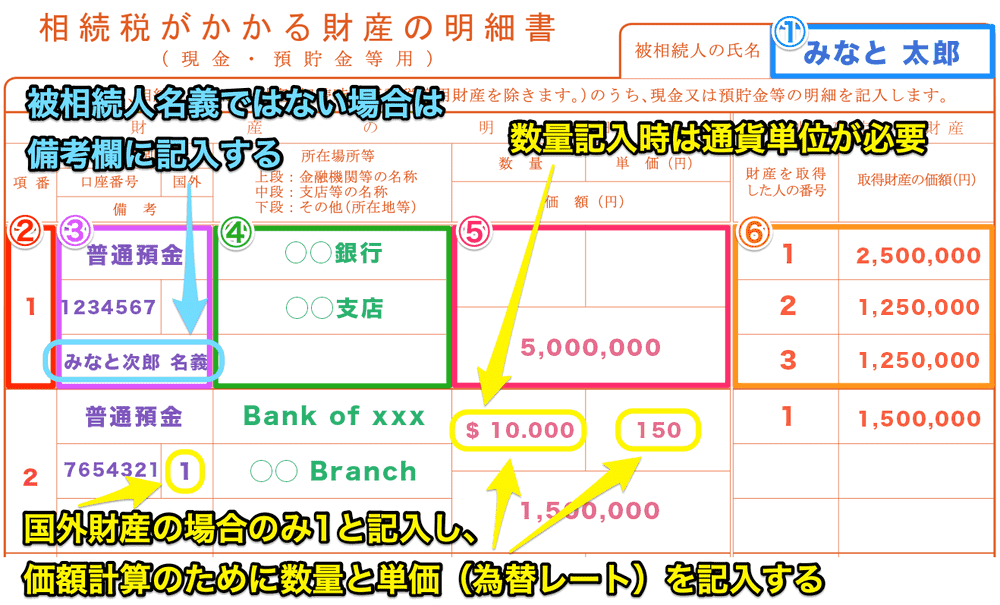

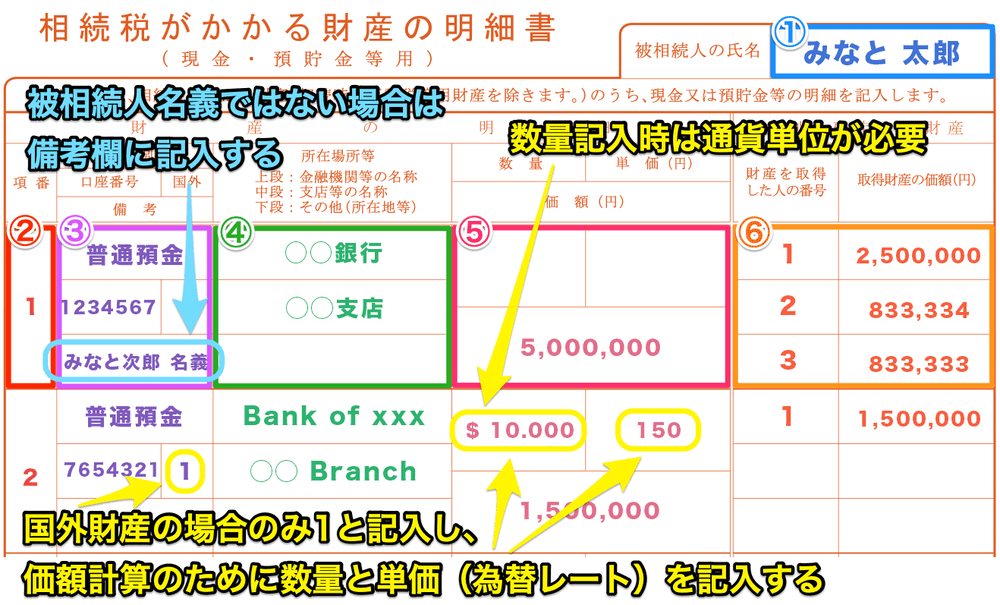

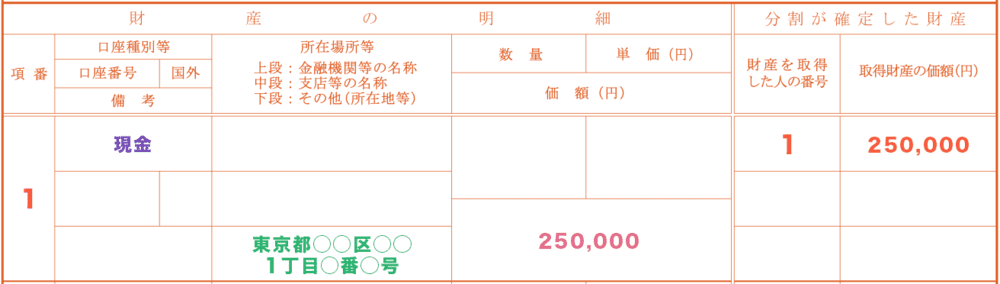

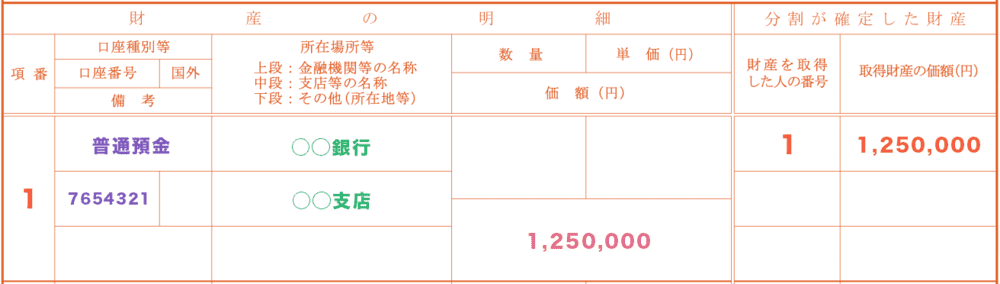

被相続人の名前を記入します。

財産ごとに被らない値を1、2、3と連番で割り振り記入します。例えば3つの財産があれば3まで割り振られます。

もし、財産を取得した人が4人以上存在する場合は2行以上に跨いで同じ値を記入しましょう。

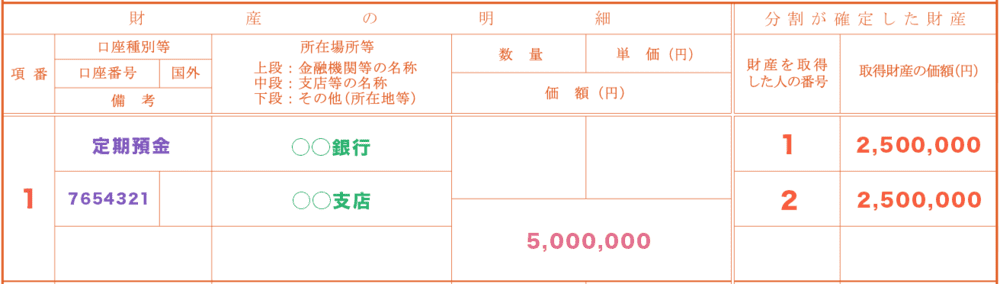

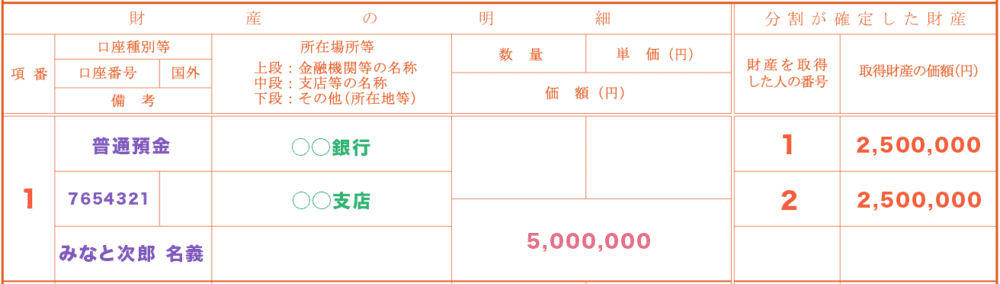

上記の表が「現金・預貯金等用」に割り当てられる口座種別等です。この中から該当する物を記入します。

預け入れ先の口座番号をそのまま記載します。現金の場合は不要です。

財産の所在が国外である場合は数字の「1」を記入します。国内財産である場合は空欄にしておきます。

被相続人の名義ではない場合、いわゆる名義預金の場合はこちらに口座名義の記載が必要です。

財産の所在地を記入します。

金融商品取引業者等の名称、例えば銀行の名前などを記入します。

取引業者の支店等がある場合は支店名を記入します。

取引業者が一般的ではない等の場合に発行法人の所在地などを記載します。

海外で開設した口座である場合は、その国の通貨単位で記載が必要です。例えば米ドルなら「$ 100」という風にドル表記します。

国内の口座でかつ日本円の財産なら空欄にしておきましょう。

数量の時と同じく海外で開設した口座である場合に、相続発生日地点の円に換算した場合の為替レートの記載が必要になります。通貨単位の表記は不要です。

国内の口座でかつ日本円の財産なら空欄にしておきます。

口座の価額を円ベースで記載します。国外の口座の場合は数量と単価を計算した金額を記載します。

通貨単位の表記は不要です。

「財産を取得した人の番号」には第11表(合計表)で決めた「財産を取得した人の氏名」の項番を入れます。

「取得財産の価額(円)」には取得した財産のうちどれだけの割合を価額ベースで取得するのかを記入します。

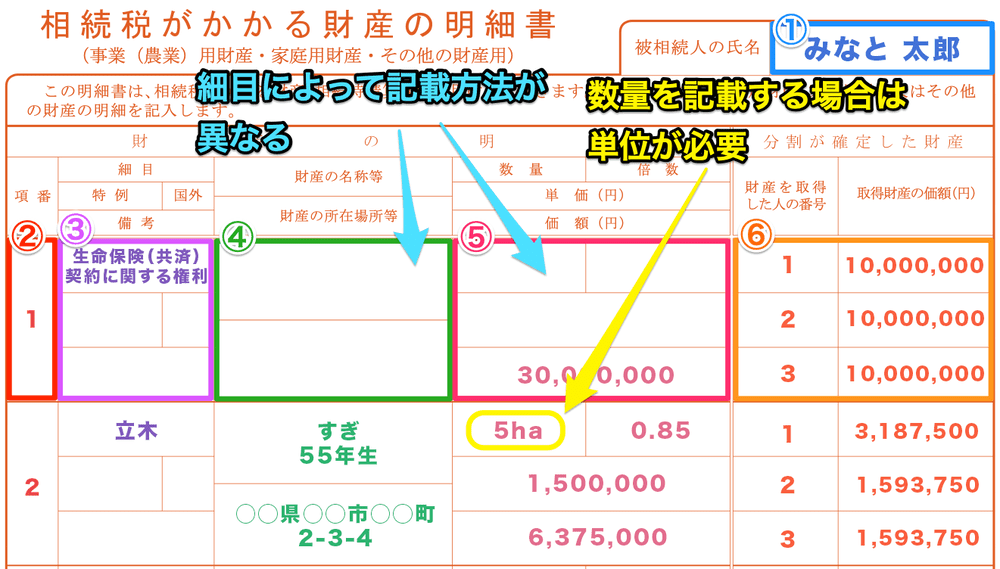

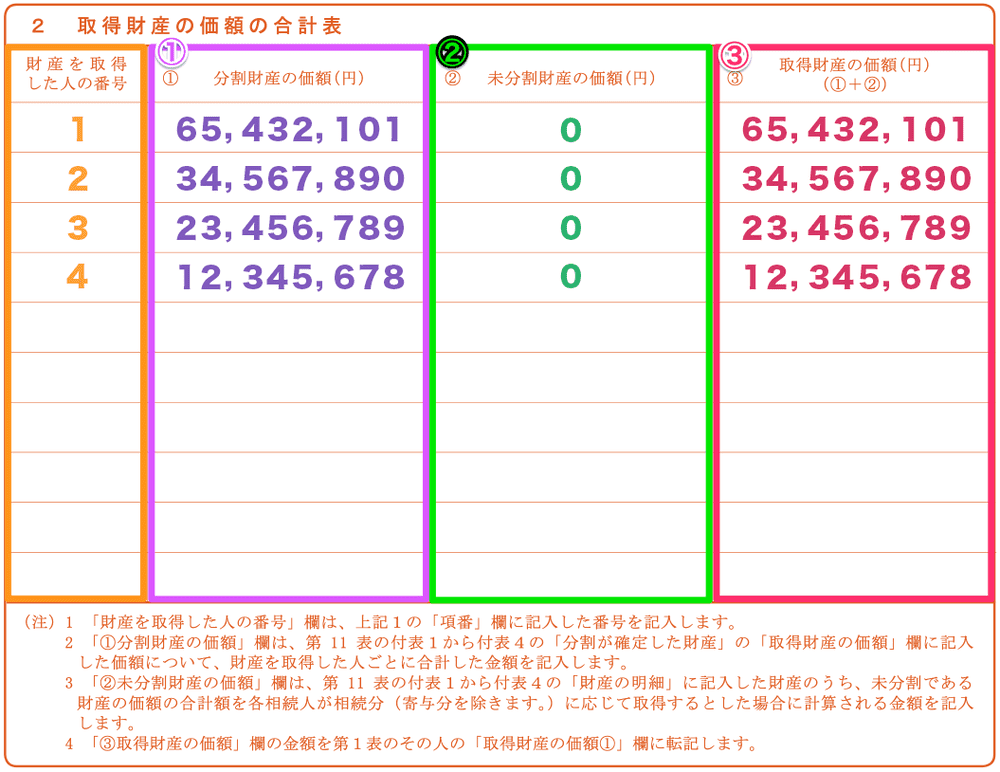

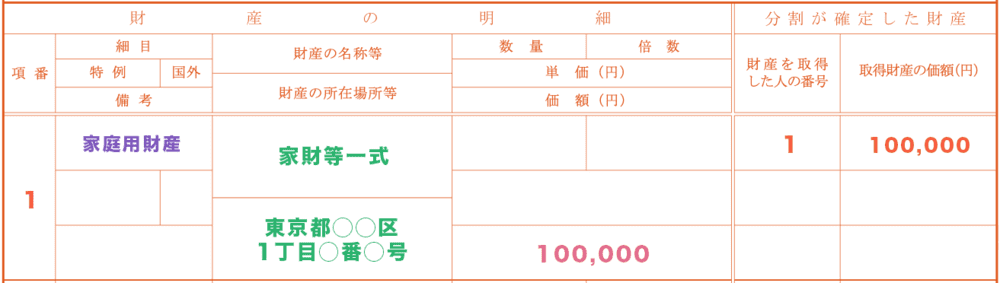

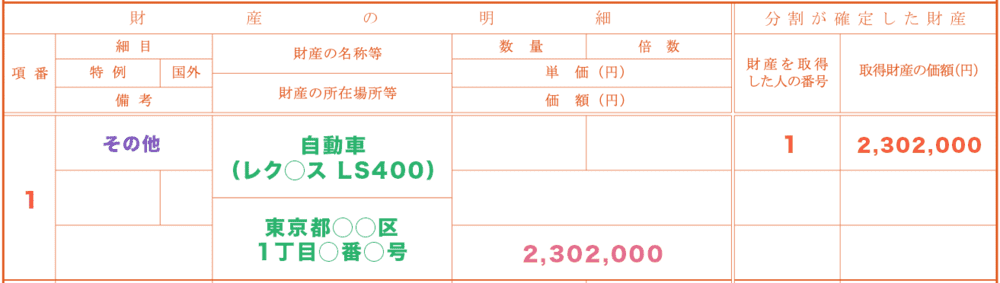

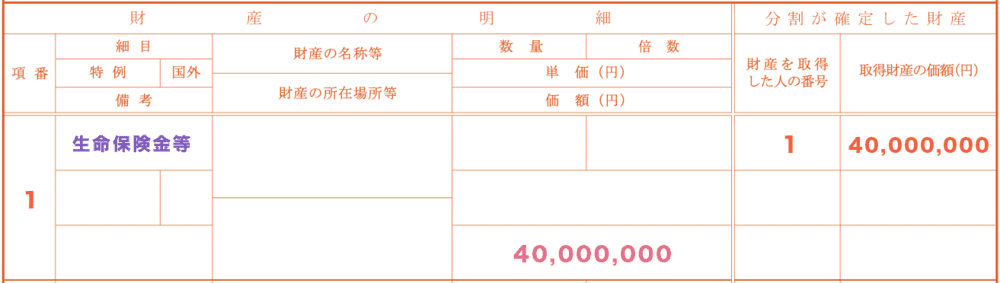

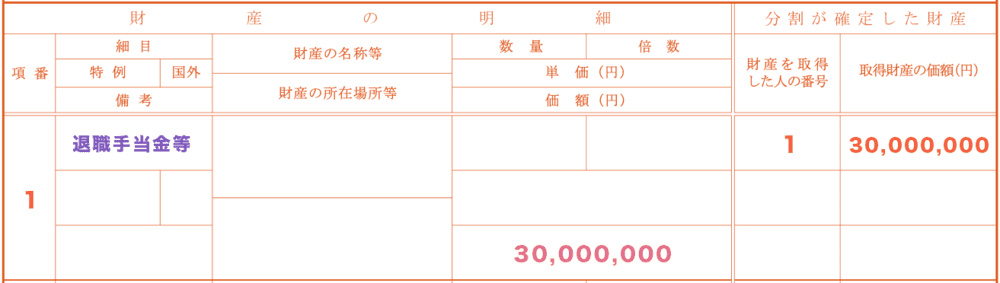

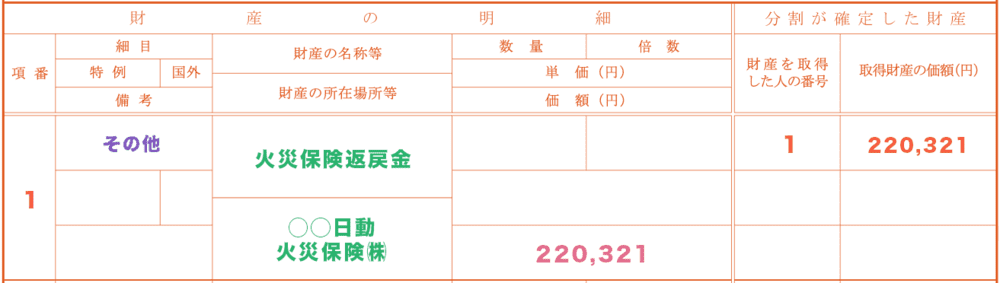

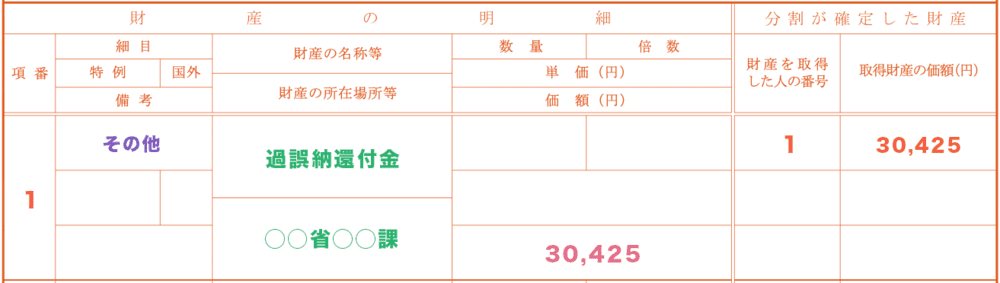

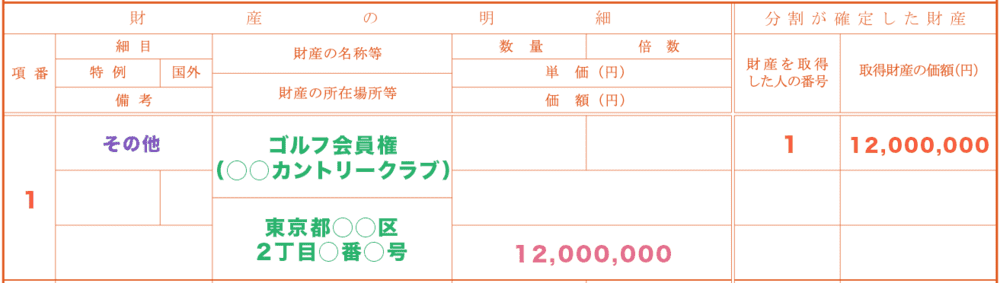

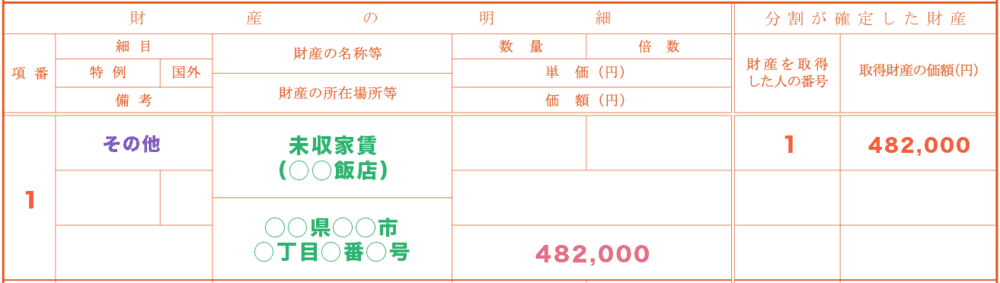

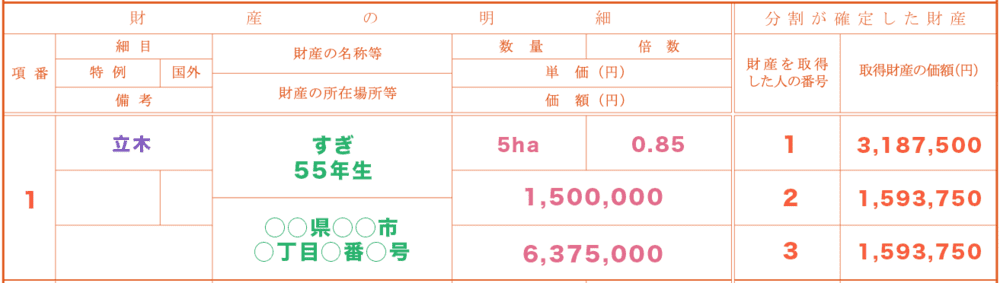

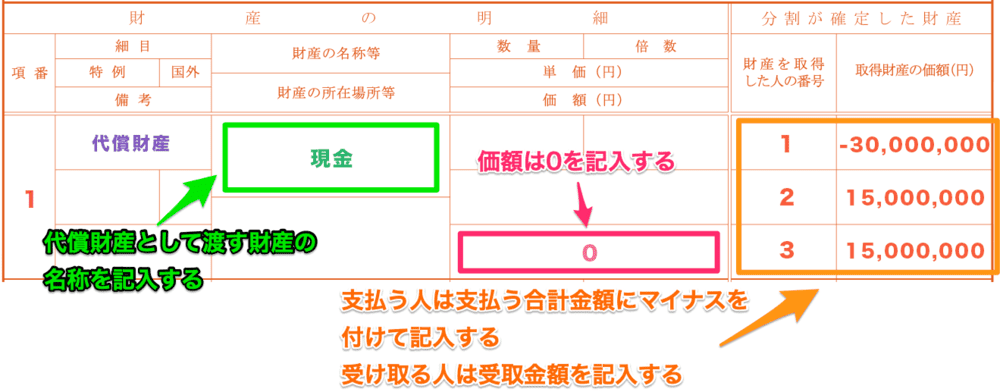

この付表は財産の細目(種類)が幅広くあり、生命保険だけでなく暗号資産などの新しい細目もこの付表での記載が必要です。

項目ごとの説明を行いますが、細目ごとに書き方が微妙に異なり全てを記載しきれない為、具体的な記載例はこちらでまとめています。宜しければご確認下さい。

被相続人の名前を記入します。

財産ごとに被らない値を1、2、3と連番で割り振り記入します。例えば3つの財産があれば3まで割り振られます。

もし、財産を取得した人が4人以上存在する場合は2行以上に跨いで同じ値を記入しましょう。

上記の表が「事業(農業)用財産・家庭用財産・その他の財産用」に割り当てられる細目です。この中から該当する物を記入します。

| 特例 | コード番号 |

|---|---|

| 租税特別措置法第 69 条の5 《特定計画山林についての相続税の課税価格の計算の特例》 | 2 |

| 災害被害者に対する租税の減免、徴収猶予等に関する法律第6条 《相続税又は贈与税の計算》 | 4 |

| 上記以外のその他の特例 | 当該特例の 条文番号等を記入 |

特例を適用した場合はコード番号を記載します。該当するコード番号がない場合は、特例の条文番号等を記載します。

財産の所在が国外である場合は数字の「1」を記入します。国内財産である場合は空欄にしておきます。

被相続人の名義ではない場合はこちらに誰の名義になっているか記載が必要です。

財産の名称と所在地を記入しますが、細目ごとに記載が異なります。

細目ごとの記載方法に関しては記載例まとめをご確認下さい。

財産の名称などを記載します。

財産の所在地などを記載します。

財産の価額を求めるための単位などを記載する場所です。細目ごとに必要な単位などが異なります。

こちらも細目ごとの記載方法に関しては記載例まとめをご確認下さい。

財産の数量を記載します。細目によって記載が不要な場合もあります。

記載する場合は単位の表記が必要です。例えば「立木」の場合は「ha」で表記します。

倍数を記載します。細目によって記載が不要な場合もあります。

財産1つあたりの単価を入力します。細目によって記載が不要な場合もあります。

口座の価額を円ベースで記載します。

「財産を取得した人の番号」には第11表(合計表)で決めた「財産を取得した人の氏名」の項番を入れます。

「取得財産の価額(円)」には取得した財産のうちどれだけの割合を価額ベースで取得するのかを記入します。

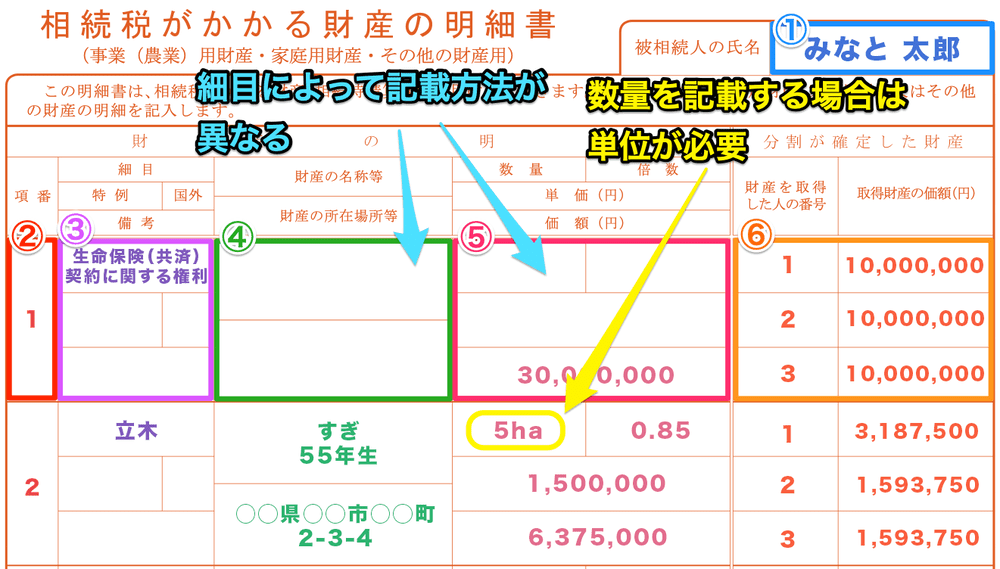

第11表の付表全てを記載し終えたら、第11表(合計表)に付表で記載した金額の合計を記入していきます。

まずはこの表の上段「1 遺産の分割状況及び財産取得者の一覧」で割り振った「項番」を記入します。

「財産を取得した人の番号」に合わせて付表1〜4までに記載した各番号(財産を取得した人)ごとの合計金額を計算して記入します。

分割財産の価額のうち、未分割のもの(寄与分を除く)がある場合はその価額を計算してここに記載します。

最後に、「① 分割財産の価額(円)」と「② 未分割財産の価額(円)」を足し合わせた金額をこの欄に記載します。これで第11表は完成です。

記入し終えたら「③ 取得財産の価額(円)」を第1表の該当する相続人の「取得財産の価額①」の欄に転記します。

第11票の付表は、細目ごとに記載方法が異なります。そこで、ここではよく使われる細目の記載例をまとめてみました。記入される際の参考になれば幸いです。

土地、家屋等に関しては、付表1を使用します。

有価証券に関しては、付表2を使用します。

.png)

.png)

現金や預貯金に関しては、付表3を使用します。

付表1〜3までに当てはまらない財産に関しては付表4を使用します。

監査法人トーマツ、独立系コンサルティング会社で業務の経験を積み、2013年に相続税専門税理士として独立。相続において大切なことを伝えるべく「笑って、学んで、健康に」をモットーに、社会人落語家「参遊亭英遊」としても活躍。高座に上がる回数は年間80回超。著書に『知識ゼロでもわかるように 相続についてざっくり教えてください』(総合法令出版)がある。 HP:埼玉・大宮あんしん相続税相談室