相続専門コラム

相続税申告書は相続税評価の難しい財産がなければご自身でも作成ができます。自分で済ますことができれば税理士へ依頼するコストを下げられ、多くの財産を残すことができます。また、相続について家族と向き合うきっかけにもなります。

ここでは相続税申告書の第1表-相続税の申告書の記載方法(国税庁が定める一般の場合)を解説します。

目次

無料で使える 相続税申告書作成ソフト『AI相続』 なら、フォームに沿って入力するだけで簡単に申告書が完成!

複雑な計算もAI相続におまかせ。

さらに、土地評価など節税につながる部分だけを税理士に依頼することも可能です。

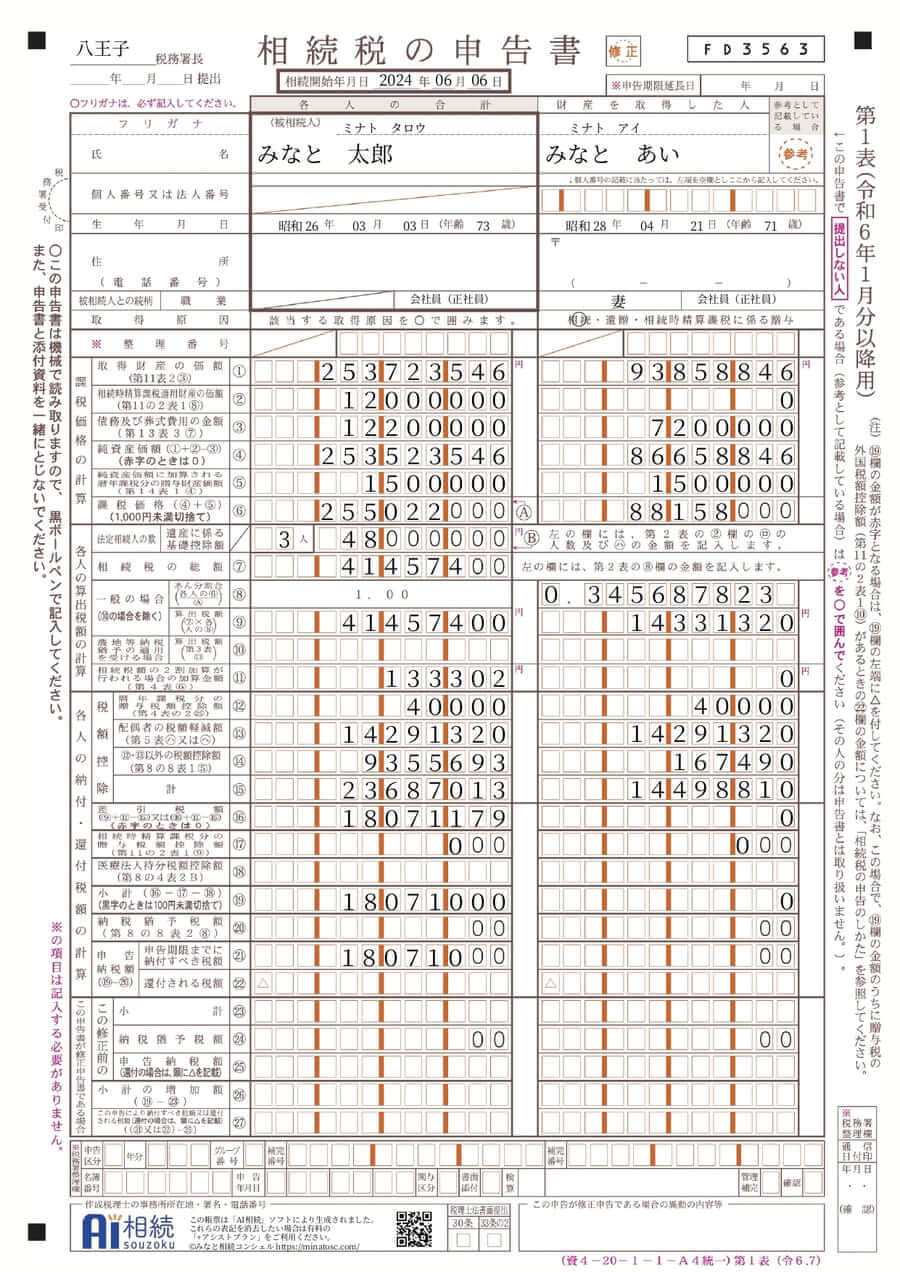

ここには今回の相続における相続税に課税される財産、各相続人の税額、税額控除の一覧を記載します。

これまで計算してきたものを集約する表になります。相続人が3人以上の場合は、相続税申告書(続)を使用します。

相続税申告書はお近くの税務署もしくは国税庁のHPより入手することができます。

申告書は毎年7月に最新版に更新されますから、相続発生日に応じてご利用下さい。

古い申告書でも税務署は受け取ってくれますが、正しい納税のためにも最新版の申告書を利用するようにしましょう。

相続税申告書のダウンロードはこちら

国税庁|相続税の申告書等の様式一覧(令和6年分用)

国税庁|税務署の所在地などを知りたい方

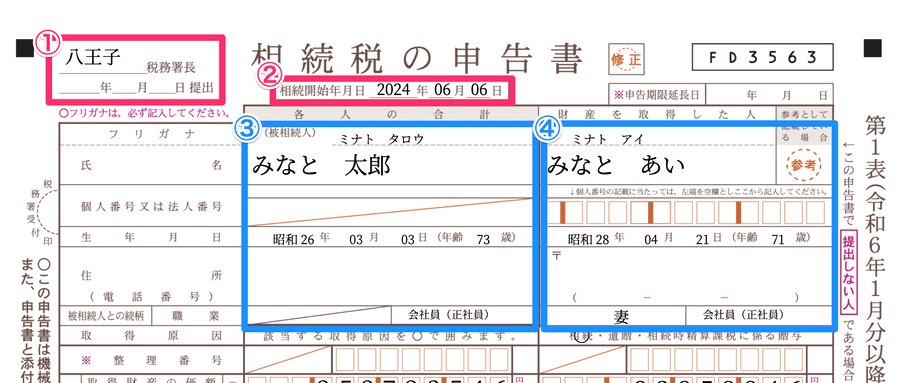

被相続人が亡くなったときの住所地を所轄する税務署名、提出日を記載します。

税務署一覧はこちら

国税庁|税務署の所在地などを知りたい方

相続が発生した日を記入してください。

被相続人の氏名、生年月日、職業を記載します。

今回相続を受ける人の氏名、マイナンバー(個人番号)、生年月日、住所、電話番号、被相続人との続柄、職業、取得原因(相続財産の受け取り方)を記載します。

※AI相続ではプライバシーの関係上、マイナンバーは自筆での記載をお願いしております。

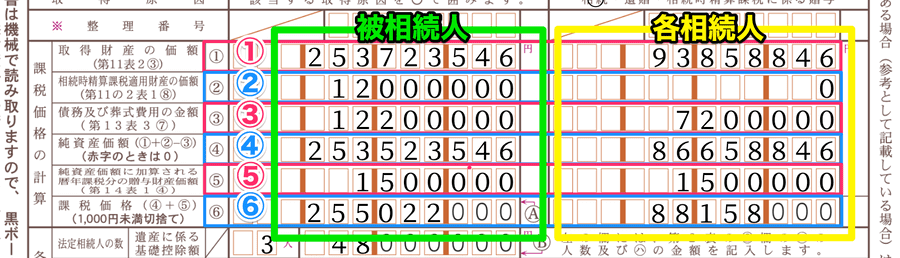

「第11表③欄」の各相続人の金額を転記し、合計額を被相続人欄(各人の合計)に記載します。

相続時精算課税制度を利用して財産を受け取った方がいる場合は「第11の2表1⑦欄」の金額を転記し、合計額を被相続人欄(各人の合計)に記載します。

「第13表3⑦欄」の金額を転記し、合計額を被相続人欄(各人の合計)に記載します。

プラスの相続財産から債務、葬式費用を差し引いた金額、その合計額を記載します。

赤字の場合は「0」と記載します。

計算式: 「①取得財産の価額」+「②相続時精算課税適用財産の価額」−「③債務及び葬式費用の金額」

相続発生日から3年以内に受け取った贈与財産がある場合は「第14表1④欄」の各相続人の金額を転記し、合計額を被相続人欄(各人の合計)に記載します。

相続税の課税対象となる金額を計算します。

1,000円未満は切捨てしてください。

計算式: 「④純資産価額」+「⑤純資産価額に加算される暦年課税分の贈与財産価額」

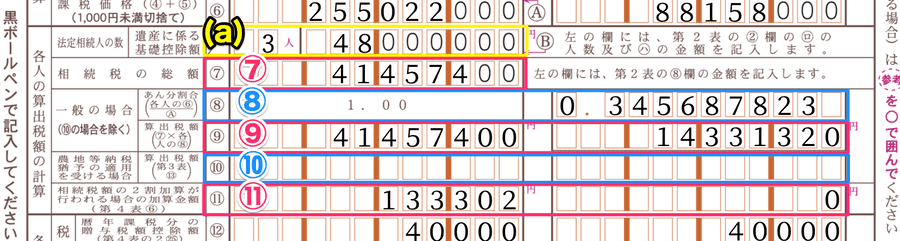

法定相続人数と基礎控除額を記載します。

基礎控除額は「3,000万円+600万円×法定相続人数」で計算をします。

今回の相続で支払うべき税額を記載します。

「第2表⑧欄」の金額を転記します。

課税対象財産全体から各相続人が取得する財産の割合を記載します。

あん分割合に小数点以下2位未満の端数があるときは、 全員の割合の合計が1.00になるように小数点以下2位 未満の端数を調整して記入しても差し支えありません。

計算式: 「⑥相続人ごとの課税価額」/「⑥課税価額の合計(被相続人の欄の⑥)」

相続税の総額からあん分割合に応じて各相続人の相続税額を計算します。

計算式: 「⑦相続税の総額」×「⑧各相続人のあん分割合」

相続人の中に2割加算の対象者がいる場合は「第4表⑦欄」の金額を転記をします。

相続発生日より3年以内の贈与において贈与税を支払っている場合は「第4表の2㉕欄」の金額を転記します。

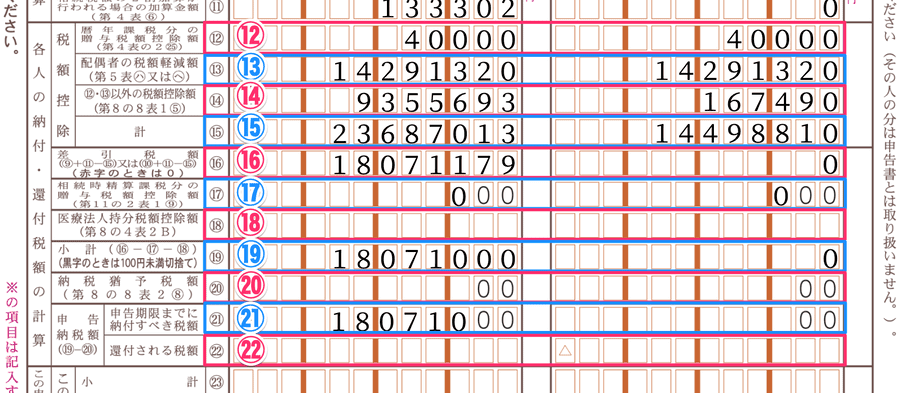

被相続人の配偶者は一定額税額の減額できます。

「第5表ハ又はヘ欄」の転記を記載します。

相続人に未成年者、障害者、相続税に相応する外国税額がある場合、または相似相続が発生している方がいる場合は別途控除枠が設けられています。まず、これらの値を「第8の8表」にまとめ、その合計額をこの欄に転記します。

税額控除額分だけを合計します。

計算式: 「⑫暦年課税分の贈与控除額」+「⑬配偶者の税額系減額」+「⑭⑫・⑬以外の税額控除額」」

算出税額と相続税額の2割加算(該当の場合のみ)を足し合わせてから、税額控除の合計額を引きます。農地等納税猶予の適用を受ける場合と一般の場合で少しだけ計算式が異なります。

また、赤字の場合は「0」と記載します。

一般の場合の計算式: 「⑨算出税額」+「⑪相続税額の2割加算」-「⑮税額控除の合計額」」 農地等納税猶予の適用を受ける場合の計算式: 「⑩農地等納税猶予の適用を受ける場合の算出税額」+「⑪相続税額の2割加算」-「⑮税額控除の合計額」」

相続時精算課税の利用分で贈与税を支払っている場合は「第11の2表⑱欄」の金額を転記します。

医療法人持分税額控除額を受ける場合に控除額を記載します。

差引税額から相続時精算課税分の贈与税額控除額と医療法人持分税額控除の合計額を差し引いた金額を記載します。

黒字の場合は100円未満を切捨てます。赤字の場合は左端に「△」を記載してください。

第8の8表の「2 納税猶予税額」で計算した金額の⑧合計をこちらに転記します。

今回は⑲小計の金額から⑳納税猶予税額を差し引いた金額を記載します。

ここに記載した金額を納税します。

還付される税額がある場合はこちらへ記載します。

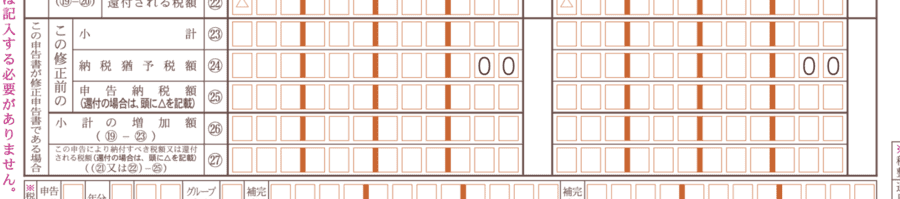

最下段には「この申告書が修正申告書である場合」という欄が設けられています。

修正申告とは、一度申告した後に見落としがあって納付する税額の修正が必要になったり、受けるべき控除を受けてなかったり適切な不動産評価の計算が出来ておらず、税金の還付を受ける場合に必要です。

修正申告である場合は、修正前の㉓小計と㉔納税猶予税額、そして㉕申告納税額を記載します。

その後、修正申告の内容を①〜㉒まで記載して⑲差引税額から相続時精算課税分の贈与税額控除額と医療法人持分税額控除の合計額を差し引いた金額から㉓修正前の小計を差し引いて、㉖小計の増加額を求めます。

最後に申告によって納付すべき税額または還付される税額が幾らなのかを㉑納付すべき税額または㉒還付される税額から㉕申告納税額を引いて計算し記載します。

相続財産の評価方法はもちろん、これまでの専門家とは違った考え方で相続に関する情報を誠実かつ、わかりやすく発信していきます。 自分で相続税申告書ができる「AI相続」を開発・運営しています。