相続専門コラム

障害者の税負担を軽減するために、相続税には状況に応じて(満85歳までの年齢)×(最大20万円)が相続税額より控除できる「障害者控除制度」が設けられています。

今回は相続税の障害者控除について解説していきます。

目次

無料で使える 相続税申告書作成ソフト『AI相続』 なら、フォームに沿って入力するだけで簡単に申告書が完成!

複雑な計算もAI相続におまかせ。

さらに、土地評価など節税につながる部分だけを税理士に依頼することも可能です。

相続税申告書「第6表」への記述が必要となる障害者控除を受ける方が対象です。

この相続税の障害者控除を受けるには次のすべての要件を満たす必要があります。

障害者控除を受けられるのは「もともとの法定相続人」のみです。

遺言書による遺贈や生命保険の受け取りによって財産を取得している場合でも、法定相続人でなければ障害者控除は受けられません。

また、もともとは法定相続人でなかった人が相続放棄が起きたことで順位が繰り上がり法定相続人となった場合も障害者控除を受けることができません。

例えば、子どもが相続放棄したことで、もともとは法定相続人でなかった第2順位である母親が法定相続人となった場合には、母親が障害者であっても障害者控除を受けることはできません。

▼参考:国税庁|法定相続人について

障害者である相続人が相続または遺贈により財産を取得している必要があります。

障害者である法定相続人がいても、その人が1円も財産を相続していない場合は障害者控除は受けられませんし、その場合には障害者控除が発生しませんので他の人に割り振ることもできません。

障害者控除は、財産を取得した時点に国内に住所がある人のみが対象です。

ただし、その相続人が一時居住者で、かつ被相続人が一時居住被相続人または非居住被相続人である場合は受けられます。

尚、「財産を取得した時点」とは相続開始日でなく、遺産分割協議が完了した日になります。

障害者控除には、相続開始日に85歳未満という年齢制限が設けられています。

障害者控除は、その人の暮らしにかかる費用が高くなることを考慮した控除制度である為、相続人が若いほど控除額が厚くなっています。

相続開始日に税法上の「一般障害者」もしくは「特別障害者」と認められている必要があります。

それぞれの要件は次のとおりです。

| 一般障害者 |

| ・児童相談所、知的障害者更生相談所、精神保健福祉センターもしくは精神保健指定医に知的障害者と判定された方のうち重度の知的障害者に該当しない方 ・精神障害者保健福祉手帳上の障害等級が二級又は三級 ・身体障害者手帳上の障害等級が3〜6級 ・戦傷病者手帳上の精神上または身体上の障害の程度について次の記載がある方 (恩給法(大正12年法律第48号)別表第一号表の二の第四項症から第六項症までの障害、恩給法別表第一号表の三に定める障害、傷病について厚生労働大臣が療養の必要があると認定したもの、旧恩給法施行令の第31条第1項に定める程度の障害) ・常に就床を要し、複雑な介護を要する者で市町村長又は特別区の区長等の認定を受けている方 ・65歳以上で一般障害者であることを市町村等の認定を受けている方 |

| 特別障害者 |

| ・児童相談所、知的障害者更生相談所、精神保健福祉センターもしくは精神保健指定医に重度の知的障害者と判定された者 ・精神障害者保健福祉手帳上の障害等級が一級 ・身体障害者手帳上の障害等級が1級または2級 ・戦傷病者手帳に精神上又は身体上の障害の程度が恩給法別表第一号表の二の特別項症から第三項症までの記載がある方 ・原子爆弾被爆者に対する援護に関する法律 第11条第1項の規定による厚生労働大臣の認定を受けている方 ・常に就床を要し、複雑な介護を要する者で市町村長又は特別区の区長等の認定を受けている方 ・65歳以上で市町村等に特別障害者だと認定されている方 |

※詳細な内容は下記リンクもしくは税務署へご確認ください。

▼参考:

国税庁|一般障害者の範囲

国税庁|特別障害者の範囲

控除額は障害者の相続人が満85歳になるまでの年数1年につき、一般障害者は10万円、特別障害者は20万円を掛け合せた金額となります。

尚、年齢の1年未満の期間は切り上げて1年として計算をします。

実際どのような計算になるのか、簡単な例をもとに見ていきましょう。

相続開始日の年齢:63歳7ヶ月

障害の区分:身体障害者手帳3級

この場合の障害者控除額は、身体障害者手帳3級は「一般障害者」に該当している為、1年あたりの控除額は10万円となり、障害者控除額は以下の通り220万円になります。

【85歳までの年数】85歳−63歳7か月=21年5か月 →→22年(切り上げ)

【障害者控除額】22年×10万円=220万円

次に障害者控除に関するよくある質問をわかりにくいポイントの説明とあわせて説明していきます。

控除額が障害者の相続税額より大きく、障害者控除額にあまりが出た場合はそのあまり分を扶養義務者の相続税額から差し引くことができます。

実際の例で見てみましょう。

【相続人】

・長男Aさん(45歳2か月)※障害者手帳3級の一般障害者

・長女Bさん(43歳1か月)

【相続税額】

・長男Aさん:300万円

・長女Bさん:500万円

この場合の一般障害者である長男Aさんが85歳になるまでの年数は、39年10か月であり、端数を切り上げ40年と計算した結果、障害者控除は400万円となります。

・(85歳−45歳2か月)×10万円=400万円 ※年数の端数は切り上げ

長男Aさんの相続税額は300万円ですのでまずはそれを控除したあと、超過した100万円を扶養義務者に以下の通り割り振ることができます。

・長男Aの相続税額300万円−障害者控除額400万円

=長男Aの相続税額0円(障害者控除の残額△100万円)

・長女Bの相続税額500万円−障害者控除残額100万円

=長女Bの相続税額400万円

以上のように、障害者控除の結果、長男Aさんの相続税額はゼロ、長女Bさんは400万円の相続税となります。

上述の障害者控除額が余った場合に割り振る先である扶養義務者とは、実際の扶養関係に関係なく「配偶者、祖父母・父母・子・孫及び兄弟姉妹、3親等内の親族」であれば割り振ることが可能であり、相続人間で話し合って自由に分配することができます。

▼参考:国税庁|「扶養義務者の意義」

過去の相続で障害者控除を受けている場合、次の計算方法で算出した小さい方の金額分しか控除できません。

【一般障害者の控除額】

1. 今回の障害者控除の金額

2. 障害者控除の残額(10万円 ×(85歳 − 最初の控除適用時の年齢)− 過去の控除合計額)

【特別障害者の控除額】

1. 今回の障害者控除の金額

2. 障害者控除の残額(20万円 ×(85歳 − 最初の控除適用時の年齢)− 過去の控除合計額)

・年齢:45歳

・相続税額:300万円

・一般障害者

10万円 ×(85歳 − 45歳)= 400万円(控除限度額)

400万円(控除限度額) − 300万円(相続税額)= 100万円(控除残額)

・年齢:50歳

・相続税額:150万円

先程の計算方法に当てはめて考えていきます。

1.今回の障害者控除の金額

10万円 ×(85歳 − 50歳)= 350万円

2.障害者控除の残額

10万円 ×(85歳 − 45歳)− 300万円 = 100万円

350万円>100万円となるため、2回目の控除額の上限は「100万円」となります。

※前回の障害者控除額の合計は扶養義務者から控除した分も含まれます。

配偶者控除や小規模宅地等の特例は未分割財産がある場合は受けられませんが、障害者控除は受けられます。

要件に「相続又は遺贈により財産を取得していること」とありますが、取得財産の金額に指定はありませんので、たった1円でも問題ありません。

障害者控除を適用したいものの障害者の相続人に財産を引き継がせるのが心配という場合においては、1円でも良いので相続させることで扶養義務者が障害者控除を受けることができます。

生命保険金は「みなし相続財産」と呼ばれ、受取人固有の財産であり民法上の相続財産ではありません。その上、一定の非課税枠が設けられています。

しかし、相続における取得財産がみなし相続財産のみで、さらに非課税枠の利用により取得金額がゼロだったとしても、障害者控除は受けることができます。

障害者控除を受けられるかどうかは、相続開始日に障害者であったかどうかで決まります。

たとえ障害者手帳の申請中でも、相続開始日時点で一般障害者もしくは特別障害者であることを医師の診断書等で証明できれば適用可能です。

小規模宅地の特例や配偶者控除と違って、障害者控除に申告要件はありません。

ですので、例えば現金だけでの相続財産で、基礎控除を大きく超える相続財産があっても、障害者控除を適用した結果、相続人全員の税額がゼロになるのであれば、相続税申告書の提出は不要です。

もちろん、相続人に障害者がいるかどうかは税務署にはわからないため、後日、税務署からお尋ねが来る場合がありますが、その際にも障害者控除の結果、税額が発生しなかったことを伝えれば問題ありません。

要介護認定だけでは障害者控除は受けられません。

ただし、状況によっては市役所に「障害者控除対象者認定書」の発行を申請し、市役所が認定書を発行すれば障害者控除を受けられることがあります。

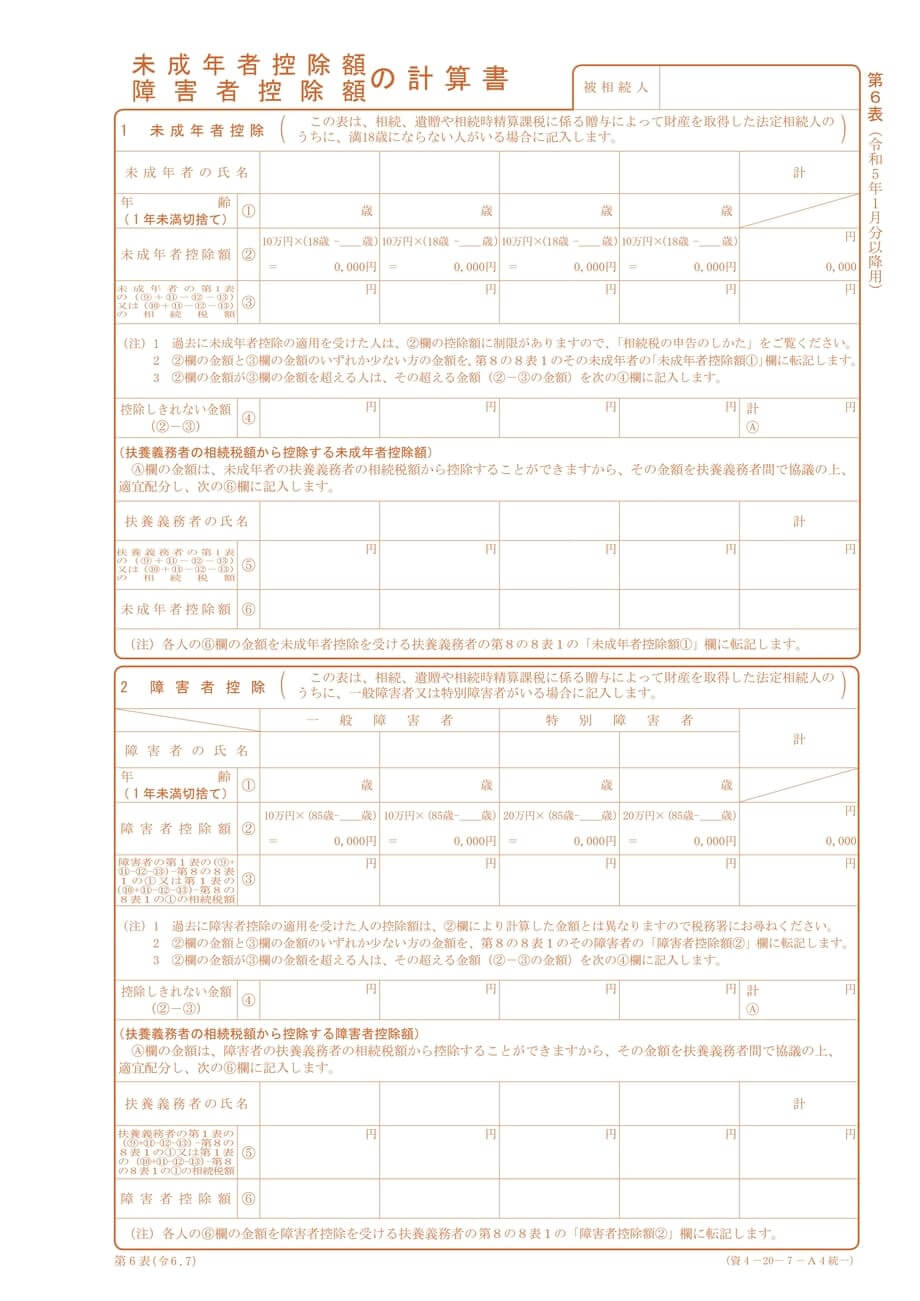

障害者控除は相続税申告書の「第6表―未成年者・障害者控除額の計算書」に記載します。

詳しい記載方法は国税庁の「相続税の申告のしかた」をご覧ください。

▼国税庁|相続税の申告のしかた(令和6年分用)

申告時の必要書類は身体障害者手帳のコピーなどの相続開始日に障害者であったことを証明する書類です。

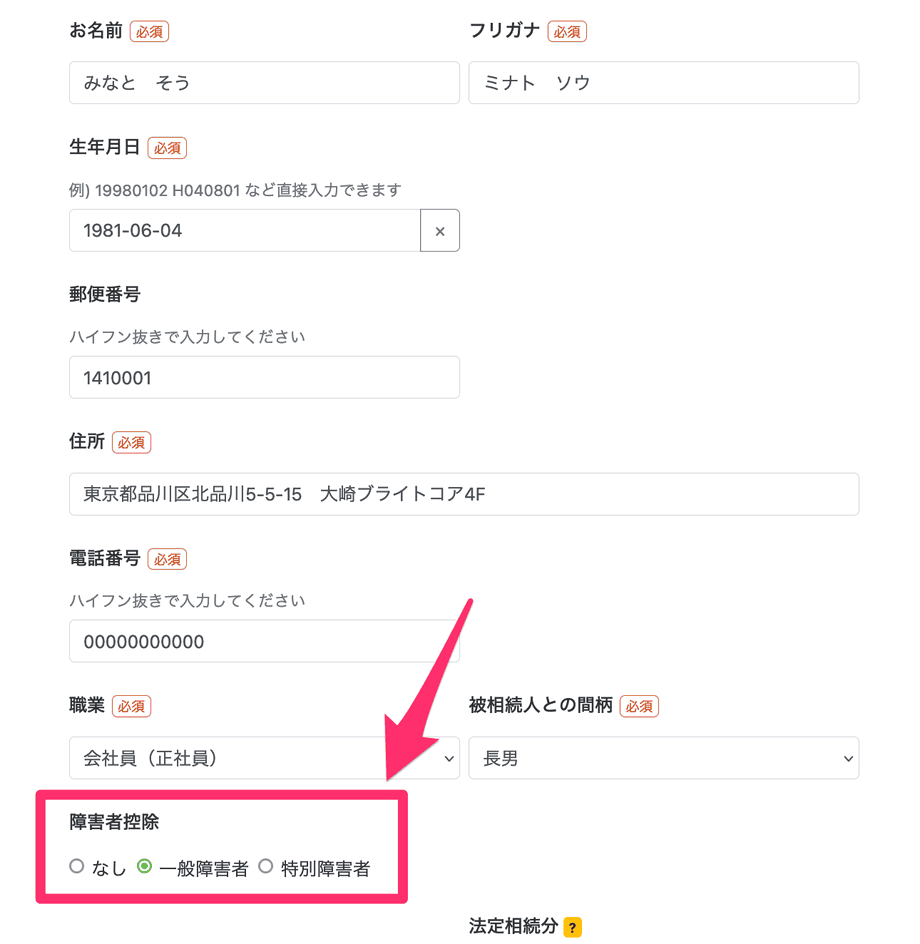

相続税申告書が無料で作成できる「AI相続」を利用すれば、相続税申告書のどこに書くかを考えずに、フォームに沿って入力、選択するだけで簡単に作成が可能です。

障害者控除はAI相続へログイン後、「1.基礎情報の入力」ページで相続人を選択し、選択することで適用可能です。

控除額がその相続人の税額を超えた場合は「3. 贈与・控除の入力」ページで、「障害者控除額が本人の税額を超える場合の割振り」に超過分の控除額が表示されるので、扶養義務者間で適宜割り振りしてください。

監査法人トーマツ、独立系コンサルティング会社で業務の経験を積み、2013年に相続税専門税理士として独立。相続において大切なことを伝えるべく「笑って、学んで、健康に」をモットーに、社会人落語家「参遊亭英遊」としても活躍。高座に上がる回数は年間80回超。著書に『知識ゼロでもわかるように 相続についてざっくり教えてください』(総合法令出版)がある。 HP:埼玉・大宮あんしん相続税相談室