相続専門コラム

配偶者が遺産を相続する際には、相続税の税額軽減制度を利用することができます。 今回のコラムでは、配偶者が相続税の税額軽減を受ける方法と、その際に注意すべき点について解説します。

目次

無料で使える 相続税申告書作成ソフト『AI相続』 なら、フォームに沿って入力するだけで簡単に申告書が完成!

複雑な計算もAI相続におまかせ。

さらに、土地評価など節税につながる部分だけを税理士に依頼することも可能です。

相続税の配偶者控除とは、配偶者が相続をした際に税額が軽減される制度です。

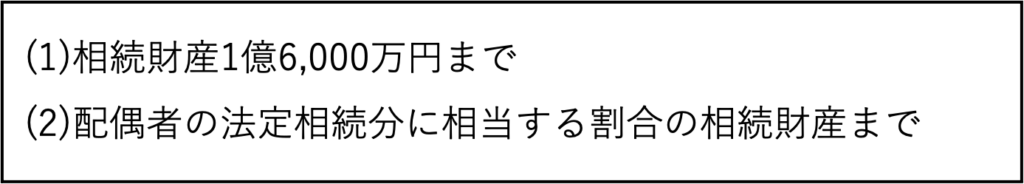

配偶者が遺産分割などで実際に取得した財産が、次の金額のどちらか大きい額の分までは、配偶者に相続税はかかりません。

なぜ配偶者ばかりが優遇されるのかという理由については、被相続人が亡くなった後の配偶者の老後の生活を守る必要があることや、被相続人の財産形成に配偶者が貢献していること、次の相続までの期間が短いと考えられることなどが主な理由であるといわれています。

相続税の配偶者控除は前述のとおり控除額が大きいため非常にメリットがありますが、この特例を使って配偶者が相続税額の軽減を受けるためには、以下の3つの要件を満たしていることが必要となります。

「戸籍上」とは正式に婚姻届けの提出をしていることを意味しており、内縁関係の場合はこの要件を満たさないことになります。

配偶者の税額軽減は、遺産分割によって配偶者が実際に取得した財産をもとに計算されるため、相続税の申告期限までに分割されていない財産は税額軽減の対象にはなりません。

相続税の配偶者控除の適用は、相続税申告をすることが要件になっています。配偶者控除の結果、相続税が発生しない場合でも基礎控除を超えている場合は、相続税申告書を作成して税務署に提出する必要があります。

もちろん、相続財産全体が基礎控除の範囲内に収まる場合は相続税の申告は不要です。

※基礎控除についての詳細はこちらをご覧ください。

▼【最低3,000万円!】相続税の基礎控除の計算について

さて、ここからは配偶者の税額軽減の計算方法について、計算例を使って紹介をしていきます。

相続税額の計算というのは、大きく以下の4つのステップで行われます。

相続税の配偶者控除は、配偶者にかかる「税額」を軽減する制度であり、相続税額の計算ステップの最後(上記ステップ4)において使われます。

税額軽減額は以下の計算式によって計算されます。

ではさっそく、計算例をみていきましょう。

まずは法定相続分を超えても非課税となるケース、次に配偶者が1憶6000万円以上を相続しても非課税となるケース、最後に配偶者が課税されるケースについて順に説明します。

配偶者が相続する場合は、法定相続分までは相続税は非課税です。しかし、法定相続分を超えても相続財産が1億6,000万円以下であれば、法定相続分を超えても問答無用で非課税となります。

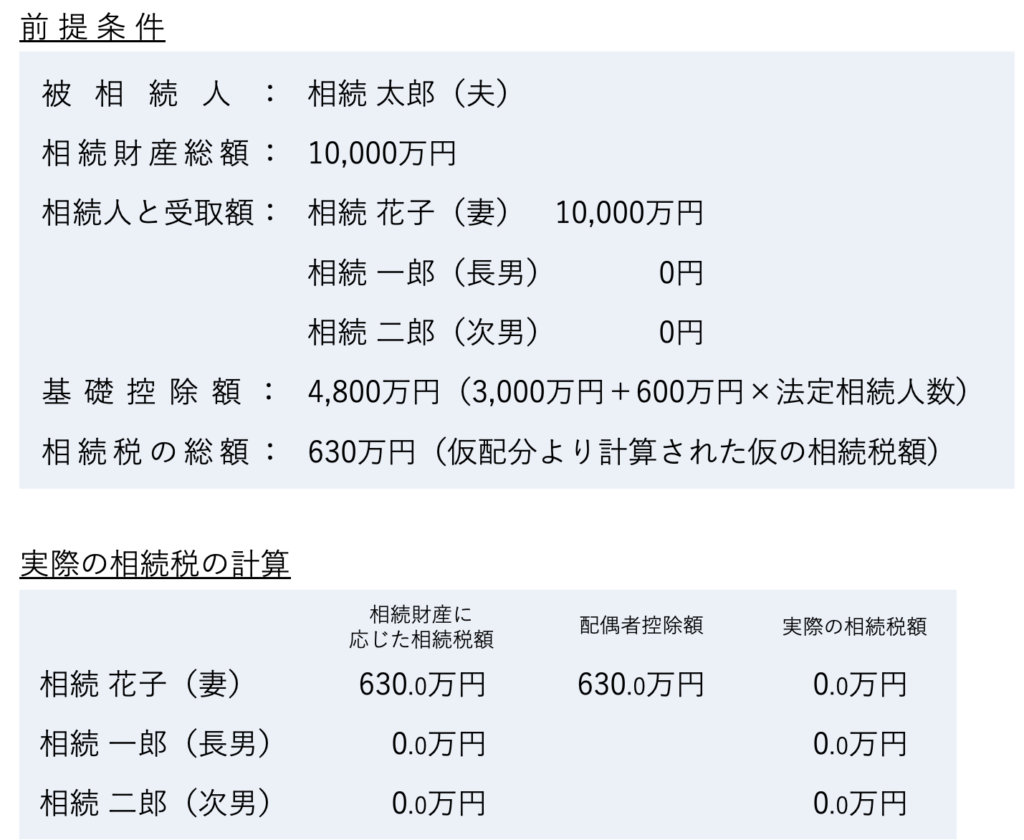

【解説】

上記の例では、相続人に子どもがいるため配偶者の法定相続分は1/2(50%)ですが、配偶者が法定相続分を超え、すべての財産を相続しています。しかし、配偶者の受取額が1億円であり配偶者控除の限度額である1億6,000万円以下のため、配偶者が受け取る分には全額が非課税になります。

今回は配偶者控除の説明ですので、相続税の総額の計算方法(上記ステップ2)の説明は割愛しますが、この事例での家族構成と財産の場合は、本来の相続税額は630万円になります。そして、その財産は配偶者である妻が全額を相続していますので、妻の本来の相続税額は630万円です。

ですが、妻は配偶者ですので、この相続税額に対して相続税の配偶者控除を適用することで税額控除することができますので、その額を計算します。

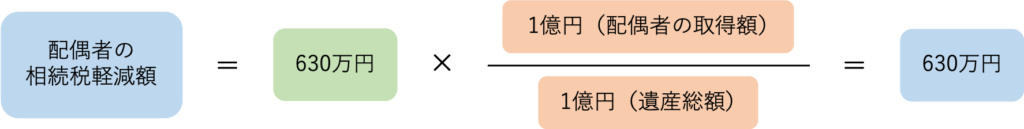

配偶者の相続税軽減額を計算する上述の式の分子に入る配偶者の取得財産は1億6,000万円を超えていませんので、そのまま1億円と入れて計算します。

配偶者の相続税軽減額は630万円となり、妻の相続税額は、(相続税額)630万円 -(配偶者控除額)630万円 =0円となります。

配偶者が相続する場合は、法定相続分までの範囲であれば、1億6,000万円を超えても問答無用で非課税となります。

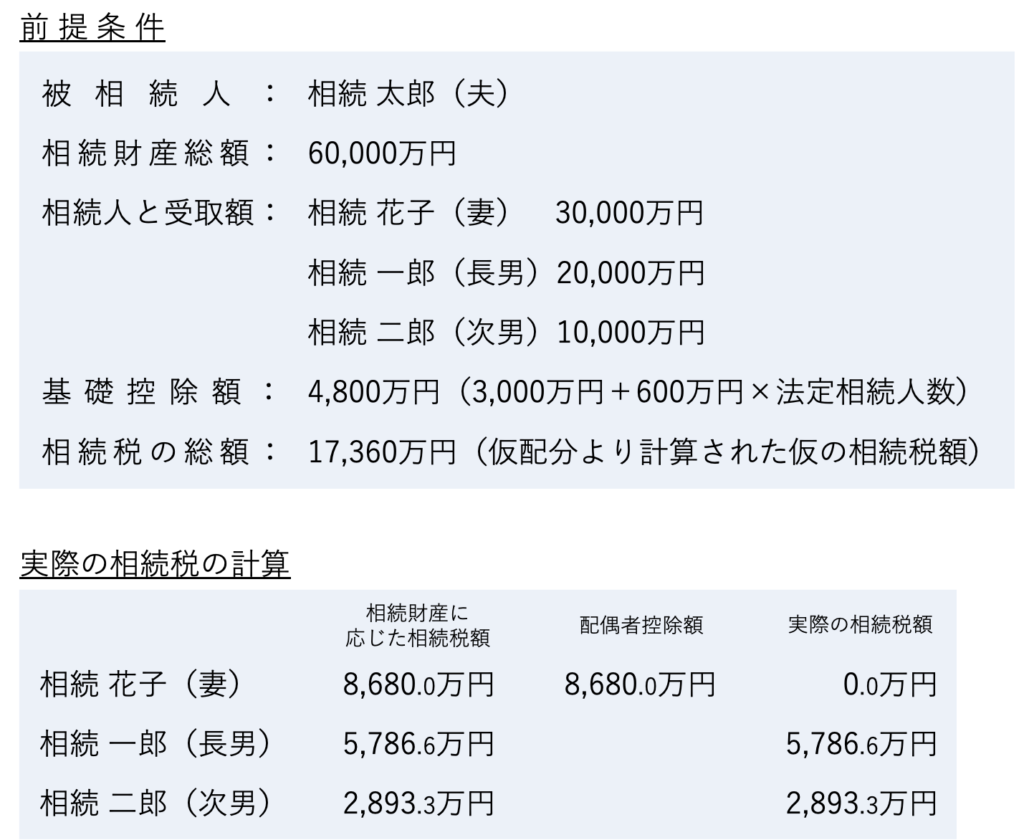

【解説】

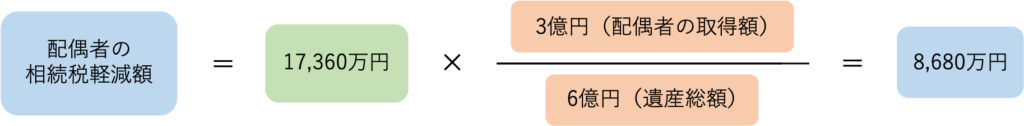

この例では、配偶者の受取額は3億円であり1憶6,000万円以上となっていますが、配偶者控除の限度額は、「1億6,000万円または法定相続分のどちらか大きい方まで」です。相続人に子供がいるため配偶者の法定相続分は正味の遺産総額の1/2である3億円となりますので、この金額までを配偶者が受け取る分には非課税になります。

計算式は以下の通りです。

配偶者の相続税軽減額は8,680万円となり、妻の相続税額は、(相続税額)8,680万円 -(配偶者控除額)8,680万円=0円となります。

相続する財産が1億6,000万円以上の財産であり、かつ法定相続分も超えて相続する時は配偶者であっても相続税が課税されます。

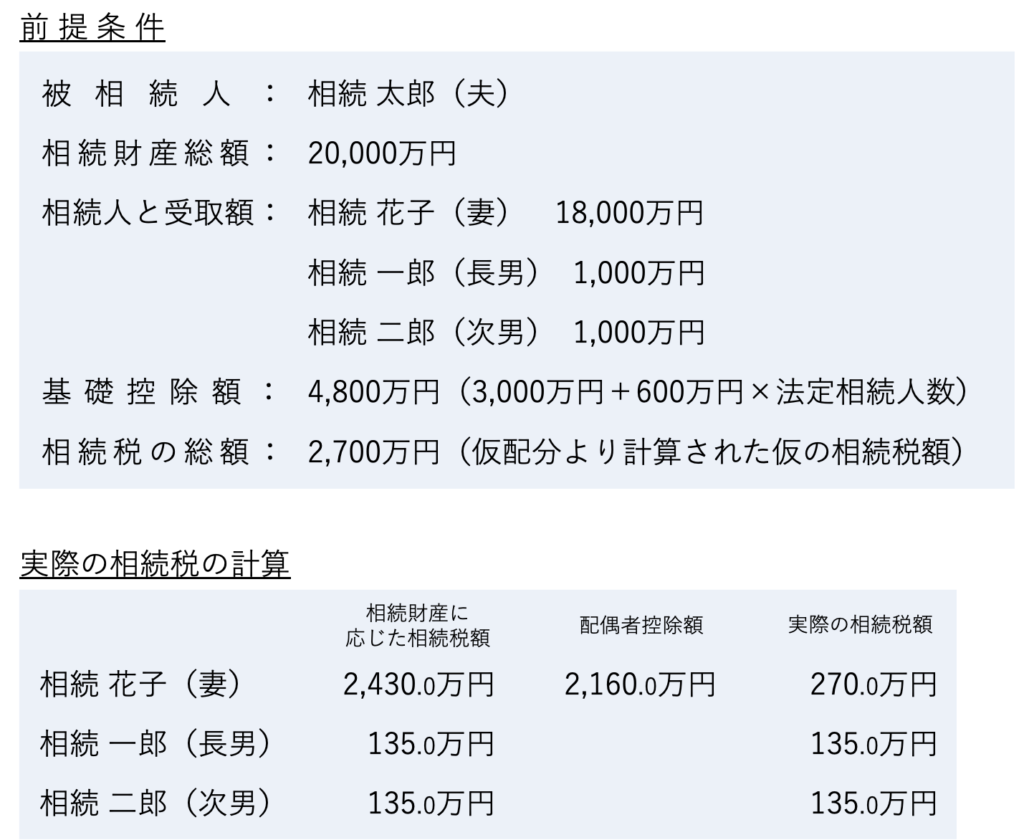

【解説】

この例では、配偶者の受取額が1億8000万円と、1億6000万円を超えておりかつ、法定相続分である正味の遺産総額の1/2である1億円も超えていますので相続税が課税されます。

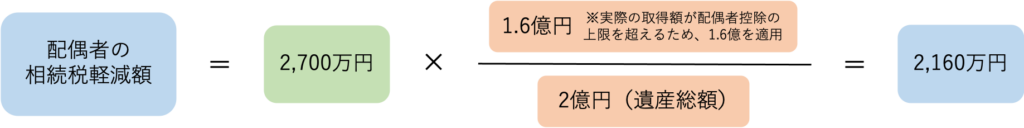

配偶者の相続税軽減額の計算は以下の通り2,160万円となります。

妻の相続税額は、(相続税額)2,430万円 -(配偶者控除額)2,160万円 = 270万円となり、このケースでは妻は270万円を納税する必要があります。

以上のように非常にメリットの大きい配偶者控除ですが、配偶者の税額軽減を使うにあたっては忘れてはならない注意すべき点が2つあります。

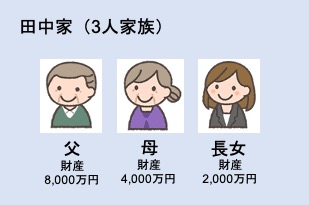

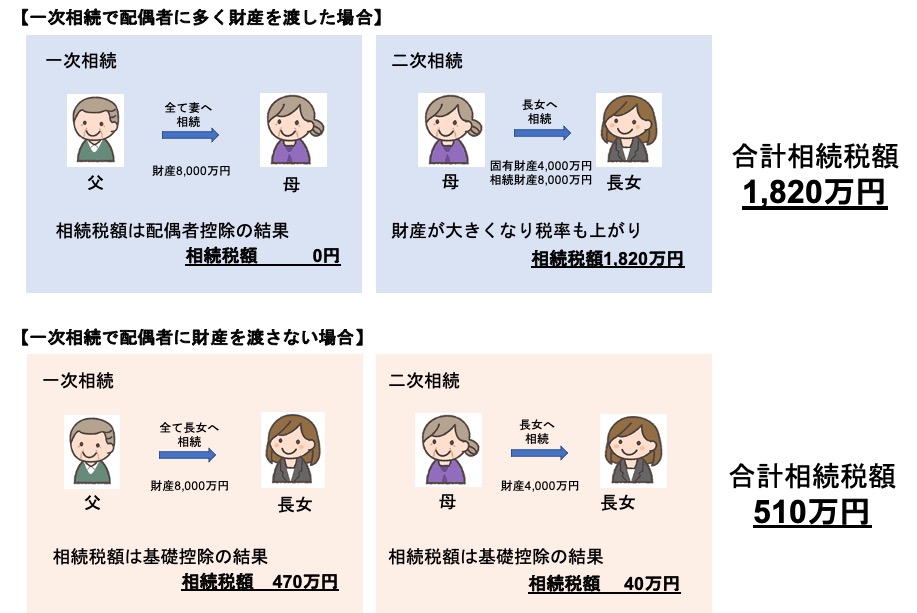

配偶者控除を多く活用した場合、確かに一次相続では相続税を大幅に減額することができます。しかし、配偶者がもともと持っている固有財産が多い場合は、その後に発生する二次相続において税率が上がり、合計相続税額が多くなることがあります。例えば下記のケースで確認してみましょう。

上記のような3人家族で、お母さんも固有の財産を多く持っている家庭において、お父さんが亡くなり相続が発生した場合、一次相続における遺産分割が、二次相続まで考えた場合の相続税額にどのようにかかわっていくかを見てみましょう。

結果は上記の通り。このケースでは一次相続において配偶者に全く財産を相続させない方が合計の相続税額は小さくなります。このような結果になる理由は、相続税の税率が累進課税であるためです。

累進課税というのは財産が多ければ多いほど税率が高くなるように設計されているもののことをいいます。もともと配偶者に多額の固有財産がある場合において、一次相続の結果、配偶者の相続財産がさらに増加することで、二次相続の税率が上がってしまうのです。

配偶者控除を適用するためには、期限内に遺産分割をして申告することが原則です。

しかし、遺産分割で揉めてどうしても申告期限までに分割案が決まらない場合には、申告期限までに相続税の申告書とともに「申告期限後3年以内の分割見込書」を税務署に提出するのを忘れないで下さい。

これを提出しておけば、相続申告期限が過ぎてしまっても3年以内であれば一定の手続きで配偶者控除は受けることが出来ます。

また、相続税の申告期限から3年を超えてしまった場合であっても、分割できないやむを得ない事情がある場合においては、税務署長の承認を受け、その事情がなくなった日の翌日から4か月以内に分割が完了すれば税額軽減の対象になります。

さて、ここまで相続税の配偶者控除の概要についてご説明してきましたが、実際に相続税の配偶者控除を適用したい場合、どのように相続税の申告書を作成すればよいのでしょうか。

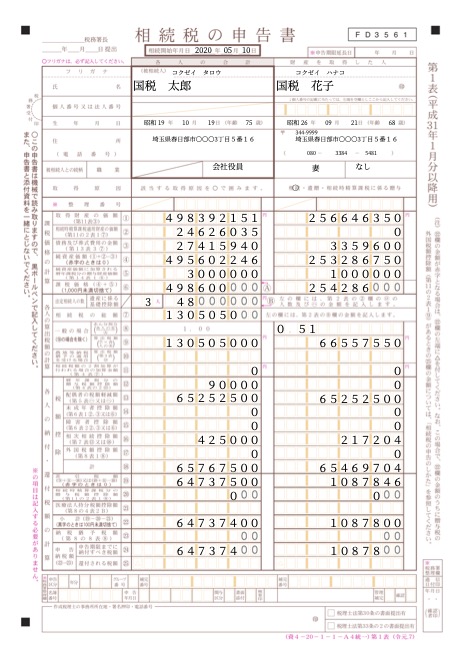

国税庁の記載例をもとに、相続税の申告書を確認してみましょう。

結論としましては、配偶者控除の適用をする場合は、相続税の申告書(第1表)と配偶者の税額軽減の計算書(第5表)を適切に作成する必要があります。

相続税の申告書(第1表)において配偶者控除が関係する部分は中段にある⑬のマスです。このマスが税額軽減額の記入欄となりますので、ここに配偶者控除額を記入します。

その結果、本来の税額(⑨)より差引く税額控除に配偶者控除も加わり、最終的に下段にある申告期限までに納付すべき税額(㉔)が決まっていきます。

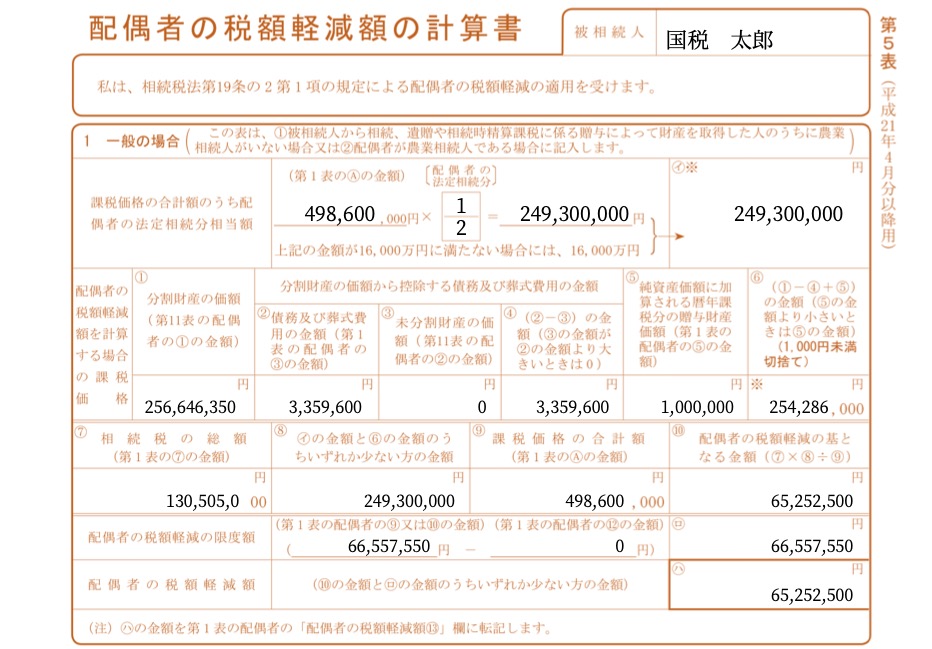

第5表は配偶者に適用できる配偶者の税額軽減額を計算するための帳票になります。

上から順に課税価格の合計額や基礎控除額や法定相続分、債務費用等を順に記入し、最終的に配偶者の税額軽減の限度額(ハ欄)を計算できるようになっています。

相続税申告書の作成をするうえでの大きなハードルになるのは知識以上に、「どこに何を書いたらいいかわからない」初めて見る帳票の数々です。

そんな時には是非、当社が運営する「AI相続」をご利用ください。

「AI相続」は、自分で相続税申告書を作成することができる無料クラウドソフトです。必要事項をフォームに入力していくだけで、誰でも無料で簡単に相続税申告書を作成することができます。

「AI相続」をご利用いただければ、自分で複雑な計算をする必要はなく、帳票の書き方に迷うこともありません。

当社が「AI相続」を無料で提供している理由や、「AI相続」の仕組みなどについては下記をご参照下さい。

▼AI相続のことをもっと知りたい方へ

相続税の配偶者控除とは配偶者が遺産を相続する際に相続税の税額が軽減される制度であり、受けるためには

①戸籍上の配偶者であり内縁の妻ではないこと

②遺産分割が完了していること

③相続税申告書を期限内に提出すること

の3つの要件を満たしていなければいけません。

たとえ配偶者控除を適用した結果、相続税が発生しない場合においても、相続税の配偶者控除を受けるためには必要書類をそろえた上で税務署に相続税申告をする必要があります。二次相続を考えた上で、適切な金額配分にするなどの注意点に気を付ける必要がありますが、配偶者控除を受けるための手続き自体は決して難しいものではありません。

以上、今回は相続税の配偶者控除についてご紹介しました。いかがでしたか。何かあればどうぞ、みなと相続コンシェルにお気軽にご相談ください。みなと相続コンシェルは、家族の幸せを次世代につなげます。

おすすめ記事

【AI相続】登録から申告書完成までの使い方ガイド

元国税専門官よりAI相続へのメッセージ

マンガでわかるAI相続をみなと相続が運営する理由

監査法人トーマツ、独立系コンサルティング会社で業務の経験を積み、2013年に相続税専門税理士として独立。相続において大切なことを伝えるべく「笑って、学んで、健康に」をモットーに、社会人落語家「参遊亭英遊」としても活躍。高座に上がる回数は年間80回超。著書に『知識ゼロでもわかるように 相続についてざっくり教えてください』(総合法令出版)がある。 HP:埼玉・大宮あんしん相続税相談室