相続専門コラム

基礎控除のルールはシンプルですが、税制上の表現に「わかりづらい」と感じる人も少なくありません。

この記事では、相続税の基礎控除をわかりやすく解説していきます。

「遺産総額が基礎控除内におさまるか知りたい」という方は、ぜひお読みください。

また記事後半では、基礎控除の計算が自動でできる無料クラウドソフト「AI相続」の使い方もご説明します。

目次

無料で使える 相続税申告書作成ソフト『AI相続』 なら、フォームに沿って入力するだけで簡単に申告書が完成!

複雑な計算もAI相続におまかせ。

さらに、土地評価など節税につながる部分だけを税理士に依頼することも可能です。

「基礎控除」とは、遺された財産のうち一定金額まで相続税がかからない控除枠のことです。

遺産総額が基礎控除額を上回れば、国税局が定める税率により相続税を支払わなければいけません。遺族としては「遺産総額が基礎控除内に収まるかどうか」を判断することが大きなテーマとなります。

「基礎控除の計算方法」「法定相続人の数え方」を知っておき、基本的な計算ができるようにしておきましょう。

基礎控除の計算式は、以下のとおりです。

基礎控除の額=3,000万円 +(600万円×法定相続人の数)

この計算式で求められる基礎控除額が、遺産総額より多く(基礎控除)>(遺産総額)となる場合は、相続税を申告する必要はありません。

逆に基礎控除額より遺産総額が多く、(基礎控除)<(遺産総額)となる場合には相続税の申告が必要となります。

簡単な計算式ですが「法定相続人の数」を理解するのが難しいと感じる人も少なくありません。以下で詳しく解説しますので、ご安心ください。

法定相続人とは「民法の定めにより遺産を相続できる人」のことであり、基礎控除の計算をするためには、これを正確に数えられるようになる必要があります。

法定相続人には「配偶者相続人」と「血族相続人」の2種類があります。

それぞれ解説していきます。

■配偶者相続人■

「配偶者相続人」とは、いわゆる妻(夫)のことです。

被相続人(亡くなった人)が「亡くなった時点」で、「法律上、婚姻関係にある配偶者」であることが必要であり、離婚した元妻(元夫)や内縁の妻(夫)は対象にならないため、注意しましょう。

配偶者相続人は、民法890条で「被相続人の配偶者は、常に相続人となる」と規定されているため、必ず法定相続人となります。

■血族相続人■

「血族相続人」とは、被相続人(亡くなった人)と血縁関係にある人のことです。

血族相続人は、一般的にイメージされるいわゆる「家族」であり、「子ども」「父母」「兄弟姉妹」が該当します。「義父」や「義母」「義兄弟」などの姻族は、血族相続人とはなりません。

また、血族相続人には以下のとおり、法定相続人となることのできる範囲と順位が定められており、叔父叔母や従兄弟などは法定相続人になりません。

第1順位の人:被相続人の子ども(直系卑属)

第2順位の人:被相続人の父母(直系尊属)

第3順位の人:被相続人の兄弟姉妹

法定相続人にはならない人:叔父叔母、従兄弟など(上記以外の血族)

相続順位とは、法定相続人となるべき順番であり、上位順位の人がいれば下位の人は法定相続人となりません。

つまり、被相続人(亡くなった人)に子どもがいれば「子どもが法定相続人」となり、それ以外の人は法定相続人となりません。子どもがいない場合、被相続人の父母が相続します。さらに「子どもも父母もいない場合」に、兄弟姉妹が法定相続人になります。

誰が血族相続人になるかについては、各家庭のいろいろな事情で判断に迷うケースが多くあります。

そのようなケースを知ることで、どのようなルールで法定相続人が決まっているのか理解を深めることもできますので、いくつかの事例を解説してきます。

被相続人に子どもがいても、子どもの方が先に亡くなっている場合があります。

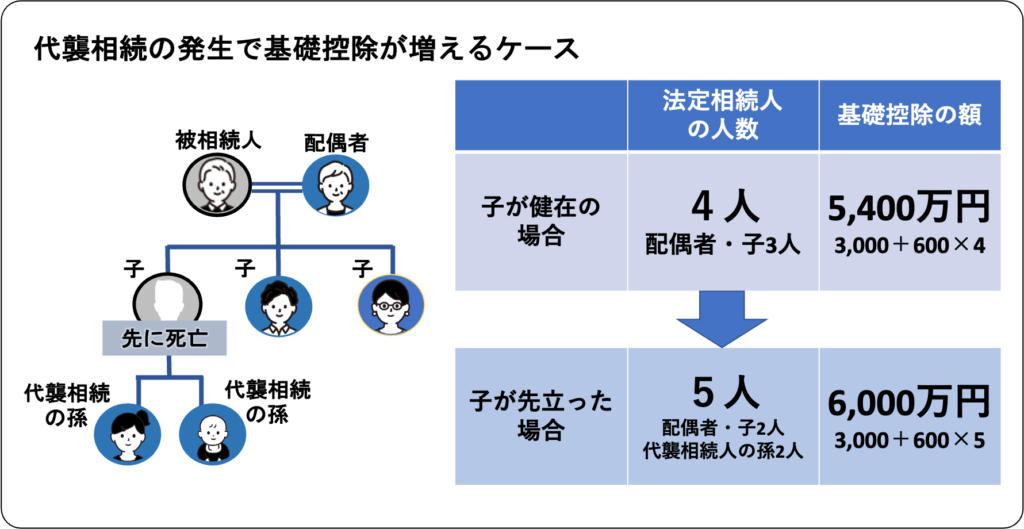

この場合、先立った子どもに、被相続人からみて孫にあたる子どもがいれば、血族相続人として孫が法定相続人になります。この孫のことを「代襲相続人」といいます。先立った子どもに複数の子がいた場合にはその全員が法定相続人となるため、法定相続人が増え基礎控除も増えることになります。

養子縁組により被相続人の養子になった子は法律上、被相続人の血族となりますが、法定相続人として相続税法上で認められる人数には以下の制限があります。

・実子がいる場合:養子1人まで

・実子がいない場合:養子2人まで

例えば、実子がいる場合に養子が2人いても、1人しか法定相続人として数えられないことになります。また、「法的に子どもとならない」以下の場合は法定相続人に含められません。

・特別養子縁組で養子に出した子ども

・再婚相手の連れ子で、養子縁組をしていない子ども

尚、特別養子縁組によって被相続人の養子となっている場合は、実の子どもとして取り扱われますので、人数制限なくすべて法定相続人となります。

相続放棄した人がいる場合でも、法定相続人としてはカウントします。

例えば、被相続人(亡くなった人)に子どもが3人いるが、そのうち1人が相続放棄した場合であっても、この場合でも、法定相続人として数えられる血族相続人は3人となります。

相続放棄は「財産を受け取らない」という権利ですが、基礎控除の計算には含まれる点に注意が必要です。

「相続欠格」や「相続廃除」された人がいる場合、法定相続人に含めることはできません。

相続欠格や廃除とは、以下のような悪い行いをした人であり、これらにあたる場合は、法定相続人から外れることになり、基礎控除の算出にも含まれない形となります。

■相続欠格

・被相続人や他の相続人を殺害もしくは殺害未遂で刑に処せられた

・被相続人が殺害されたが告発しなかった

・被相続人の遺言書を捏造・偽造した

・被相続人を脅迫した

■相続廃除

・暴力やモラルハラスメントなどを強いる

・借金を肩代わりさせる

・法律上の罪を犯した

・配偶者がいるが、浮気を繰り返す

・家族の預貯金を勝手に使う

相続欠格と相続廃除の違いは、強制的か否かです。

相続欠格は強制的・自動的に相続人の権利を失うものであるのに対し、相続廃除は被相続人が相続人から外すよう申し立てた場合に認められるものです。

相続廃除はいわゆる「縁切り」をされた人物となりますが、被相続人が生前に家庭裁判所に申し立てをしてそれが認められる必要があります。

基礎控除の計算を、具体例を用いて説明します。

この場合は常に法定相続人となる配偶者と第一順位である子の2人が法定相続人となります。

法定相続人:配偶者、子2人、合計3人 基礎控除の額:3,000万円+(600万円×3人)=4,800万円

この場合は常に法定相続人となる配偶者と第一順位である子がいないため第二順位である父母2人が法定相続人となります。

法定相続人:配偶者、父母、合計3人 基礎控除の額:3,000万円+(600万円×3人)=4,800万円

この場合は第一順位である子や、第二順位である父母もいないため、常に法定相続人となる配偶者の他、第三順位の兄弟が法定相続人となります。

法定相続人:配偶者、兄、弟、合計3人 基礎控除の額:3,000万円+(600万円×3人)=4,800万円

この場合、法定相続人になるのは第一順位である「被相続人の子2人」です。

法定相続人:子2人、合計2人 基礎控除の額:3,000万円+(600万円×2人)=4,200万円

法定相続人になるのは配偶者と子ですが、代襲相続の対象となるため孫も法定相続人になります。

法定相続人:配偶者、子2人、代襲相続人となる孫2人、合計5人 基礎控除の額:3,000万円+(600万円×5人)=6,000万円

きょうだいが亡くなっている場合は、甥(被相続人のきょうだいの子)も代襲相続の対象となるため法定相続人に含まれます。

法定相続人:配偶者、甥、合計2人 基礎控除の額:3,000万円+(600万円×2人)=4,200万円

第一順位である子が法定相続人となりますが、実子がいる場合においては相続税法上、養子は人数制限がかかり1人までの計算となります。

法定相続人:子、養子、合計2人 基礎控除の額:3,000万円+(600万円×2人)=4,200万円

いかがでしたでしょうか。

配偶者は常に法定相続人となりその先は優先順位によって決まることをご理解いただけたでしょうか。

法定相続人を増やすことで基礎控除を増やすことが出来ます。

法定相続人を増やすには以下の方法があります。

①養子縁組をする

実子がいる場合は1人まで、実子がない場合は2人までの人数制限がありますが、実親との親子関係を切らずに養子となることができます。

②特別養子縁組をする

人数制限はありませんが、実親との親子関係は消滅します。

③実子を特別養子縁組に出す

被相続人の兄弟が多い場合など、家族構成によっては実子を特別養子縁組に出すことで法定相続人が増える場合があります。

しかし、基礎控除のためだけに養子を迎え入れることは好ましいことではありません。

人の人生を扱うことを考えますと、あまりおすすめできる手段とはいえません。

法定相続人の数がわかり基礎控除額の額がわかれば、次に気になるのは遺産の額です。

遺産総額が基礎控除額を超えていなければ、相続税を納める必要はありません。ここからは、相続税法上の遺産の計算の仕方について確認していきましょう。

遺産総額の計算は、以下の計算式で求められます。

遺産総額=「プラスの財産」ー「マイナスの財産」

「プラスの財産」から「マイナスの財産」を引いたものが正味の遺産総額と呼ばれ、相続人はまずこれを把握する必要があります。

プラスの財産になるのは、以下のようなものです。

■現金・預貯金

現金、預貯金、名義預金など

■有価証券・金融派生商品

株式、国債、投資信託など

■不動産と不動産の権利

土地、家屋、農地、森林、借地権など

■動産

貴金属、車、美術品、骨董品など

■保険金

死亡保険金、損害保険金など

■その他

医療費等の還付金、ゴルフ会員権、リゾート会員権、著作権、特許権など

これらプラスの財産の評価は、路線価や固定資産税評価額が基準となる不動産の例外を除き、基本的に時価での評価となります。

わかりにくいゴルフ会員権や投資信託の評価については以下をご参照ください。

▼ゴルフ会員権の評価方法

▼投資信託の評価方法

マイナスの財産となるのは、以下のようなものです。

■借金・未払金

借金、未払金、ローンの残債、固定資産税、住民税など

■葬儀費用

被相続人の葬儀にかかった費用

■その他

保証債務、連帯債務など

マイナスの財産は、ローン残債のように「決まった金額」であることが多いと言えます。

尚、保証債務等は負の遺産であることに間違いありませんが、債務者が払えないと決まってない場合、相続税上の計算から債務として引くことはできません。

ここまで、プラスの財産とマイナスの財産を把握し正味の遺産総額を計算することができたら、次に、何もせずに除外することができる非課税枠の確認をします。

相続税の計算においてはプラスの財産であっても「死亡保険金」と「死亡退職金」は例外的に一定額を除外することができます。

被相続人が亡くなり、死亡保険金や死亡退職金が発生した場合は相続財産が増えることになります。これにより「資産総額が基礎控除額を超えてしまう」と考える人も少なくありません。

しかし、死亡保険金や死亡退職金については、下記の「非課税枠」があります。

非課税限度額=500万円×法定相続人の数

この非課税枠の計算のためには基礎控除額の計算と同様に「法定相続人の数」を知っておく必要があります。

先に求めた正味の遺産総額の中に、死亡保険金や死亡退職金が含まれている場合は、その金額を非課税枠と相殺することが可能です。

ここまで正味の遺産総額の計算方法と、プラスの財産から例外的に除外できる非課税枠の解説をしました。

正味の遺産総額から非課税対象の財産を引いた遺産総額が基礎控除額を下回る場合には相続税申告の必要はありません。

しかし、万一マイナスの財産が、プラスの財産より多い可能性がある場合は、相続放棄を検討する必要があります。

死亡保険金等の非課税枠を除外しても正味の遺産総額が基礎控除を超える場合は、相続税が発生するため相続税申告が必要です。

しかしながら、以下の税額控除の合計額が相続税額を上回る場合においては申告不要となります。

未成年者控除を受ける対象者は、以下の要件をすべて満たす必要があります。

未成年者控除についての詳細は以下をご参照ください。

▼未成年者控除の計算方法について

障害者控除を受ける対象者は、以下の要件をすべて満たす必要があります。

障害者控除についての詳細は以下をご参照ください。

▼障害者控除の計算方法について

相次相続控除(そうじそうぞくこうじょ)とは、10年以内に連続して起こった相続に対する税額軽減のことであり、以下の人に適用されます。

相次相続控除の詳細については以下をご参照ください。

▼相次相続控除の計算方法について

相続税においては申告することを条件として、相続税評価額を下げることができる特例がいくつかあります。

申告は必要なものの、これらの特例を使うことで正味の遺産総額を基礎控除以下にして相続税をゼロにできたり、ゼロとまではいなくても相続税を大幅に抑えることができます。

これらの特例を見ていきましょう。

「小規模宅地等の特例」とは、被相続人が保有する土地の使用状況による特別控除です。

土地の評価額は面積などにより地価が高い場合があります。

地価が高いと相続税も高くなるわけですが、以下の条件により特別控除が受けられます。

適用される条件により、最大80%の減額ができる場合があります。資産総額を大きく減少させ、基礎控除額の範囲で納めることができるかもしれません。

農地の納税猶予の特例とは、相続人が農業を継続したり農地を貸し出すことを条件に納税猶予される特例のことです。

「被相続人」「相続人」「農地」のそれぞれに以下のような要件があります。

■被相続人の要件

■相続人の要件

■農地の要件

要件が複数あるため、複雑に考えてしまう人も多いかもしれません。

しかし、相続人が農業を継続する際には必ず特例を受けたほうが良いでしょう。

相続財産を国や地方公共団体などの公益法人などへ寄附した場合、寄附をした分の財産が非課税になる特例です。「相続税の寄附金控除」とも呼ばれます。相続税の寄附金控除を受けるには、以下の要件があります。

尚、相続税の寄附金控除は「相続財産をそのまま贈与する」という要件があります。

そのため、不動産などの相続を受けた場合、不動産のまま贈与することを指します。現金化することにより控除を受けられなくなりますのでご注意ください。

特定計画山林の特例とは、特定森林経営計画対象の山林または特定受贈計画対象山林を特定計画山林相続人等が相続や遺贈によって取得した場合に、相続税の課税価格に算入すべき価格を減額する特例です。

非課税枠や各種特例を考慮しても基礎控除を超える正味の財産がある場合でも、配偶者が財産を取得する場合においては大きな特例があります。

配偶者控除の特例は、1億6,000万円または、配偶者の法定相続分に相当する割合の相続財産までの取得を非課税とする特例です。

ただし、相続税申告をすることが要件であることと、配偶者の固有の財産が多い場合は二次相続において税負担が大きくなる可能性があることに注意が必要です。

配偶者控除の特例については以下をご参照ください。

▼配偶者控除の特例とは

自己判断により「相続税の申告が不要」と思っても、もしその判断が間違っていれば税務署から指摘され、本来の相続税の他に「延滞税」「加算税」などを支払うことになります。

このようなミスをなくすために、いくらの正味の遺産があり、いくらかの基礎控除があるかどうかは慎重に調べるようにしましょう。遺産については、特に以下の5点に注意が必要です。

なお、銀行の取引履歴に関する税務署の照会業務は2021年10月よりオンライン化されており、過去10年の履歴にさかのぼって容易に調査が行われますので、名義預金やタンス預金は必ず「ばれる」と思って正しい申告を心がけましょう。

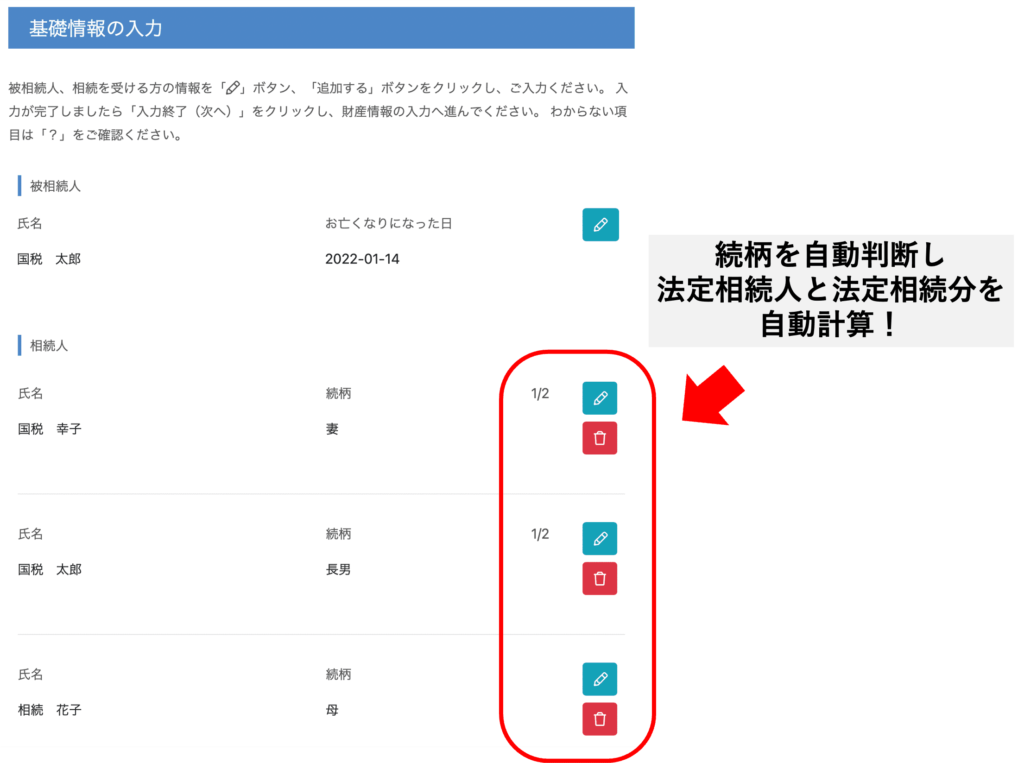

「AI相続」は、自分で相続税申告書を作成することができる無料クラウドソフトです。

必要事項をフォームに入力していくだけで、誰でも無料で簡単に相続税申告書を作成することができます。

AI相続では、基礎控除や法定相続人の計算も、続柄を入力するだけで自動計算され、簡単に相続税の計算をすることが出来ます。

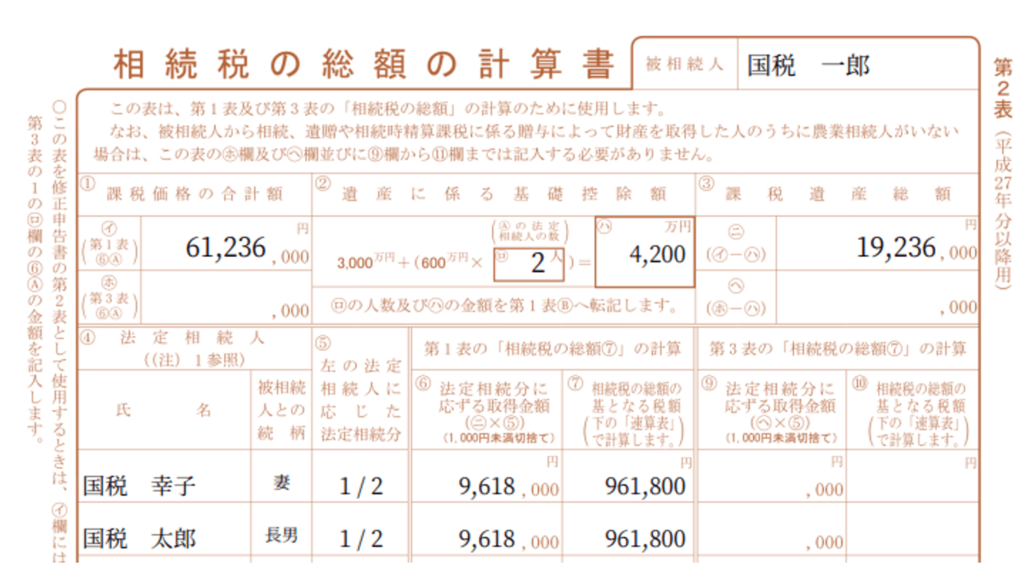

ガイドに従って順番に入力していけば、下図のように基礎控除の計算や正味の遺産総額の計算はもちろんのこと正確な相続税額の計算もできますので、生前における相続税の試算にも使えます。

当然、そのまま税務署に提出可能な相続税申告書を作成することも可能です。

今回のコラムでは基礎控除について解説しました。

正しく基礎控除を把握し、相続税を計算してみてください。

おすすめ記事

【AI相続】登録から申告書完成までの使い方ガイド

元国税専門官よりAI相続へのメッセージ

マンガでわかるAI相続をみなと相続が運営する理由

監査法人トーマツ、独立系コンサルティング会社で業務の経験を積み、2013年に相続税専門税理士として独立。相続において大切なことを伝えるべく「笑って、学んで、健康に」をモットーに、社会人落語家「参遊亭英遊」としても活躍。高座に上がる回数は年間80回超。著書に『知識ゼロでもわかるように 相続についてざっくり教えてください』(総合法令出版)がある。 HP:埼玉・大宮あんしん相続税相談室