相続専門コラム

父が亡くなり、数年のうちに母も亡くなり相続が発生。数年の間に2回も相続税を支払うのは負担が大きいですよね。

そのような場合、相続税の負担を軽減できる「相次相続控除」という税額を控除できる制度があります。

今回は相続税の控除特例のひとつ「相次相続控除」について解説していきます。

無料で使える 相続税申告書作成ソフト『AI相続』 なら、フォームに沿って入力するだけで簡単に申告書が完成!

複雑な計算もAI相続におまかせ。

さらに、土地評価など節税につながる部分だけを税理士に依頼することも可能です。

相次相続(そうじそうぞく)とは数年の間に相次いで相続が発生することをいいます。

短期間に相続が複数回起こると相続人の納税の負担が大きくなることから一定の相続税額を控除できる制度が相次相続控除です。

1回目の相続が発生してから10年以内に2回目の相続が発生した場合、2回目の相続税額を要件を満たすことで一部控除することができます。

相次相続控除を受けられる人は次のとおりです。

① 1回目の相続(一次相続)から2回目の相続(二次相続)までが10年以内 ② 二次相続の被相続人が一次相続で相続税を課税されている ③ 二次相続の相続人である ※相続放棄をしていたり、相続人でない人が遺言により相続した場合は対象外です。

控除額は一次相続の相続税額をもとに計算します。一次相続で今回の被相続人が課税された税額のうち、1年につき10%減額した金額を今回の税額から控除します。

計算式は次のとおりです。

A×C /(B−A)×D / C×(10−E)/ 10 ※今回のほうが財産額が多いということは前回の財産がすべて残っていると考えられる為、C>B−AのときはC=B−A(100/100)とします。 -------------------------------------------------------- A:前回、被相続人に課せられた相続税額 B:前回、被相続人が取得した純資産価額 (取得財産の価額+相続時精算課税適用財産の価額−債務及び葬式費用) C:今回の相続でのすべての財産価額(遺贈・相続時精算課税適用財産も含む) D:今回の相続でその相続人が取得した純資産価額 E:前回の相続から今回の相続までの経過年数(1年未満は切り捨て) --------------------------------------------------------

具体例に基づいて見てみましょう。

———————————————————-

今回の被相続人:父

父は5年3ヶ月前に祖父の相続により1,000万円の相続税を納税している

父が祖父より受取った純資産価額は1億3,000万円

今回、父から相続するすべての財産価額は2億円でそのうち自分が取得する純資産価額は8,000万円で相続税額は800万円。

———————————————————-

計算例

1,000万円×2億円/(1億3,000万円−1,000万円)×8,000万円/2億円×(10−5)/10=200万円

※今回の相続でのすべての財産価額2億円(C)が前回の相続での純資産価額1億3,000万円から前回の納税額1,000万円を差し引いた金額(B−A)より上回っている為、100/100として計算します。

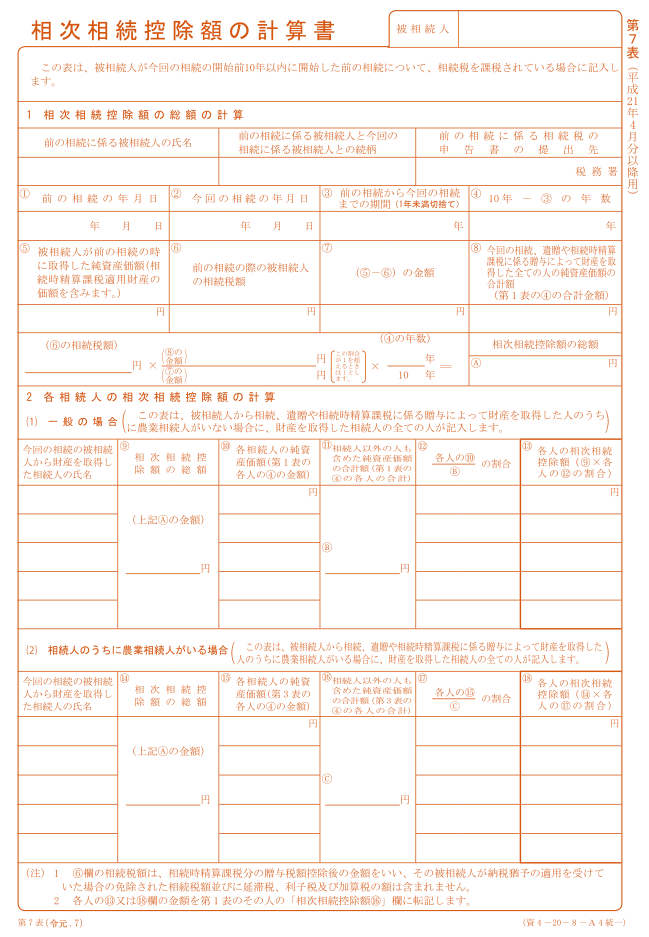

相次相続控除は相続税申告書「第7表―相次相続控除額の計算書」に記載をします。詳しい記載方法は国税庁の「相続税の申告のしかた」もしくは当社のコラムをご覧下さい。

▶第7表-相次相続控除額の計算書の記載方法ー自分で相続税申告書作成ー

▶国税庁|相続税の申告のしかた(令和元年分用)

AI相続は完全無料で自分で相続税申告書の作成ができるオンラインソフトです。相続税に関する知識がなくとも、フォームに沿って必要な情報を入力するだけで、税務署へ提出可能な申告書が作成できます。相次相続控除額の計算も簡単にできます。

ご利用はこちら

AIによるサポートで申告書作成ができる!完全無料「AI相続」

今回は相次相続控除額について説明しました。

相次相続控除は税額を直接的に引き下げることができるため、しっかり理解しておきましょう。

相続税は適切な相続税対策、相続税申告時でも控除を適用することで税額を下げられます。みなと相続コンシェルでは、税理士、弁護士、ファイナンシャルプランナー、司法書士が社内で協議し、ご家族にあった相続税対策を提案いたします。

相続財産の評価方法はもちろん、これまでの専門家とは違った考え方で相続に関する情報を誠実かつ、わかりやすく発信していきます。 自分で相続税申告書ができる「AI相続」を開発・運営しています。