相続専門コラム

相続税対策として有効な生前贈与(暦年贈与)ですが、相続発生日からさかのぼって「7年以内」の贈与は無かったものと取り扱われ、相続税の課税対象となります(令和5年税制改正で加算期間が3年以内から7年以内へ延長されました)。

これを「生前贈与加算」と言います。

贈与税と相続税が二重に課税されるの?と思われるかもしれませんが、贈与税を既に払っている場合にはその分は相続税から控除が受けられます。

今回は、生前贈与加算と相続税申告時のポイントについて解説していきます。

目次

無料で使える 相続税申告書作成ソフト『AI相続』 なら、フォームに沿って入力するだけで簡単に申告書が完成!

複雑な計算もAI相続におまかせ。

さらに、土地評価など節税につながる部分だけを税理士に依頼することも可能です。

生前贈与加算とは、相続開始前7年以内(亡くなった日からさかのぼって7年前の日から亡くなった日までの間)に被相続人からの贈与財産がある場合、その分も相続財産として課税対象に加えられるという規定です。

相続税対策として生前贈与はよく使われますが、7年以内に贈与した分は相続税の課税対象になることを知っておく必要があります。

ただ、既に贈与税を支払っている場合は、「贈与税」と「相続税」の二重課税になるので、既に支払っている贈与税額分を相続税額から控除することができます。これを「贈与税額控除」といいます。

贈与税控除についてはこちら

国税庁|贈与財産の加算と税額控除(暦年課税)

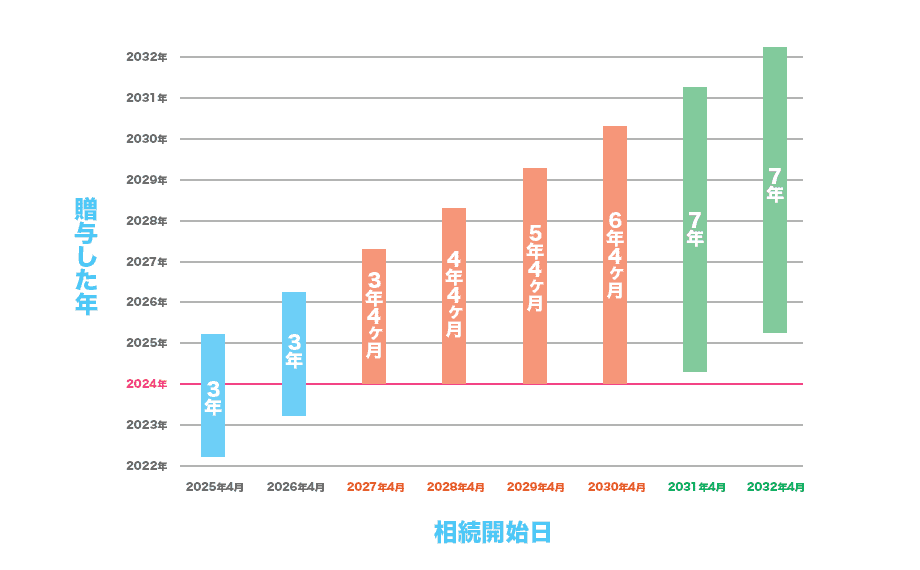

令和5年税制改正にて2023年12月31日までに発生した贈与は3年以内だったものが、2024年1月1日以降に発生した贈与に関しては3年から7年以内に生前贈与加算の対象期間が延長されました。

| 贈与発生日 | 生前贈与加算の対象期間 |

|---|---|

| 2023年12月31日まで | 相続開始から3年以内 |

| 2024年1月1日から | 2024年1月1日〜相続発生日まで |

| 2031年1月1日から | 相続開始から7年以内 |

2024年を皮切りに2031年までの相続はどこで贈与しても2024年1月1日まで遡って相続税の対象となります。その後は相続開始日から7年遡った日までの贈与分が対象です。

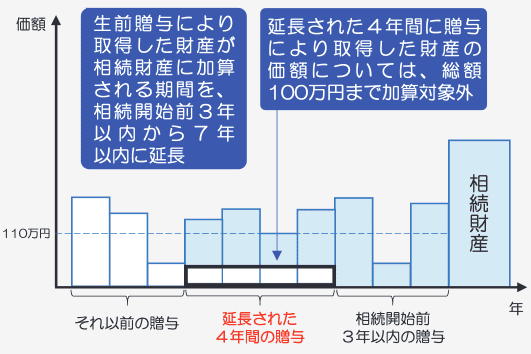

また、3年から7年の加算期間の延長に伴い、延長された4年間の間に発生した贈与に関しては総額100万円まで加算対象外となりました。

毎年100万円ずつではなく、4年間で総額100万円である為注意が必要です。

生前贈与加算の対象になるのは、相続や遺贈により財産を取得した人で、被相続人が亡くなる前7年以内に贈与を受けた人です。

ですので、7年以内に贈与を受けていても相続で財産を取得しない人は加算対象となりません。

生前対策で生前贈与(暦年贈与)を勧める一部の専門家には、「孫への生前贈与は相続発生の7年以内でも生前贈与加算の対象にならない」というようなことを言っている人がいますが、これは不正確です。

一般的に孫が生前贈与加算の対象にならないと思われているのは、相続によって財産を取得しないことが多いからであって、孫であっても代襲相続や遺言による遺贈によって財産を取得する場合、生命保険で死亡保険金を受け取る場合には、加算対象になるため注意が必要です。

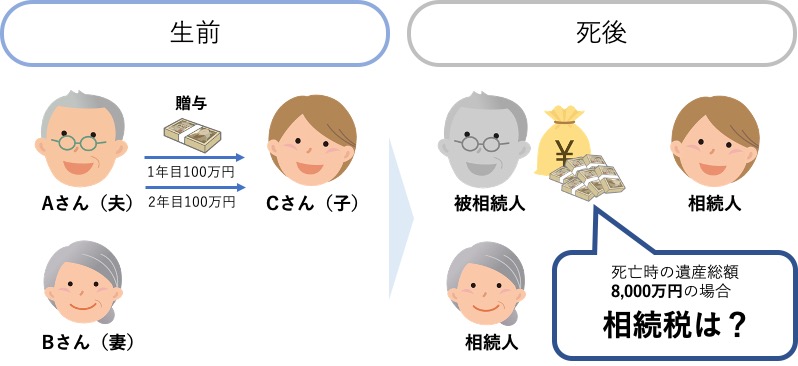

実際はどのような計算になるのか、簡単な例を元に見ていきましょう。

被相続人:Aさん(夫)

相続人 :Bさん(妻)

Cさん(子) の場合です。

Aさん(夫)は生前にCさん(子)に、1年目100万円、2年目100万円を贈与していました。その翌年にAさん(夫)が急死して相続が発生しました。死亡時の遺産額は8,000万円でした。

はたして相続税はいくらになるでしょうか?

Aさん(夫)の法定相続人は、Bさん(妻)とCさん(子)の2人です。

この場合の基礎控除額は、

3,000万円+(600万円×2人)=4,200万円です。

被相続人の亡くなる3年前に合計200万円の生前贈与がされているので、この分は生前贈与加算7年以内ルールに入るため相続財産額に加算されます(110万円以下の贈与であるため贈与税はかかっていませんでした)。

相続税の課税価格は、

(8,000万円+200万円)- 4,200万円=4,000万円

法定相続分で按分すると、配偶者であるBさん(妻)とCさん(子)で50%ずつとなるため、それぞれの相続税は以下のとおりになります。

相続課税額(法定相続分割合)×相続税率 – 控除額

(2,000万円×15%)- 50万円=250万円

この場合、Bさん(妻)、Cさん(子)がぞれぞれ250万円の相続税を支払うことになります。

ただし、Bさん(妻)は配偶者控除により相続税を払う必要がありません。

この生前贈与加算7年以内ルールはすべての贈与財産に適用されるわけではありません。次の贈与は7年以内であっても課税対象外となります。

配偶者(婚姻期間20年以上)へ居住している不動産や不動産取得金を贈与した場合は、2,000万円までは非課税です。

平成27年1月1日~令和8年12月31日までの間に、親や祖父母など直系尊属から居住用の住宅取得資金を贈与された場合は、一定の要件を満たせば、住宅の種類に応じて設定された限度額まで非課税です。

平成25年4月1日~令和8年3月31日までの間に、親や祖父母など直系尊属から30歳未満の子に対して、教育資金を贈与する目的で信託銀行に預けた場合は、1,500万円までは非課税です。

※現在は令和8年(2026年)3月31日まで適用されることになっていますが、延長を行わず、制度を終了させる方向です。

親や祖父母など直系尊属から子や孫に対して結婚や子育てのための資金が贈与された場合は、1,000万円までは非課税です。

※3、4の亡くなった日時点での残高は相続税の課税対象となります。

相続税を考えて生前贈与を行う際には以下の注意も必要です。

生命保険を使って生前贈与をする場合には、契約者と受取人に注意をしましょう。

契約者が被相続人であれば、死亡保険金の受取人が相続人であっても保険料は生前贈与にならず、死亡保険金もみなし相続財産となり、相続税の課税対象になります。

▶【生前対策】知らないと損!生命保険が相続税対策になるワケ

相続財産を減らす方法として有効な生前贈与ですが、実態がなければ税務署は否認します。特に、受贈者が知らないところで行われた名義預金は、生前贈与として認められることはありません。

生前贈与をするのであれば、以下のような方法をとり形式的にも「実態ある形」の証拠を残しましょう。

生前贈与加算を回避するためのポイントは以下のとおりです。

相続人ではない孫の場合は、遺言によって遺贈を受ける場合を除き、生前贈与加算の対象にはなりません。

孫と同様に、この配偶者である義理の息子、娘も遺贈を受ける場合を除き、生前贈与加算の対象にはなりません。

加算されるのは7年以内のものだけです。相続税対策が必要なご家族であれば、病気になってから慌てるのではなく、早めに生前贈与をされるのをおすすめします。

贈与は基礎控除があり、年間110万円以下であれば課税されません。しかし、この枠の範囲で贈与を続けていても大きな資産移転をすることができません。

一方、300万の贈与をしても税額は19万円であり税負担率は6.3%でしかありませんので、予想される相続における税負担率より軽い場合は、より積極的に贈与を利用することが賢明です。

贈与税については下記記事もご参照ください。

▶贈与税が安くなる!特例贈与財産について|一般贈与財産との税率の違い計算方法

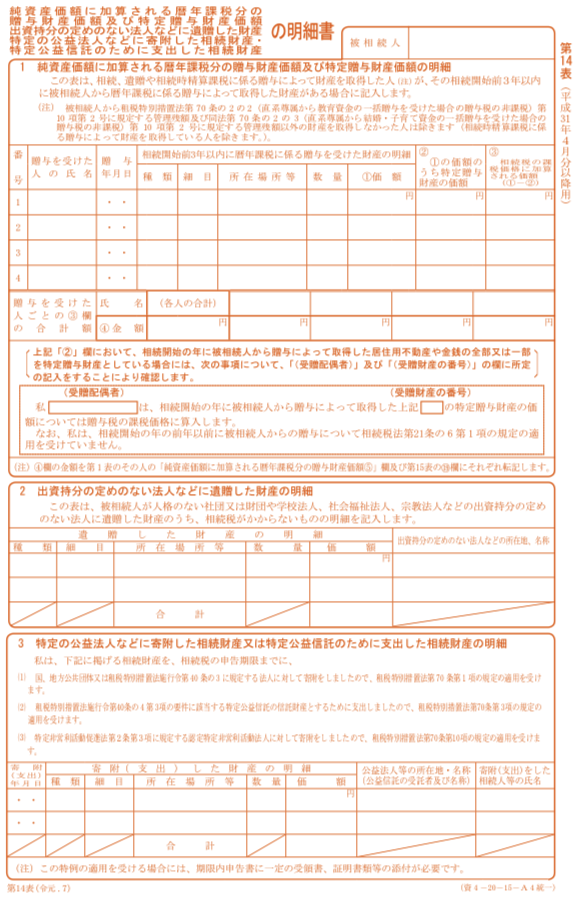

7年以内の贈与は相続税申告書の「第14表―純資産価額に加算される暦年課税分の贈与財産価額及び特定贈与財産価額の明細書」に記載をします。

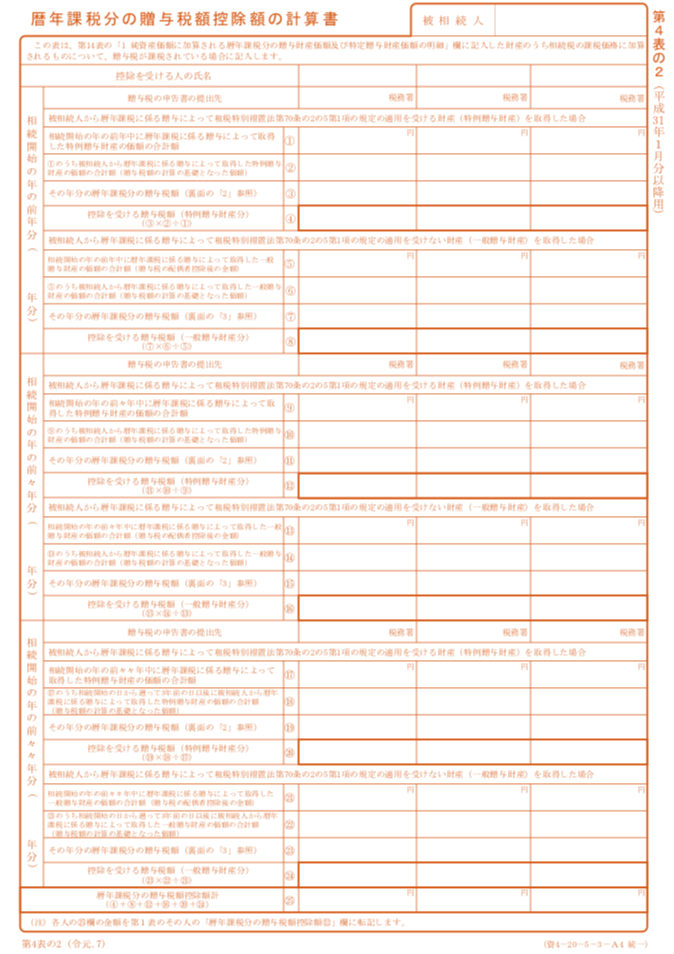

既に贈与税を納税しており、贈与税控除を受ける場合は「第4表の2―暦年課税分の贈与税額控除額の計算書」も併せて記載してください。

詳しい記載方法は国税庁の「相続税の申告のしかた」もしくは当社コラムをご覧ください。

▼国税庁|相続税の申告のしかた(令和5年分用)

▼相続税申告書【第4表の2-暦年課税分の贈与税額控除額の計算書】の申告書記載方法/自分で申告書作成

「AI相続」を利用すれば、申告書のどこに書かくかを考えずに、フォームに沿って入力するだけで簡単に相続税申告書の作成ができます。

7年以内贈与の入力は、AI相続へログイン後、「3.贈与・各種控除」ページで「7年以内の被相続人からの贈与財産」を選択し、フォームに従って入力すれば申告書を作成できます。

AI相続を使ってみたい方は、【完全無料】AI相続ー自分でできる相続税申告書作成ソフトからお試し下さい。

相続税対策を行う場合に生前贈与は有効な手段です。

しかし、生前贈与加算の7年以内加算ルールを知っておかないと、せっかくの対策が無駄になってしまいます。

誰にどのように贈与すればいいかを把握して、計画的に対策をされることをおすすめします。

監査法人トーマツ、独立系コンサルティング会社で業務の経験を積み、2013年に相続税専門税理士として独立。相続において大切なことを伝えるべく「笑って、学んで、健康に」をモットーに、社会人落語家「参遊亭英遊」としても活躍。高座に上がる回数は年間80回超。著書に『知識ゼロでもわかるように 相続についてざっくり教えてください』(総合法令出版)がある。 HP:埼玉・大宮あんしん相続税相談室