相続専門コラム

特例贈与財産とは直系尊属の方から18歳以上の方へ贈る贈与財産の事を言います。一般贈与財産と税率と控除額が異なり、税制面で優遇されています。お孫さん、お子さんに贈与したい方などは必ず確認しておきたい制度です。

このページでは特例贈与財産と一般贈与財産の税額がどれほど違うのか比較した上で、そもそも贈与財産に当たらない物や贈与税の特例、控除制度はどんな物があるのかについても触れています。

直系尊属とは何なのか、贈与税の計算方法はどうすれば良いのか。特例贈与財産の具体的な内容を早速見ていきましょう。

目次

無料で使える 相続税申告書作成ソフト『AI相続』 なら、フォームに沿って入力するだけで簡単に申告書が完成!

複雑な計算もAI相続におまかせ。

さらに、土地評価など節税につながる部分だけを税理士に依頼することも可能です。

特例贈与財産とは18歳以上の方(子どもや孫)が直系尊属(祖父母や父母)から受け取る財産のことです。一般贈与財産と比べて贈与税が安くなります。

お子さんやお孫さんなどが現金、もしくは財産となる物を受け取った時の金額の合計が1年以内に110万円以上になると贈与税申告と贈与税の支払いが必要です。

ちなみにこの110万円の非課税枠は、贈与した人(贈与者)1人に対するものではありません。贈与を受け取った側(受贈者)の合計金額なので、例えば1年以内に祖父から80万円、母から100万円を受け取って合計金額が110万円を超えた場合は贈与税の対象になります。

まずはどれくらい贈与するとどれくらいの税額を支払わなければならないのか?という疑問からお答えするために令和6年5月現在での支払うべき実際の贈与税額を、特例贈与財産と一般贈与財産の2つを並べて比較してみました。計算式は以下の通り。

計算式:

(贈与財産の合計額-基礎控除額110万円)×税率-課税価格に対する控除額

以下は課税価格にかかる計算後の贈与税の金額です。()の中は課税価格に対しての贈与税の割合(小数点第2位切捨て)を示しています。

| 贈与した金額 | 一般贈与 | 特例贈与 |

|---|---|---|

| 200万円 | 9万円 (4.5%) | 9万円 (4.5%) |

| 300万円 | 19万円 (6.3%) | 19万円 (6.3%) |

| 400万円 | 33.5万円 (8.3%) | 33.5万円 (8.3%) |

| 500万円 | 53万円 (10.6%) | 48万円 (9.6%) |

| 600万円 | 82万円 (13.6%) | 68万円 (11.3%) |

| 1000万円 | 231万円 (23.1%) | 177万円 (17.7%) |

| 1500万円 | 450.5万円 (30%) | 366万円 (24.4%) |

| 3000万円 | 1195万円 (39.8%) | 1035.5万円 (34.5%) |

| 4500万円 | 2014.5万円 (44.7%) | 1780万円 (39.5%) |

| 1億円 | 5039.5万円 (50.3%) | 4799.5万円 (47.9%) |

上記の通り特例贈与財産の方が税額が低くなっています。一般贈与財産と特例贈与財産の控除額、税率については「特例贈与の計算方法」の項目で比較していますのでそちらをご覧ください。

では改めて特例贈与財産の要件を見てみましょう。下記の条件を満たせば特例贈与財産を適用できます。

贈与する人(贈与者)

受贈者の直系尊属(父母、祖父母など)であること。

贈与を受ける人(受贈者)

贈与を受けた年の1月1日に18歳以上(※)であること。

※2022年3月31日以前の贈与の場合は20歳以上です。

贈与する人は受贈者からみて直系尊属のみ。贈与を受ける人は成人している方のみです。

そして一般贈与財産は、特例贈与財産の要件を満たさない贈与財産のことを言います。

兄弟間の贈与や、夫婦間の贈与、親から子どもへの贈与で子どもが未成年の場合の贈与、もちろんそれ以外の血の繋がりなど特別の関係を持っていない人からの贈与も一般贈与財産となります。

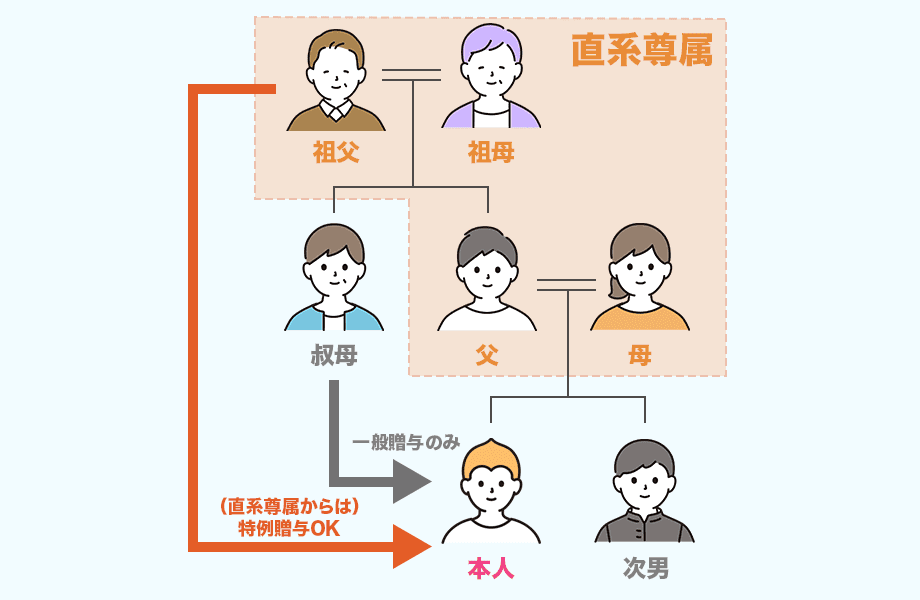

贈与する人の要件として直系尊属という言葉が出てきます。言葉は分かりづらいですがそこまで難しいものではありません。直系尊属とは、自分よりも上の世代の直系の親族。父母、祖父母の事を言います。

関係図で表すと以下の通りです。

上記の図は受贈者(贈与を受ける人)から見た関係図です。

尊属という単語は自分よりも上の世代、対義語である卑属は自分よりも下の世代を表します。よって、尊属の場合、父母、祖父母の事を言います。自分や兄弟、配偶者は含みません。

ちなみに直系という単語は血のつながった直系の系統の親族を指していて、主に祖父母、父母、そして兄弟、自分の子ども、孫などが該当します。

特例贈与財産も一般贈与財産も、暦年課税と呼ばれる生前贈与の1つです。

暦年課税による贈与を行うのは相続税を支払うよりも納める税金が少なくて済むという側面が少なからずあります。もし相続税の節税対策も考えて制度を利用するには贈与をする事で相続した時にどういった関わり合いを持つのかを確認しておきましょう。

実は贈与した財産も相続税の対象になる事があります。

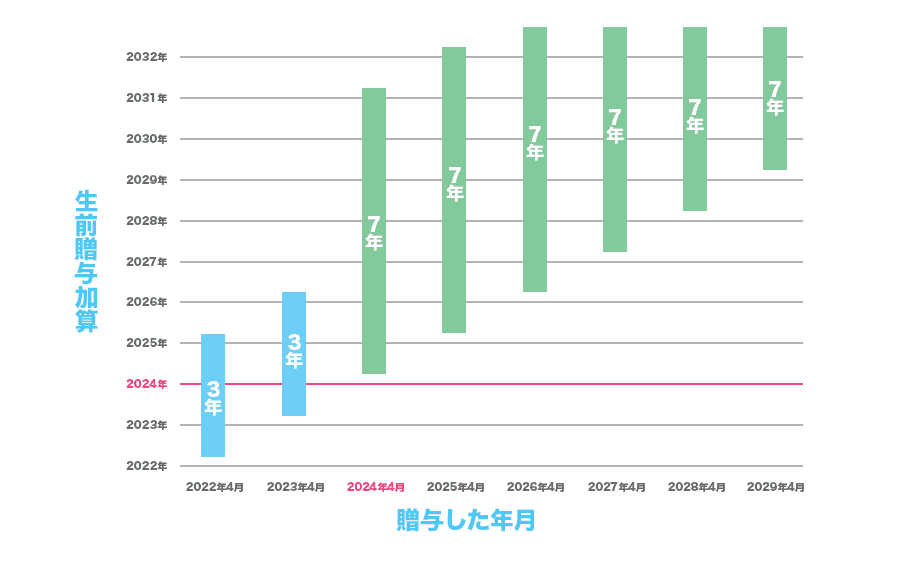

相続開始日の3〜7年前までに行われた贈与財産は相続税の対象です。これを生前贈与加算という言い方をします。

今まで加算期間は相続開始日から3年以内でしたが令和5年の税制改正により2024年1月1日以降の贈与は7年以内の物まで対象となりました。よって相続税の節税対策を考慮するなら贈与するタイミングは早いことに越したことはありません。

生前贈与の加算期間についてはこちら

→7年以内の贈与は相続税申告の対象になります・生前贈与加算について

これまでは贈与税がかかる事を前提にお話をしてきました。ですが実は贈与税の対象とならない財産もあります。例えば祖父が支払ってくれた留学費用。金額は110万円を優に超えてしまう可能性がありますが、教育として必要な資金は贈与税の対象になりません。

このように基礎控除額の110万円までの贈与を除いて贈与税がかからない、または非課税になる方法は主に以下の4つのものがあります。

相続時精算課税を選択すると贈与税はかかりませんが、相続税はかかります。その上一度選択すれば暦年課税制度(特例贈与財産や一般贈与財産)が利用できなくなるため、贈与税の非課税枠になりますがここでは割愛します。

相続時精算課税について詳しくはこちら

→生前贈与で節税「結局どっちがお得?相続時精算課税 vs 暦年贈与」

では、それ以外の3つのケースを確認していきましょう。

扶養義務者(父母や祖父母等)が扶養者(子や孫等)の生活や教育のために出すお金は贈与税の対象外です。普段の生活で都度支出する費用や義務教育だけでなく大学に行くための費用などもそうです。祖父母が進学のためのお金を捻出したとしても贈与税はかかりません。

また、逆に成人した子どもが親の生活資金を援助したりしてもかかりません。入院した夫の代わりに入院費用を妻が支払ったとしても同じです。扶養義務者と扶養者の関係は入れ替わる事もある為、実際に行われている営みから判断されます。

これらは原則として「その都度生活又は教育の目的のためにすぐに使用されていること」が条件です。

扶養義務者とは:

同居の親族のことです。親が子どもの面倒を見るように、祖父母が孫を見る場合もあります。一般的な範囲としては「配偶者、兄弟姉妹、ひ祖父母、祖父母、父母、子、孫、ひ孫」などが扶養義務者に当たります。

もちろん常識の範囲である必要があります。生活費に1000万円かかったり、生活費の為に株式を譲渡する事は一般的ではありません。お亡くなりになる直前に生活資金として大きな金額を渡していたり、名目上は教育資金だけども実際は使われてなかったりしても否認されるおそれがあります。

贈与の課税対象になる場合に申告をしなければ税務調査や追徴課税になる可能性は高くなるでしょう。

本来なら贈与税の対象になる場合でも特例を活用すれば非課税になる事も。ほとんどが時限的な措置ではありますが上手に活用しましょう。主な特例は以下のとおりです。

一般的に結婚式で個人から受け取る祝物や都度支払われている生活費などは贈与税の対象にはなりません。ですがこれは常識の範囲内の金額とされている為、大きすぎる金額だと否認される可能性があります。

この非課税制度は18歳以上50歳未満の受贈者が直系尊属から結婚・子育て資金として受け取る金額の内、1000万円までを非課税とするものです。挙式の為の費用にも使用できるので結婚資金や子育て資金などまとまった金額を渡したいという場合に有効的に活用できます。

専用口座の開設・届出が必要な事、受贈者が50歳を迎えた日に残った金額は贈与税の対象になる事は注意が必要です。

必要に応じて都度支払われる教育資金については贈与税がかかりません。ただし受け取った金額をその都度全て教育の為に支払われている事が前提です。

この非課税枠は受け取る側が30歳になるまで教育資金として渡す金額に関しては1500万円まで非課税となる上、すぐに教育資金として利用する必要がありません。

注意点としてはこちらも専用口座の開設・届出が必要で、原則として受贈者が30歳に到達した日に残った金額に関しては贈与税の課税対象になります。もし未来のための教育資金としてまとまった金額を渡しておきたいなら検討余地があるでしょう。

| 贈与時期/家屋の種類 | 省エネ等住宅 | それ以外の住宅 |

|---|---|---|

| 2022年1月1日〜 2026年12月31日まで | 1,000万円 | 500万円 |

一般的な住宅であれば500万円、省エネ等住宅の要件に当てはまる住宅なら1000万円の非課税措置を受けられます。新しく建てるか、取得または増改築した場合が対象です。

条件としては受贈者が18歳以上で直系尊属から贈与を受け、新築等を立てる場合は贈与を受けた年の翌年3月15日までに住宅取得等資金の全額を充てた上で建築された家屋を所有しなければなりません。

他の非課税措置よりも条件が厳し目ですが本来なら全額贈与税の対象となるはずの物ですので活用するメリットは大きいです。

婚姻届けを出してから20年以上の夫婦が対象です。居住用の不動産そのものや、取得する為のお金が贈与された時に贈与税の基礎控除額110万円に加えて最大で2000万円まで控除できます。金銭で受け取った場合は翌年の3月15日までに国内不動産の取得に充てる必要があります。

20年以上の歳月という部分が一番大きな障壁ですが、それ以外の要件は難しくなく制度の期限もありません。使用できる場合は積極的に活用したい贈与税の控除制度です。

障害のあるお子さんなどに対して贈与を行う場合、通常よりも大きな控除枠が設けられています。特定障害者が贈与を受ける場合で6000万円、それ以外の特別障害者が贈与を受ける場合は3000万円まで贈与税がかかりません。

この制度を利用するには先に「障害者非課税信託申告書」を信託会社を通して提出しておく必要があります。

特別障害者とは:

例えば身体障害の場合は1級または2級の方が該当し、精神障害の場合は1級と認められた方が該当します。その他にも事理を弁識する能力を欠いている場合や原爆によって障害を受けたと認められた方、寝たきりで複雑な介護が必要になると認められる方なども対象です。

特定障害者とは:

特別障害者ではない障害者の方で精神に障害をお持ちの方のことを言います。

贈与税の対象外となる財産の中で少し特殊なケースがあります。それが「社会通念上相当と認められるもの」です。簡単に言えば「一般的、常識の範囲として認められるもの」と言い換えられ、例えばお葬式で個人から受け取った香典などが該当します。受け取った香典を贈与税の申告に含める必要はありません。

「社会通念上相当と認められるもの」は具体的には以下のようなものです。

入院時のお見舞い物、結婚式の際に個人から受け取った祝物、プロポーズの時の結婚指輪などもこのケースにあたります。ですが、金額的にも一般的、常識的な範囲から外れてはいけません。

贈与税(特例贈与財産と一般贈与財産)の計算式は以下のとおりです。

計算式:

(贈与財産の合計額-基礎控除額110万円)×税率-課税価格に対する控除額

また、計算式に当てはまる「税率」と「課税価格に対する控除額」は一般贈与財産と特例贈与財産で異なります。

贈与税の税率だけをまとめると以下のとおりです。特例贈与財産の方が税率が有利であることが分かります。

| 基礎控除後の 課税価格 | 一般贈与 | 特例贈与 |

|---|---|---|

| 200万円以下 | 10% | 10% |

| 300万円以下 | 15% | 15% |

| 400万円以下 | 20% | 15% |

| 600万円以下 | 30% | 20% |

| 1000万円以下 | 40% | 30% |

| 1500万円以下 | 45% | 40% |

| 3000万円以下 | 50% | 45% |

| 4500万円以下 | 55% | 50% |

| 4500万円超 | 55% | 55% |

贈与税の控除額だけをまとめると以下のとおりです。一般贈与財産の方が低額時に有利になっていますが、実際の計算では基本的に特例贈与財産のほうが有利になります。

| 基礎控除後の 課税価格 | 一般贈与 | 特例贈与 |

|---|---|---|

| 200万円以下 | – | – |

| 300万円以下 | 10万円 | 10万円 |

| 400万円以下 | 25万円 | 10万円 |

| 600万円以下 | 65万円 | 30万円 |

| 1000万円以下 | 125万円 | 90万円 |

| 1500万円以下 | 175万円 | 190万円 |

| 3000万円以下 | 250万円 | 265万円 |

| 4500万円以下 | 400万円 | 415万円 |

| 4500万円超 | 400万円 | 640万円 |

実際に計算するとどうなるでしょうか。

特例贈与財産のみの場合と、一般贈与財産も含まれる複雑な事例の2つを紹介したいと思います。まずは特例贈与財産のみの計算例から見てみましょう。

このモデルケースではAさんの父親が60歳、そしてAさん自身は30歳です。「特例贈与財産」の要件と照らし合わせてみると贈与者はAさんの直系尊属となる父親。受贈者のAさんは18歳以上なので「特例贈与財産」が適用できます。

1500万円をまとめて1年間のうちに贈与されました。贈与額は幾らとなるでしょうか?以下が特例贈与財産のみの計算式です。

1,500万円 – 110万円(基礎控除額) = 1,390万円

1,390万円 × 40%(利率) − 190万円(控除額) = 366万円

基礎控除後の金額に特例贈与財産の1500万円時に適用される利率40%をかけ合わせ、その上で同じく1500万円時に適用される控除額の190万円を差し引きます。

計算した結果、Aさんの贈与税額は「366万円」となりました。

このモデルケースでは配偶者から1,200万円、父親から1,800万円贈与を受けたとします。

受贈者から見て配偶者は直系尊属ではないので「一般贈与財産」となり、父親は直系尊属なので「特例贈与財産」が適用されます。

贈与税の税率は贈与財産の総額で変わるため一度どちらも総額で計算する必要があります。その上で、一般と特例のそれぞれの財産割合を求め、割合分の税額を算出する、という流れです。

①一般贈与財産分の税率を計算する

3,000万円 – 110万円 = 2,890万円

2,890万円 × 50% − 250万円 = 1195万円

1,195万円 ×(1,200万円 / 3,000万円)= 478万円

②特例贈与財産分の税率を計算する

3,000万円 – 110万円 = 2,890万円

2,890万円 × 45% − 265万円 = 1,035.5万円

1,033.5万円 ×(1,800万円 / 3,000万円)= 621.3万円

③税額を合計する

478万円 + 621.3万円 = 1,099.3万円

計算した結果、Bさんの贈与税額は「1,099.3万円」となりました。

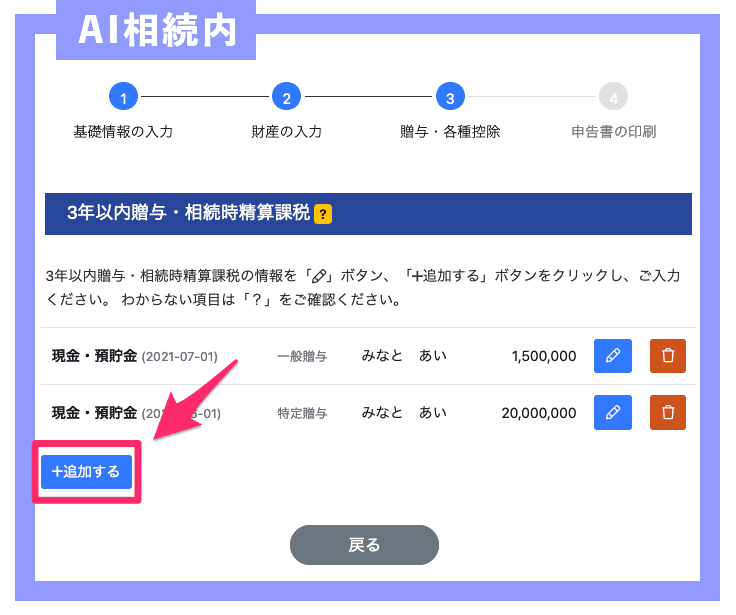

相続税申告書を作成できるAI相続では「特例贈与財産」と「一般贈与財産」の暦年課税にも対応しています。相続時に申告が必要な贈与財産があった場合は以下の方法で入力をして下さい。

AI相続の入力では、「被相続人」と「それ以外の人」からの贈与で入力する場所が分かれています。

AI相続にログインして「贈与・各種控除」のページに移動します。

贈与・各種控除ページに並んでいる項目の中に「3年以内贈与・相続時精算課税」があります。左側にある編集ボタンをクリックして下さい。

上記のような「3年以内贈与・相続時精算課税」の画面が表示されるので、「+追加する」ボタンをクリックします。

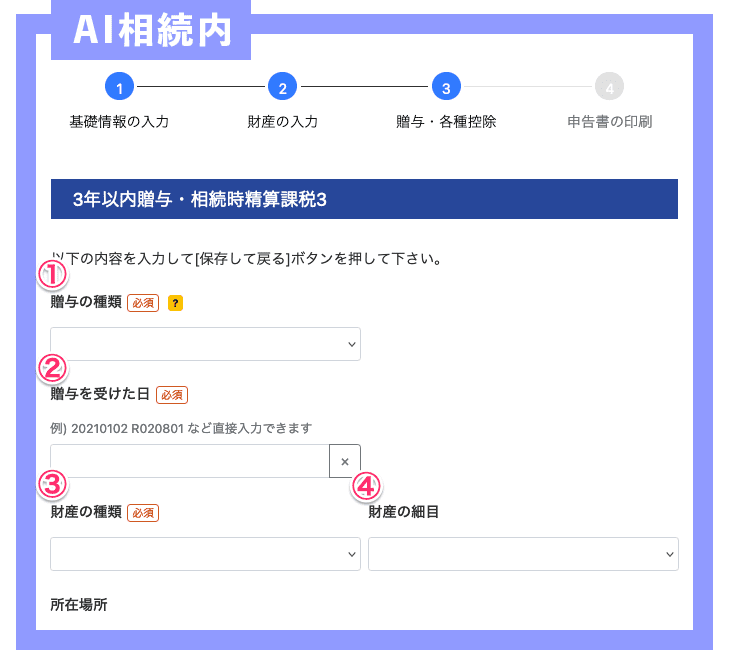

上記のような詳細画面が表示されます。順番にご入力下さい。

贈与の種類を選択します。

贈与を受けた日付を入力します。

贈与を受けた財産の種類を入力します。

贈与財産の細目を選びます。

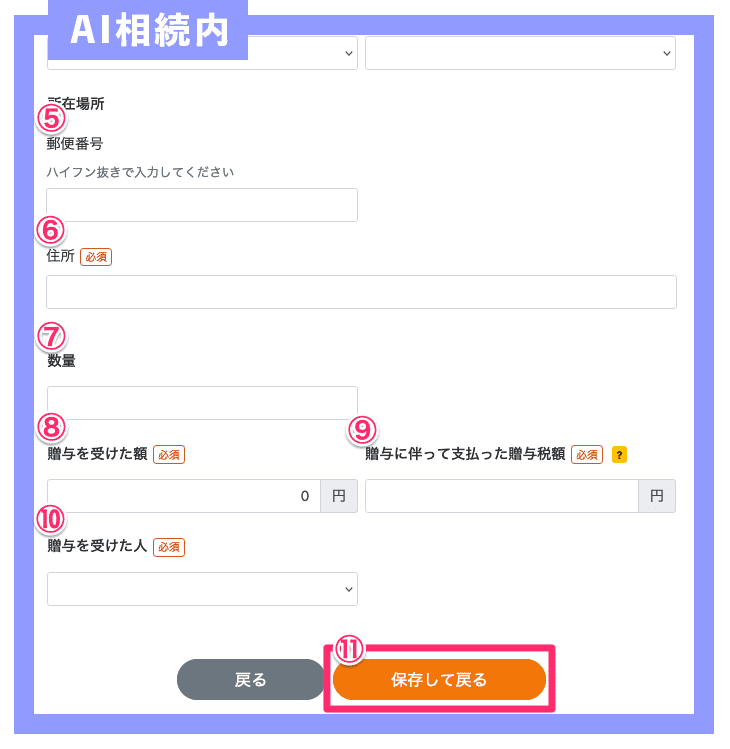

贈与を受けた場所の郵便番号を入力します。

贈与を受けた場所の住所を入力します。

数量を入力します。

贈与を受けた時の金額を入力します。現預金以外の場合は評価額を入力します。

支払った贈与税の金額を入力します。

贈与財産を受けた人の名前を入力します。

すべての入力が終わったら、保存して戻るボタンをクリックして入力を完了させて下さい。

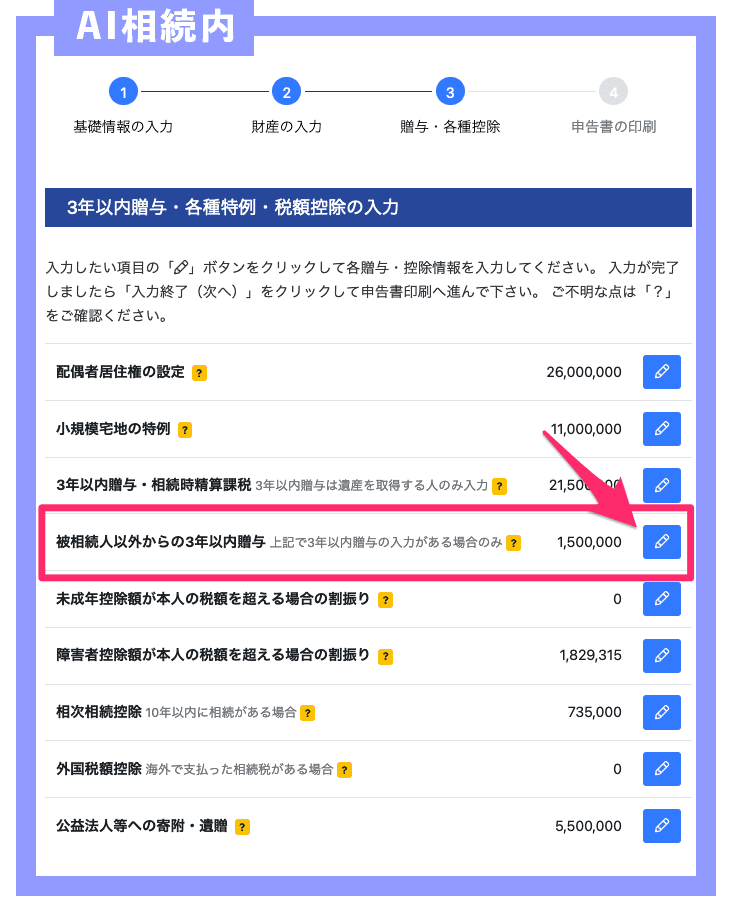

贈与・各種控除ページに並んでいる項目の中に「被相続人以外からの3年以内贈与」があります。左側にある編集ボタンをクリックして下さい。

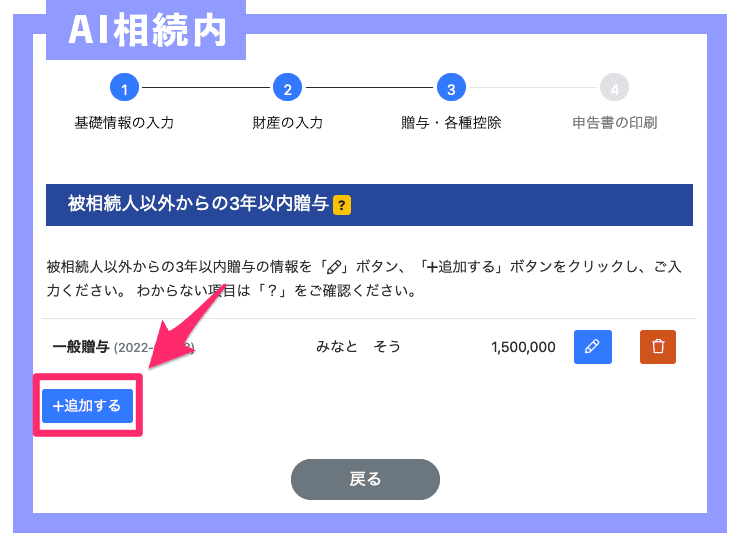

上記のような「被相続人以外からの3年以内贈与」の画面が表示されるので、「+追加する」ボタンをクリックします。

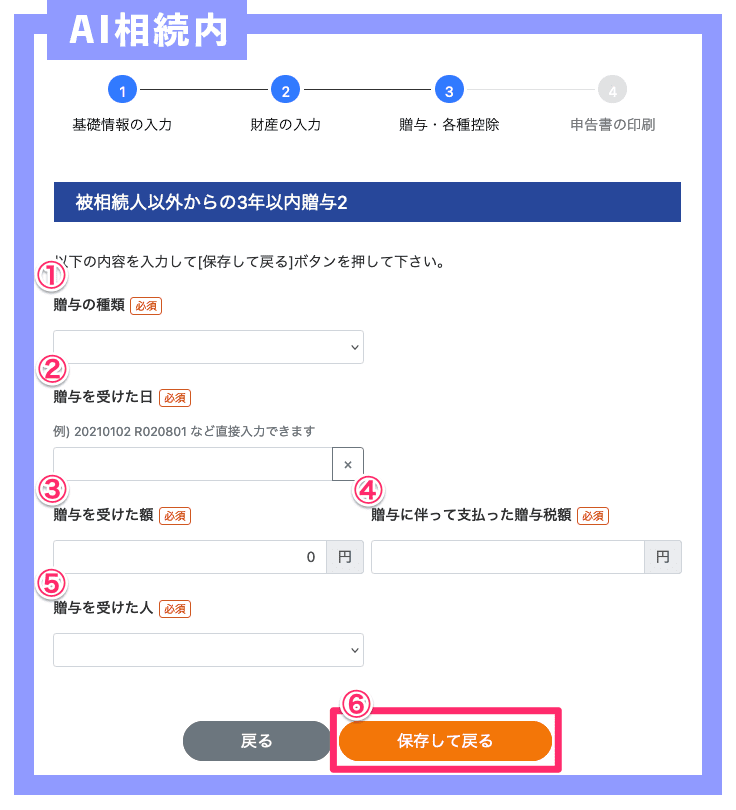

上記のような詳細画面が表示されます。順番にご入力下さい。

贈与の種類を選択します。

贈与を受けた日付を入力します。

贈与を受けた時の金額を入力します。現預金以外の場合は評価額を入力します。

支払った贈与税の金額を入力します。

贈与財産を受けた人の名前を入力します。

すべての入力が終わったら、保存して戻るボタンをクリックして入力を完了させて下さい。

A.財産となる物は全て贈与となる可能性がある

車や高級腕時計も含まれます。

不動産を贈与した場合は評価額を計算して贈与税の申告をしなければなりませんし、金額の大きい宝石類や貴金属類のプレゼントを1年のうちに繰り返し貰って合計金額が110万円を超えた場合も申告が必要です。

A.定期贈与とみなされると否認される

年間110万円までなら問題ない、はずですが実際は場合によりけりです。

本当は500万円贈与するつもりのものを節税目的で毎年100万円ずつ渡し、5年間で500万円とした場合は否認される可能性があります。贈与税はその金額に応じて税率が上がっていく為、本来支払うべき税金を逃れたと見られるからです。否認されれば500万円贈与した際にかかる贈与税の支払いを求められます。

これを定期贈与と言い、みなされるかどうかは渡す金額があらかじめ決められていたかどうかに掛かってきます。例えばお子さんが高級車を購入する時まで毎年一定額の贈与があった場合など。明らかに目的に合わせてお金を渡していると考えられる場合は否認されかねません。

万が一の対策としては毎年贈与するならその都度「贈与契約書」を作成して手元に残しておく事、そして定期贈与と疑われるような贈与をしない事が大切です。

A.適用されるかどうかは養子縁組のタイミングによる

生まれる前に養子縁組をしていれば適用できます。が、生まれた後に養子縁組を行った場合は残念ながら特例贈与財産の適用は出来ません。一般贈与財産となります。

監査法人トーマツ、独立系コンサルティング会社で業務の経験を積み、2013年に相続税専門税理士として独立。相続において大切なことを伝えるべく「笑って、学んで、健康に」をモットーに、社会人落語家「参遊亭英遊」としても活躍。高座に上がる回数は年間80回超。著書に『知識ゼロでもわかるように 相続についてざっくり教えてください』(総合法令出版)がある。 HP:埼玉・大宮あんしん相続税相談室