相続専門コラム

相続税申告書は相続税評価の難しい財産がなければご自身でも作成ができます。自分で済ますことができれば税理士へ依頼するコストを下げられ、多くの財産を残すことができます。また、相続について家族と向き合うきっかけにもなります。

ここでは、相続税申告書の第6表-未成年者控除額・障害者控除額の計算書-の記載方法を解説します。

目次

無料で使える 相続税申告書作成ソフト『AI相続』 なら、フォームに沿って入力するだけで簡単に申告書が完成!

複雑な計算もAI相続におまかせ。

さらに、土地評価など節税につながる部分だけを税理士に依頼することも可能です。

未成年者控除は下記の要件に当てはまる相続人が受けられます。

未成年者控除について詳しくはこちら

国税庁|未成年者の税額控除

未成年者の相続人が満18歳になるまでの年数×10万円が控除額となります。1年未満の期間は切捨てて計算します。

13歳6ヶ月の場合、1年未満を切捨て13歳となります。

未成年者控除の基準となる年数は(18歳 – 13歳)= 5年となります。

従って、未成年者控除額は「10万円 × 5歳 = 50万円」です。

【未成年者控除額】

10万円 × (満18歳 – 相続発生日時点の年齢)

未成年者控除額が未成年者本人の税額より大きく、控除額全額を使い切れない場合があります。その場合、使いきれなかった控除額は未成年者の扶養義務者の相続税額が差し引くことができます。扶養義務者間で話し合い控除額を分配してください。

今回の相続で未成年者控除を受ける方が過去の相続で未成年者控除を受けている場合は、控除額が制限されることがあります。

下記の計算式を用いて確認してください。

——————————————————————————–

今回の相続における未成年者控除額と次のⅠの金額からⅡの金額を差し引いた金額のうち、いずれか少ない方が金額の上限となります。

Ⅰ:10万円×相続開始日から対象となる相続人が満18歳に達するまでの年数

Ⅱ:過去の相続で対象となる相続人及びその扶養義務者が実際に受けた未成年者控除額

——————————————————————————–

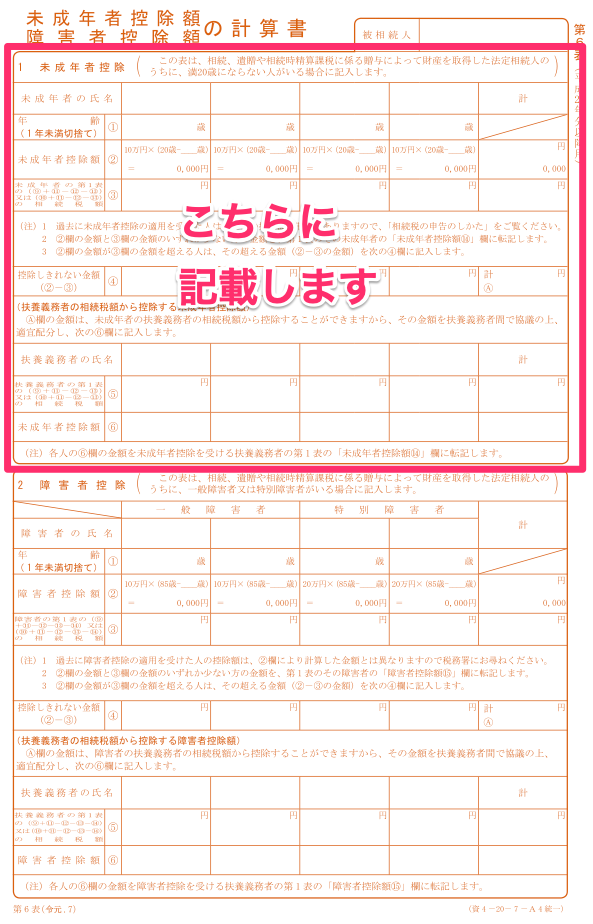

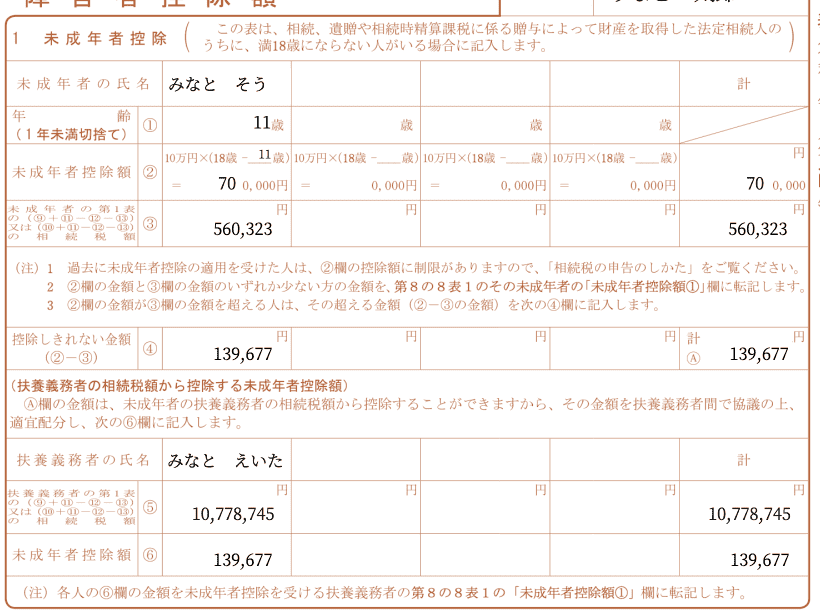

第6表には未成年者控除額の記述箇所と、障害者控除額の記載箇所があります。今回は画像上段の未成年者控除額の欄を使用します。

※記載例です。記載例の計算と申告書作成はAI相続で行っています。

未成年者控除を受ける、満18歳に満たない相続人の氏名を記載します。

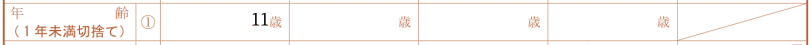

相続開始日の年齢を記載します。

1年未満は切捨てて下さい。

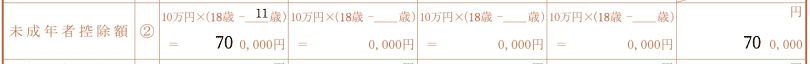

数式に当てはまるよう年齢と控除額を記載します。

過去の相続で未成年者控除の適用を受けている場合は控除額に上限があります。上限がある場合は欄外に計算を明細を記載し、「10万円 ×(18歳 – _ 歳)」の文字を二本線で抹消して下さい。

【計算式】 10万円 ×(18歳 – 相続開始日の年齢)

[過去に未成年者控除を受けた相続人の控除上限額]

今回の相続において受けられる控除額と次のⅠの金額からⅡの金額を差し引いた金額のうち、いずれか少ない方の金額が上限額となります。

——————————————————————–

Ⅰ:10万円×相続開始日から対象となる相続人が満18歳に達するまでの年数

Ⅱ:過去の相続で対象となる相続人及びその扶養義務者が実際に受けた未成年者控除額

——————————————————————–

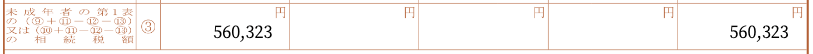

未成年者の相続税額から2割加算額、暦年課税分の贈与額控除額、配偶者の税額控除額を計算した金額を記載します。

②欄もしくは③欄の金額、いずれか少ない方を未成年者の「第1表⑭欄」に転記をします。

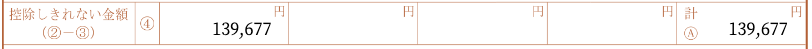

②欄で計算した控除額が未成年者の相続税額を上回る場合、上回った分の金額を記載します。また、その合計額を右側のA欄に記載します。

A欄の金額は未成年者の扶養義務者の相続税額から控除することができますので扶養義務者間で協議、分配し、⑥欄に記載します。

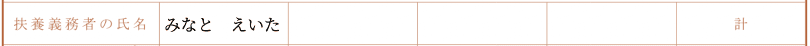

控除を受ける扶養義務者の氏名を記載します。

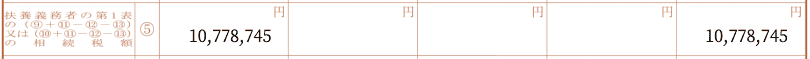

控除を受ける扶養義務者の相続税額から2割加算額、暦年課税分の贈与額控除額、配偶者の税額控除額を計算した金額を記載します。

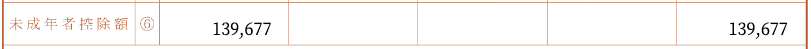

④控除しきれない金額で分配した金額を記載します。

ここの金額を扶養義務者の「第1表⑭欄」に転記します。

相続財産の評価方法はもちろん、これまでの専門家とは違った考え方で相続に関する情報を誠実かつ、わかりやすく発信していきます。 自分で相続税申告書ができる「AI相続」を開発・運営しています。