相続専門コラム

相続税申告書は難しい財産をお持ちでなければ自分でも作成ができます。自分でできれば税理士に依頼する分のコストも下げられ財産を多く残すことができますし、相続について家族でちゃんと向き合うきかっけとなり、結果として家族の不和もなくなると私たちは考えています。

今回は自分で相続税申告に挑戦したいという方に向けて国税庁が公開している最新版(令和元年分用)相続税申告書の中の第8表ー外国税額控除額の計算書の記載方法を解説します。

目次

無料で使える 相続税申告書作成ソフト『AI相続』 なら、フォームに沿って入力するだけで簡単に申告書が完成!

複雑な計算もAI相続におまかせ。

さらに、土地評価など節税につながる部分だけを税理士に依頼することも可能です。

相続税申告書は第1表から第15表までありますが、すべてを順番に記載していくのではなく必要な帳表を上図の順で作成をします。

今回は赤枠の適用できる税額控除のうち外国税額控除にあたる部分を解説しています。

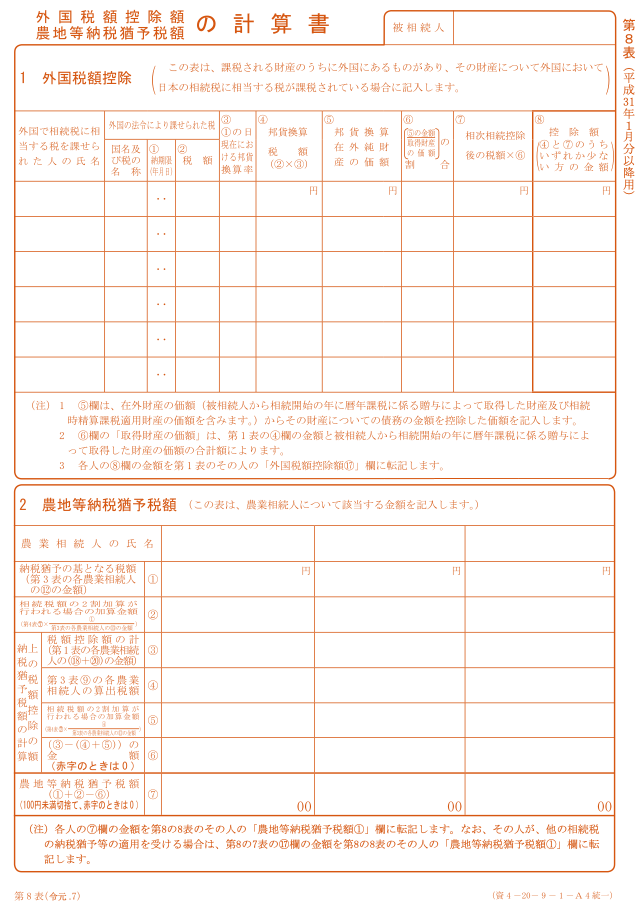

外国にある財産を相続で引き継ぐ場合、外国でも相続税を支払う場合があります。外国税額控除はすでに外国で相続税を支払っている場合は、日本の相続税から一定額を控除するものです。

1. 相続税のかかる財産が外国にある

2. 1の財産について、外国において日本の相続税に相当する税が課税されている

次のⅠもしくはⅡの少ない方の金額が控除額となります。

Ⅰ:外国で支払った相続税に相当する税額

Ⅱ:日本の相続税額 × 外国にある財産額 ÷ 相続財産の総額

外国で相続税に相当する税金を支払った人の氏名。

支払った国及び税の名称、①納期限(年月日)、②税額(現地レートでの税額)で記載をします。

外国で課税された相続税の納期限時のTTSレートを記載します。

メインバンク等の取引金融機関のレートでご確認ください。

※TTS(Telegraphic Transfer Selling Rate)

銀行が顧客に外貨を販売する際の「売りレート」のことをいいます。

②欄×③欄で計算した日本円に換算した税額を記載します。

相続財産のうち相続開始日に外国にある財産の総額(TTSで算出した日本円の金額)を記載します。

相続で取得する財産の合計額に⑤欄の外国にある財産の総額の割合を記載します。記載方法は小数点、分数どちらでもかまいません。

第1表の「⑨+⑪−(⑫+⑬+⑭+⑮+⑯)」欄の計算結果を記載します。

④欄と⑦欄のいずれか少ない方の金額を転記します。

ここの金額を各人の「第1表⑰」欄に転記します。

相続財産の評価方法はもちろん、これまでの専門家とは違った考え方で相続に関する情報を誠実かつ、わかりやすく発信していきます。 自分で相続税申告書ができる「AI相続」を開発・運営しています。