相続専門コラム

相続した土地が所定の要件を満たす場合、「小規模宅地等の特例」の適用を受けることで相続する土地の評価額を大幅に減額できます。ただし、この特例を適用するためには相続税の申告書に加えて特例を受けるための書類が必要です。

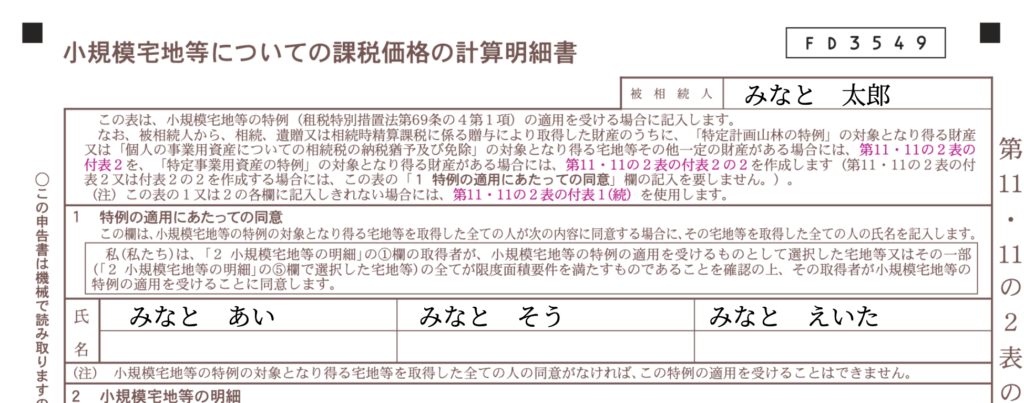

そこで今回は、小規模宅地等の特例を受けるために必要な「第11・11の2表の付表1(小規模宅地等についての課税価格の計算明細書)」について、詳しい書き方と注意点を解説します。

目次

無料で使える 相続税申告書作成ソフト『AI相続』 なら、フォームに沿って入力するだけで簡単に申告書が完成!

複雑な計算もAI相続におまかせ。

さらに、土地評価など節税につながる部分だけを税理士に依頼することも可能です。

小規模宅地等の特例を受けるためには、課税の有無にかかわらず相続税の申告が必要です。その為の申告書がこの第11・11の2表の付表1になります。

更にこの特例は先に「小規模宅地等の特例」の対象となる土地を相続する人全員の同意が必要です。遺産分割協議にてこの問題が解決していて適用できる状態でなければなりません。

では、必要な書類の確認から始めましょう。申告に必要な書類は以下のとおりです。

【基本的に必要】

・第1表、第2表、第11表、第13表、第15表

【税額控除を受けるときに必要(受ける控除によって変動)】

・第4表、第5表、第6表、第7表、第8表

【基本的に必要】

①第11・11の2表の付表1(小規模宅地等についての課税価格の計算明細書)

【場合によって必要】

②第11・11の2表の付表1(別表)など

令和5年度の帳票一覧はこちら(国税庁サイト)

【付表1にある土地の評価額を書くために必要】

土地及び土地の上に存する権利の評価明細書

※土地以外の財産がある場合は、必要な申告書が変わります

※申告の際は、上記の他にも相続人を明らかにする戸籍一式や土地の登記簿謄本といった複数の添付書類が必要です

小規模宅地等の特例を受けるための書類にはいくつか種類がありますが、実家の土地など一般的な相続で使う書類は①の付表1と②の付表1(別表)の2つです。詳しく見ていきましょう。

「第11・11の2表の付表1(小規模宅地等についての課税価格の計算明細書:以下「付表1」)」は、小規模宅地等の特例を申請する際に必ず必要となる書類です。実務上、小規模宅地等の特例の適用ではこの付表1のみを使うケースがほとんどです。

小規模宅地等の特例対象になる土地の大半は、被相続人が自宅として使っていた「特定居住用宅地」です。たとえば被相続人の父親が亡くなる直前まで住んでいた実家の土地や、被相続人の配偶者名義で一緒に住んでいた自宅の土地などが当てはまります。

このように、特定居住用宅地を1人で相続する通常のケースであれば、付表1のみを使います。

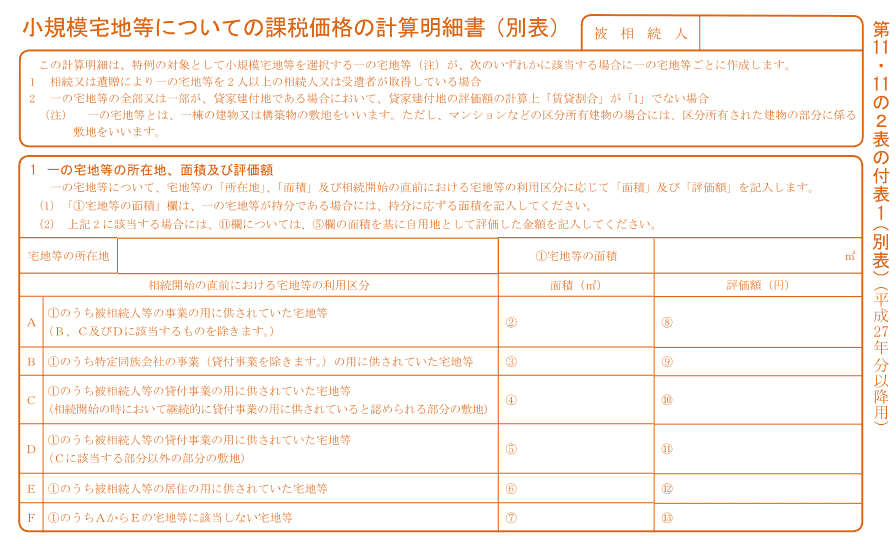

「第11・11の2表の付表1(別表):以下「付表1(別表)」」が必要になるのは、以下2つのケースです。

上記に該当する場合には、付表1に加えてこの付表1(別表)が必要です。実際にこの付表1(別表)が必要になるケースの多くは、複数名が共有で土地を取得する場合です。

モデルケース「相続人が子供2人の場合」:

たとえば被相続人が父親で、唯一の相続財産が実家のみという場合。相続人は子ども2人(兄と弟)ですが、実家には思い入れがあるため、売却して現金化することには抵抗があります。

そこで兄と弟2人で実家を相続し、土地の権利についても分割して取得することにした、というケースは意外とあります。このように、複数名が共有で土地を取得する場合は、上記の付表1とあわせて付表1(別表)も作成・提出してください。

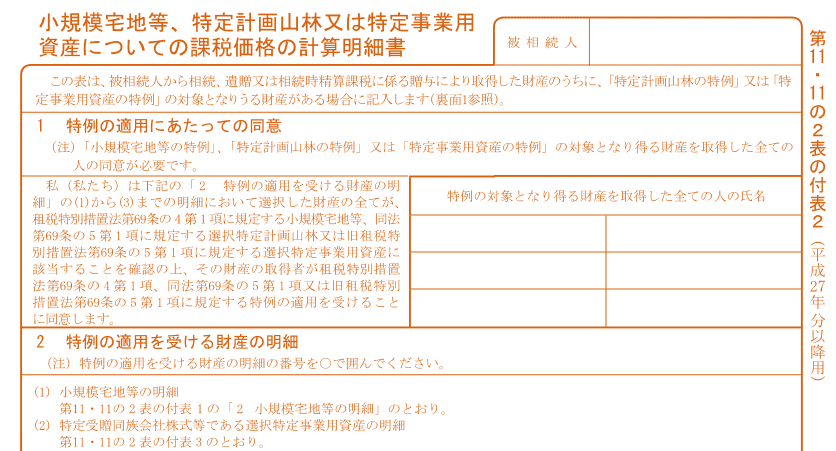

第11・11の2表には、上述した「付表1」や「付表1(別表)」の他にも、付表2や付表3などいくつかの様式があります。

上記の付表は、被相続人から取得した財産の中に「市町村等の認定を受けた特定計画山林があるとき」など、特殊なケースにおいてのみ使います。実際にはこれらの付表を使う場面はほとんどありませんが、該当するかどうか不安な人は税務署や税理士に確認してください。

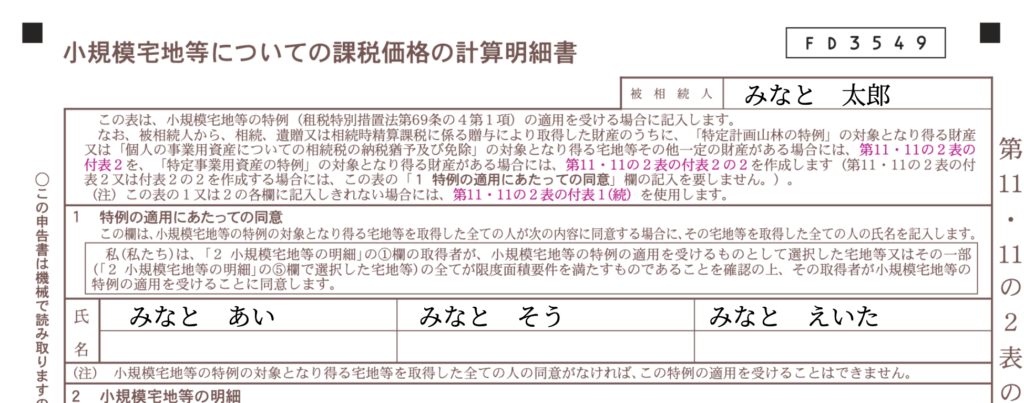

小規模宅地の特例の適用を受ける土地の相続人全員の氏名を記載します。

たとえ特例を使わない相続人がいても、特例対象となる可能性がある土地を取得している場合は、氏名を書かなければなりません。

特例適用の有無に限らず、相続人全員がこの規約に同意して氏名を書かなければ、特例の適用は受けられないので気をつけましょう。

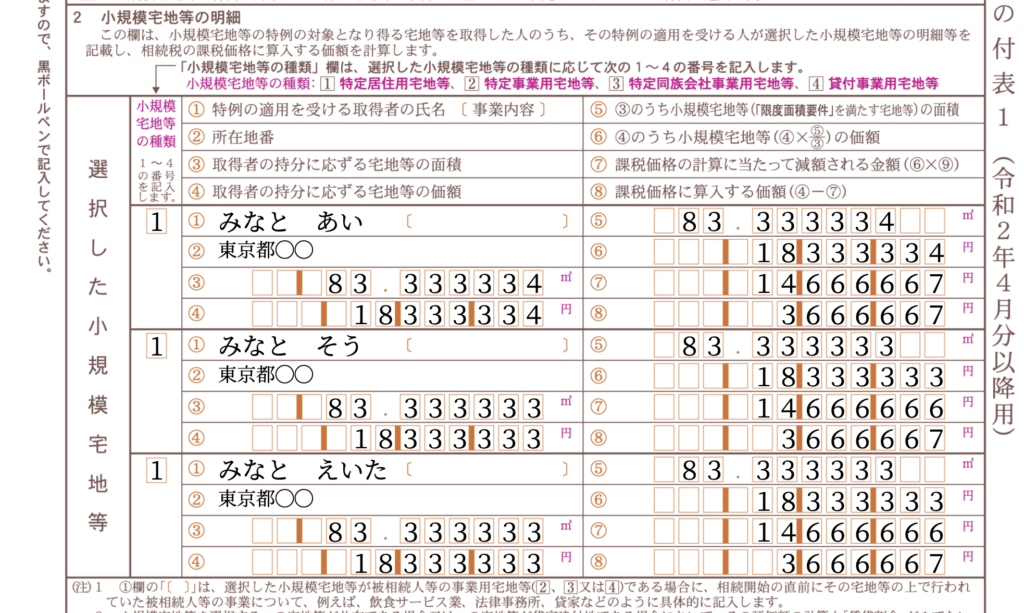

適用を受ける人が複数人いる場合(例:兄と弟で2分の1ずつ取得など)

人数分の枠を使って詳細を書いていきます。

たとえば兄弟で実家の土地を共有で取得し、2人とも特例の適用を受ける場合には、兄と弟の持分についてそれぞれ詳細を書きます。上段の枠に兄の詳細を①~⑧まで書き、弟の詳細は別の枠に①~⑧までを書くようにしてください。

小規模宅地等の特例の種類番号を記載します。

小規模宅地等の種類 1.特定居住用宅地等:被相続人が居住に利用していた宅地 2.特定事業用宅地等:被相続人の個人事業に利用していた宅地 3.特定同族会社事業用宅地等:被相続人の経営していた法人へ貸付をしていた宅地 4.貸付事業用宅地等:被相続人が経営する賃貸物件へ利用していた宅地

小規模宅地等の特例の適用を受ける相続人の氏名を記載します。

[事業内容]は種類番号2,3を選択した場合に相続開始前の事業を記載します。4を選択した場合は「貸家」と記載をします。

例:飲食サービス業、法律事務所、コンサルタント、貸家等

特例を受ける不動産登記上の所在地を書きます。地域によっては日常で使う住所と地番が一致していない場合もあるため、安易に住所を書かずに調べるようにしてください。

土地の所在地番は、その土地を管轄する法務局に電話すれば教えてもらえます。調べた地番は登記簿謄本を取得する際にも必要になるため、控えておきましょう。

①に記載をした相続人が受け取る土地の地積を記載します。複数人で分割、マンション等で持分割合が1でない場合はその人が受け取る分を記載します。

マンションの場合:

マンションで小規模宅地等の特例を受ける場合は、マンション全体の敷地面積に敷地権割合(実際の持分)を掛けた面積を書きます。

マンション取得者の持分に応ずる土地の面積=マンション全体の敷地面積×敷地権割合

※敷地権割合とは登記簿謄本で確認できる、「1/7,500,000」などと書かれた分数の数値です。

③の地積の特例適用前の評価額を記載します。

土地及び土地の上に存する権利の評価明細書について:

なお、③の面積と④の価額については、先に「土地及び土地の上に存する権利の評価明細書」を作成して計算しておくとそのまま転記できるためスムーズです。権利の評価明細書は最寄りの税務署窓口や国税庁サイトで入手できるため、先に作成しておきましょう。

③の地積のうち小規模宅地等の特例の適用を受ける分の地積を入力します。

適用を受けられる面積には種類に応じて限度面積が定められているのでその範囲内となります。限度面積は下段の「限度面積要件」の判定で確認をします。

③の価額のうち小規模宅地等の特例の適用を受けて減額対象となる価額を記載します。

計算式は次のとおりです。

計算式:④×⑤/③

⑥の価額に小規模宅地等の特例の減額割合(80/100もしくは50/100)を乗じた金額を記載します。

計算式:⑥×⑨(「限度面積要件の判定」に記載されている減額割合)

小規模宅地の特例を適用した後の価額を記載します。この価額を第11表の「財産の明細」の「価額」欄に転記します。

計算式:④−⑦

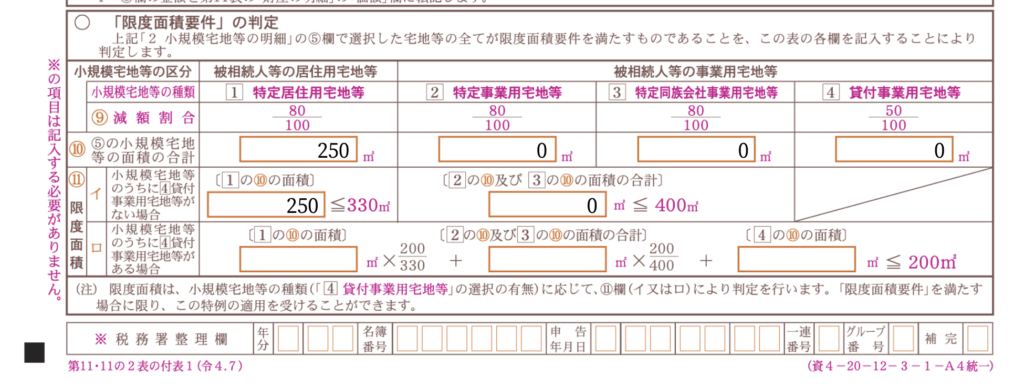

「限度面積要件」の判定

小規模宅地の特例には限度面積が設けられています。また限度面積は小規模宅地等の特例の種類によっても異なります。ここで上記「2 小規模宅地等の明細」の⑤欄の面積の合計が限度面積以下でなければなりません。

今回の相続において小規模宅地等の特例を受ける種類毎の面積合計を記載します。

⑩で記載した面積をイ、ロの条件毎に限度面積以下となっているか確認をします。超えている場合は超えた分は適用対象外となりますので適用を受ける面積の調整をしてください。

土地を分割する際は、各自の持分に対してどこまで小規模宅地等の特例を適用するのかを決めておかなければなりません。実家など一般的な特定居住用宅地等の場合、適用を受けられる限度面積は330㎡です。

土地が400㎡以上あっても適用を受けられるのは330㎡までなので、どの部分に対し適用を受けるのか各自で話し合っておきましょう。土地の評価額はあらかじめ「土地及び土地の上に存する権利の評価明細書」を用意しておくことで確認できます。取得する土地の評価を一通りすませてから、適用分を考えるといいでしょう。

また、一つの土地を複数の相続人で分割する際は、この付表1に加えて付表1(別表)も必要です。付表1に記載の内容を元に書き進めていってください。

おすすめ記事

【AI相続】登録から申告書完成までの使い方ガイド

元国税専門官よりAI相続へのメッセージ

マンガでわかるAI相続をみなと相続が運営する理由

服部ゆい

京都市在住。金融代理店にて10年勤務したのち、2018年よりフリーライターとして独立。

監査法人トーマツ、独立系コンサルティング会社で業務の経験を積み、2013年に相続税専門税理士として独立。相続において大切なことを伝えるべく「笑って、学んで、健康に」をモットーに、社会人落語家「参遊亭英遊」としても活躍。高座に上がる回数は年間80回超。著書に『知識ゼロでもわかるように 相続についてざっくり教えてください』(総合法令出版)がある。 HP:埼玉・大宮あんしん相続税相談室