相続専門コラム

相続税申告書は相続税評価の難しい財産がなければご自身でも作成ができます。自分で済ますことができれば税理士へ依頼するコストをかけず、多くの財産を残すことができます。また、相続について家族と向き合うきっかけにもなります。

ここでは、相続税申告書の第7表 相次相続控除額の計算書の記載方法を解説します。

目次

無料で使える 相続税申告書作成ソフト『AI相続』 なら、フォームに沿って入力するだけで簡単に申告書が完成!

複雑な計算もAI相続におまかせ。

さらに、土地評価など節税につながる部分だけを税理士に依頼することも可能です。

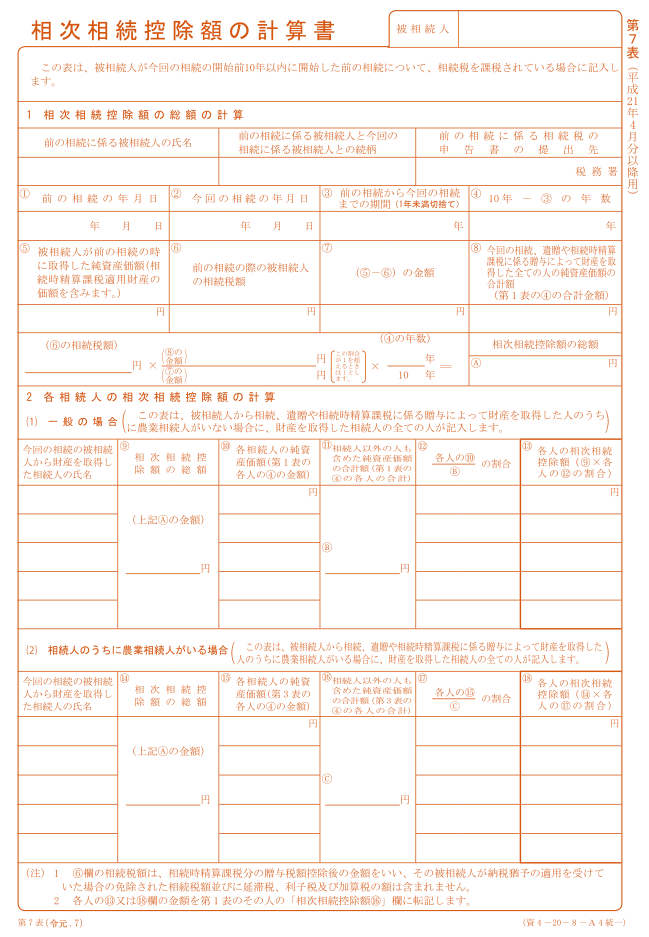

相次相続控除額の計算書は被相続人(亡くなった方)が、今回の相続発生する10年前以内に相続を経験しており、相続税の納税している場合に記載をします。例えば、父親が亡くなった3年後に母親が亡くなった場合があてはまります。

前回の被相続人の氏名を記載します。

前回の被相続人と今回の被相続人との続柄を記載します。

前回の相続発生日を記載します。

今回の相続発生日を記載します。

前回の相続発生日から今回の相続発生日までの期間を計算し、記載します。

1年未満は切り捨てしてください。

10年から③欄の年数を差し引いた年数を記載します。

前回の相続で今回の被相続人が引き継いだ相続財産の合計額を記載します。

前回の相続で今回の被相続人が納税した金額を記載します。

⑤欄の金額から⑥欄の金額を差し引いた学を記載します。

第1表④欄の合計額を記載します。

下記の計算式を埋めるよう数字を記載し、その計算結果をA欄に記載します。

【計算式】 ⑥欄の相続税 ×(⑧欄の金額 ÷ ⑦欄の金額)× ④欄の年数 ÷ 10年

今回の相続人の氏名を記載します。

(相続放棄や相続権を失った人を除く)

上記A欄の金額を転記します。

相続人それぞれの「第1表④欄」の金額を転記します。

相続人それぞれの「第1表④欄」の合計額を記載します。

各相続人の純資産価額に対する全体の純資産価額合計額の割合を記載します。

下記、計算式の結果数値を記載します。ここの金額を「第1表の各人の⑯欄」へ転記します。

【計算式】

⑨欄 × それぞれの⑫欄

相続財産の評価方法はもちろん、これまでの専門家とは違った考え方で相続に関する情報を誠実かつ、わかりやすく発信していきます。 自分で相続税申告書ができる「AI相続」を開発・運営しています。