相続専門コラム

相続財産の金額が少なく、複雑な相続財産がない一般的な相続税申告であれば自分で相続税の申告書を書くことは可能ですが、申告書の書き順や税金の計算など書き方にはいくつか気をつけるべきポイントがあります。

今回は、名前の通り生命保険に関わる相続財産を記載するための申告書である「第9表(生命保険金などの明細書)」の書き方と注意点を解説していきます。

目次

無料で使える 相続税申告書作成ソフト『AI相続』 なら、フォームに沿って入力するだけで簡単に申告書が完成!

複雑な計算もAI相続におまかせ。

さらに、土地評価など節税につながる部分だけを税理士に依頼することも可能です。

相続税の申告書には第1表から第15表までの様式がありますが、第1表から順番に書くわけではありません。一般的な相続税申告の場合、上記の図のように第9表から書き始めます。

※この場合の「一般的な相続税申告」というのは相続時精算課税適用者や相続税の納税猶予の適用を受ける人がいない場合を指しています。

第9表~第15表を作成:

生命保険金や現金、不動産などの相続財産の内容や被相続人の債務を書く

第1表・第2表を作成:

第9表~第15表で書いた表を元に、課税価格の合計額と相続税の総額を計算して書く

第4表~第8表を作成:

受けられる税額控除がある場合には税額控除の種類ごとに計算し、第1表に税額控除額を転記して「誰がいくら納税するのか」を算定する

第1表・第2表には課税価格の合計額や相続税の総額を書きます。この合計額や総額を求めるために、まずは第9表~第15表で各相続財産を計算していく必要があるのです。

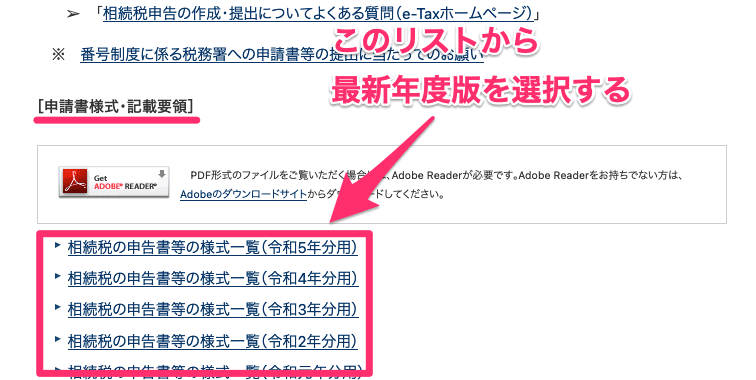

相続税の申告書様式一覧は国税庁HPのこちらのページにある[申請書様式・記載要領]から最新年度版をご参照ください。

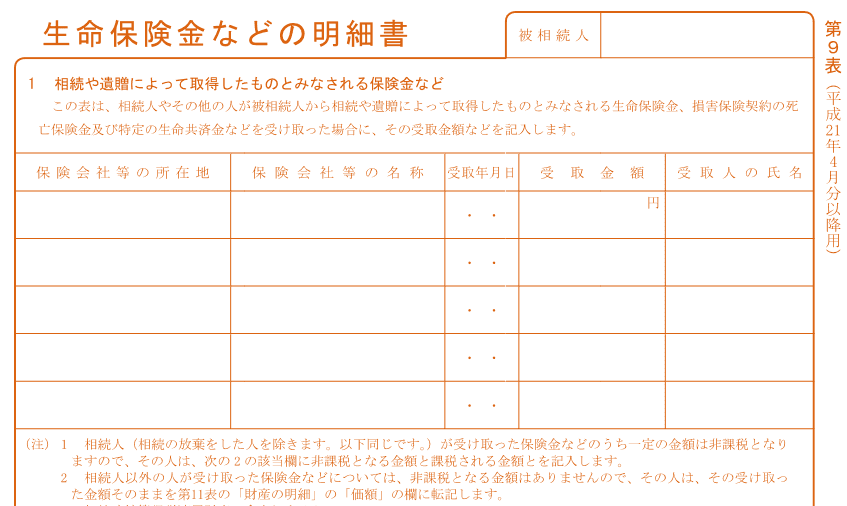

第9表に書く財産は、被相続人の死亡によって取得した生命保険金、損害保険金、特定の生命共済金です。なお被相続人とは、財産を遺して亡くなった人のことです。

被相続人の死亡によって得た保険金・共済金等の詳細を書いていきます。基本的には契約ごと、受け取った人ごとに行を分けて書くため、同じ保険会社でも契約が複数あれば契約ごとに行を分けて書きます。

また、一つの契約に対して受取人が複数人指定されている場合も、受取人ごとに行を分けて書いてください。受取人が複数人指定されている場合は、各受取人の受取割合を必ず確認しておきましょう。

申告書の記載欄は5行しかないため、5行以上必要な場合には第9表をもう1枚用意して記載を進めてください。

保険会社や共済組合等の、登記上の本店所在地を書きます。

本店所在地は、金融庁の免許・許可・登録等を受けている業者一覧や国税庁の法人番号検索サイトなどで確認できます。

・生命保険会社免許一覧(令和4年8月1日現在)

・損害保険会社免許一覧(令和5年4月13日現在)

保険金・共済金等の社名、団体名を記載します。

保険金・共済金等を受け取った年月日を書きます。

保険金を受け取った銀行口座の入出金明細か、受け取った後に発行される「保険金支払通知書」や「振込内容のお知らせ」などを見れば確認できます。

保険金・共済金等の金額を書きます。

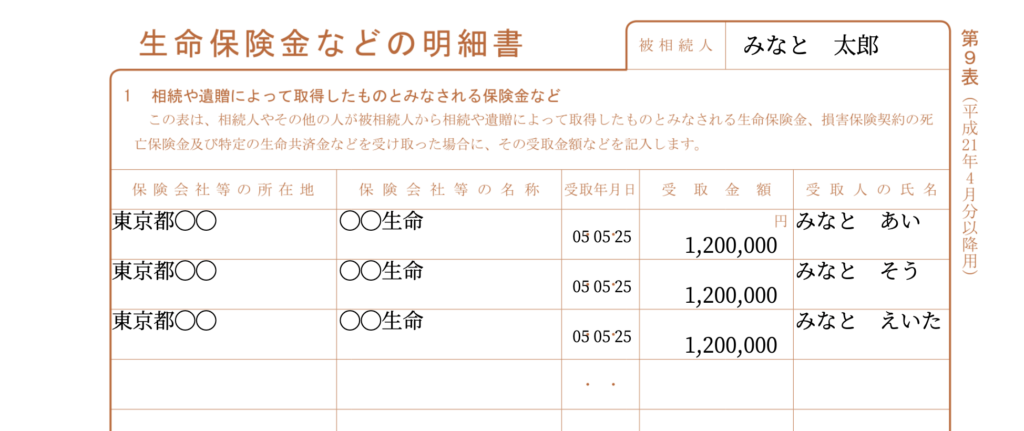

一つの契約に対して受取人が複数人指定されている場合:

それぞれの受取金額を書くため、各受取人の受取割合を間違えないようにしてください。図のように、一つの契約に対して受取人が妻、長女、次女の3人で指定されている場合は、それぞれがいくら受け取ったのかを確認したうえで、妻・長女・次女の3行(3人)に分けて書くことになります。

金額や割合については、各受取口座の入出金明細や、受け取った後に発行される「保険金支払通知書」や「振込内容のお知らせ」などを見れば確認できます。

受け取った人の氏名を書きます。

受取人が複数いる場合:

それぞれ受け取った契約ごとに行を分けて書くようにしてください。なお、この方法は複数の受取人の受取内容を一つの申告書に書く共同申告の場合です。

受取人(相続人)が各自で申告書を作成・提出する単独申告にする場合は、申告書は一枚にまとめず別々に作成しなければなりません。

続いて、第9表の下半分です。

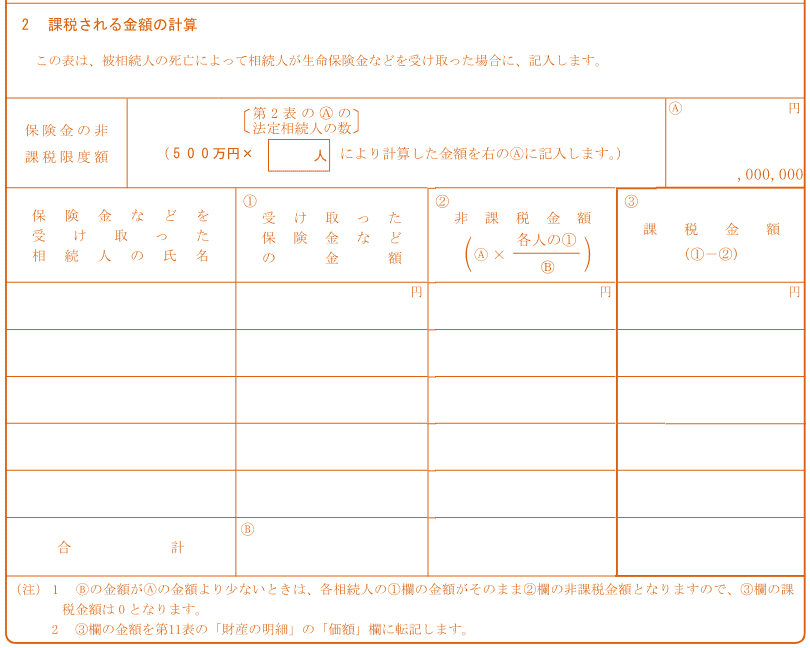

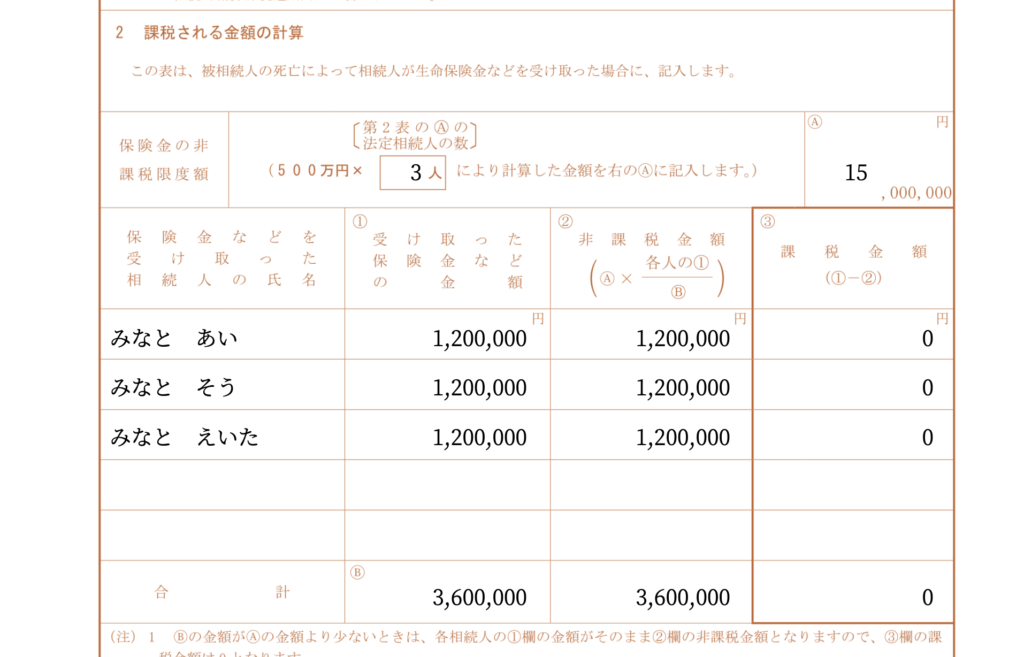

生命保険金等には、所定の要件を満たせば適用できる【500万円×法定相続人分】の非課税枠があります。ここでは、非課税枠を適用すると実際にはいくら課税対象になるのかを計算・記載していきます。

この相続の保険金非課税限度額がいくらなのかを求める箇所です。法定相続人の数を書いたうえで500万円を掛け、非課税限度額を計算してA欄に書いてください。

法定相続人が2人であれば500万円×2人=1,000万円、4人であれば500万円×4人=2,000万円です。なお、法定相続人の数に関するルールで気をつけるポイントは以下のとおりです。

保険金を受け取った相続人の氏名を書いていきます。

ここでは契約単位ではなく、相続人単位で書いていくため、相続人が妻・長女・次女の3人であれば3行に分けて書くことになります。

相続人ごとに受け取った保険金等の合計額を書いていきます。

妻が受取人となる保険契約が3本ある場合には、3本の契約で受け取った保険金を合算して書くということです。長女、次女など異なる相続人の保険金については、行を分けてそれぞれ合算した金額を書くようにしてください。

相続人ごとの非課税金額を計算し、書いていきます。

計算式を見ればわかるように、非課税金額は各人の受取金額から500万円を引き算するわけではありません。「保険金の非課税限度額」で算出したA欄の非課税金額を、各相続人で按分することになります。上記図のように①各相続人がそれぞれ受け取った保険金を、相続人全員の保険金総額(B)で割ったうえで、非課税限度額(A)を掛け合わせ、各自の非課税金額を計算してください。

例:相続人3名/非課税限度額(A)1,500万円/保険金総額(B)5,000万円/配偶者が受け取った保険金合計額(各人の①)2,500万円の場合:

配偶者の非課税金額=(A)1,500万円×(2,500万円÷5,000万円)=750万円

くれぐれも、「保険金2,500万円から非課税限度額500万円を差し引く」わけではないので気をつけてください。

先ほど計算した②非課税金額を元に、課税金額を計算して書きます。

妻が受け取った保険金合計額が2,500万円で妻の②非課税金額が750万円の場合:

妻の課税金額は2,500万円-500万円=2,000万円となります。

各項目の合計額を書いていきます(※非課税金額の計算に必要なため、B欄は先に計算しておきましょう)。

B欄の保険金総額がA欄の非課税限度額よりも少ない場合には、課税金額はゼロになります。逆に、B欄の保険金総額がA欄の非課税限度額よりも多い場合には、相続税の課税対象分があるということです。

ここでは、第9表の記載・作成において注意すべきポイントをまとめました。

生命保険金等の【500万円×法定相続人分】の非課税枠について、「相続人一人につき500万円の非課税枠がある」ことだと勘違いしている人は少なくありません。

実際には、②非課税金額の記載例で解説したように、「500万円×法定相続人分」で算出した非課税金額は各相続人で按分します。相続人一人が受け取った保険金額に対して500万円ずつ差し引く、わけではないのでご注意ください。

相続税の非課税対象になる生命保険金等には、入院給付金や年金受給権は含まれません。

非課税が適用されるのは、亡くなることで支払われる死亡保険金や損害保険金、死亡共済金です。受取人が被相続人になっている入院給付金や個人年金などの年金受給権は相続税の課税対象となりますが、非課税枠の適用対象ではないため、ご注意ください。

生命保険金等の相続税非課税枠が適用されるのは、被相続人がその保険契約の保険料の一部または全額を負担していた場合です。一般的には保険料の負担者は契約者となるため、被相続人が契約者ではない(保険料を負担していない)契約で受け取った保険金には、非課税枠は適用されません。

ただし、契約者は被相続人(夫)でありながらもその保険料財源が妻の財産である場合には、たとえ契約者が夫でも夫からの相続とはみなされない可能性があります。契約者と保険料負担者が異なる場合など複雑なケースについては、税務署や税理士に確認するようにしてください。

保険金や共済金は受取人固有の財産とみなされるため、相続を放棄しても生命保険金については受け取ることができます。

しかし、相続を放棄した人に非課税枠の適用はありません。また、何らかの理由により相続人としての権利を失った人にも、非課税枠は適用されません。相続権を失う理由はさまざまですが、代表的なのは遺言書の偽造、隠蔽、被相続人を虐待しているようなケースです。

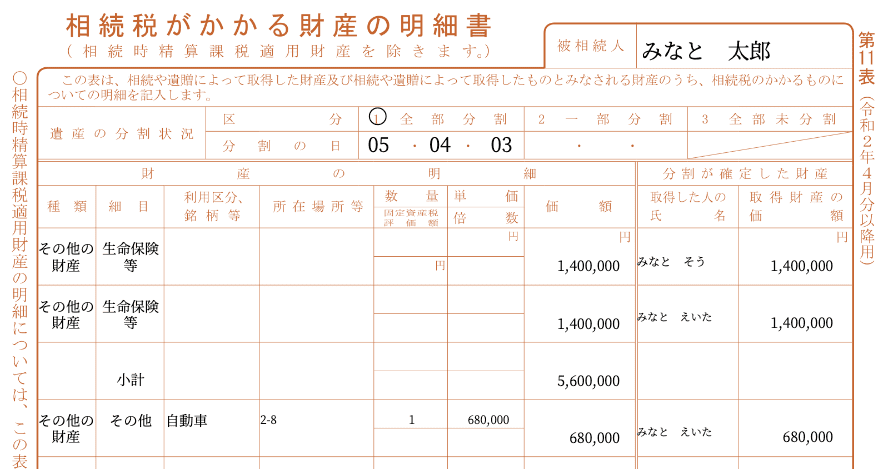

第9表に書いた内容は、第11表(相続税がかかる財産の明細書)を書くときに使います。

ここでは、生命保険の詳細を第11表に転記する際の方法を図解入りで説明していきましょう。

・種類:「その他の財産」と書きます。

・細目:「生命保険金」「損害保険金」「死亡共済金」などと書きます。(「生命保険金等」でもOK)

利用区分・銘柄等~単価の項目は、空欄でかまいません。

右端の「価額」欄には、第9表の下半分、「2課税される金額の計算」で計算した「③課税金額」を転記します。相続人が3人で配偶者・長女・次女が3人いる場合は、行を3つに分けて③課税金額に記載した妻、長女、次女の課税金額をそれぞれ転記してください。

おすすめ記事

【AI相続】登録から申告書完成までの使い方ガイド

元国税専門官よりAI相続へのメッセージ

マンガでわかるAI相続をみなと相続が運営する理由

服部ゆい

京都市在住。金融代理店にて10年勤務したのち、2018年よりフリーライターとして独立。

相続財産の評価方法はもちろん、これまでの専門家とは違った考え方で相続に関する情報を誠実かつ、わかりやすく発信していきます。 自分で相続税申告書ができる「AI相続」を開発・運営しています。