相続専門コラム

相続税申告における税理士報酬は、遺産総額の0.5~1%を基準として設定されているのが一般的です。しかし、遺産総額の0.5~1%という数字が適切であるとは言えません。

なぜ不透明で割高である「相続税における税理士報酬の一般的な相場」がいつまでたっても淘汰されないのでしょうか。今回の記事では、税理士報酬の不適切さを解説します。

また当社では自分で相続税申告ができる無料クラウドソフト「AI相続」を提供しておりますので、自分で相続税申告をすることについても解説していきます。

目次

無料で使える 相続税申告書作成ソフト『AI相続』 なら、フォームに沿って入力するだけで簡単に申告書が完成!

複雑な計算もAI相続におまかせ。

さらに、土地評価など節税につながる部分だけを税理士に依頼することも可能です。

一般的に相続税申告の税理士報酬は遺産総額の0.5~1.0%が相場と言われていますが、この相場自体が割高であり内容も不明瞭で不適切です。

なぜ不適切なのでしょうか。もし不適切なのであればなぜ、このような相場が変わらないのでしょうか。あるべき報酬がどういうものなのかを解説します。

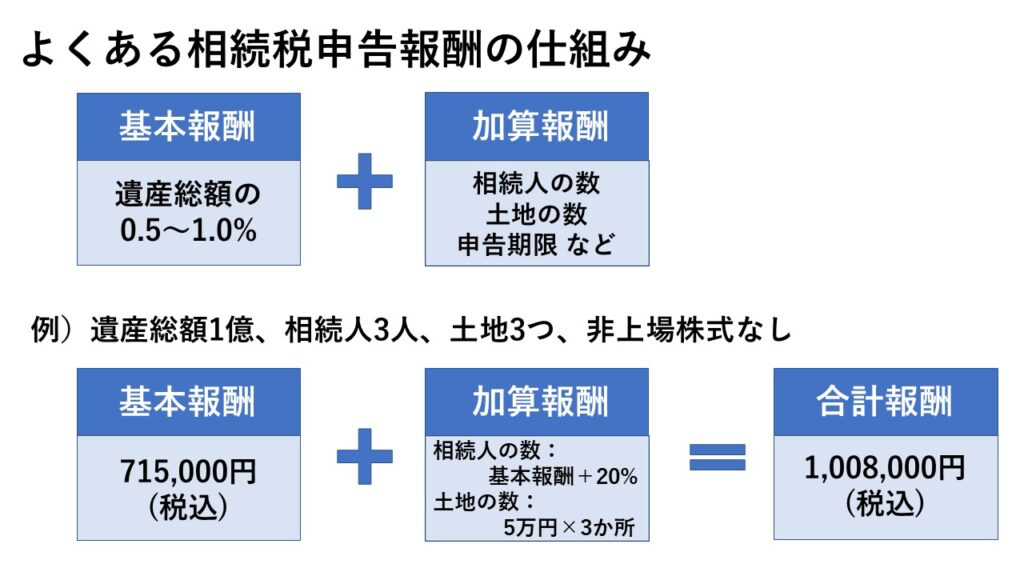

相続税申告における税理士報酬は「基本報酬」と「加算報酬」という2つの報酬の合計額になることが一般的です。

「基本報酬」は、税理士に依頼する場合の基本料金であり「相続財産の0.5~1.0%」というように相続財産に応じて決めている場合がほとんどです。

「加算報酬」は、相続税申告期限までの人数や、相続人の人数、土地の個数など、それぞれの状況によって基本報酬に追加する報酬となっています。

このような仕組みは一見すると公平で明瞭のようですが、大きな問題があります。

問題は加算報酬ではなく「基本報酬」です。なぜ基本報酬が単純に財産総額によって上下するのでしょうか。

例えば、銀行の残高が違うだけでその他の加算条件が同じ家族がいたとして、なぜ銀行残高の多い家族は税理士報酬を多く払わなければいけないのでしょうか。少なくとも「遺産総額に単純連動する基本報酬」は不明瞭です。

ではなぜ、既存の税理士事務所において報酬が不明瞭に割高なところが多いのかというと、2つの理由が考えられます。

まず、税理士法改正前まで、不明瞭で割高であるものの税理士会において統一された報酬規定が存在していたことが、理由のひとつとして挙げられます。この税理士報酬規定は2002年に廃止されているのですが、今でもこの規定に準じた報酬体系を採用する税理士事務所が多いため、相続税申告における報酬は高止まりしているのです。

2つ目の理由として、依頼者である相続人の感情のもつれが読み切れないという部分があります。

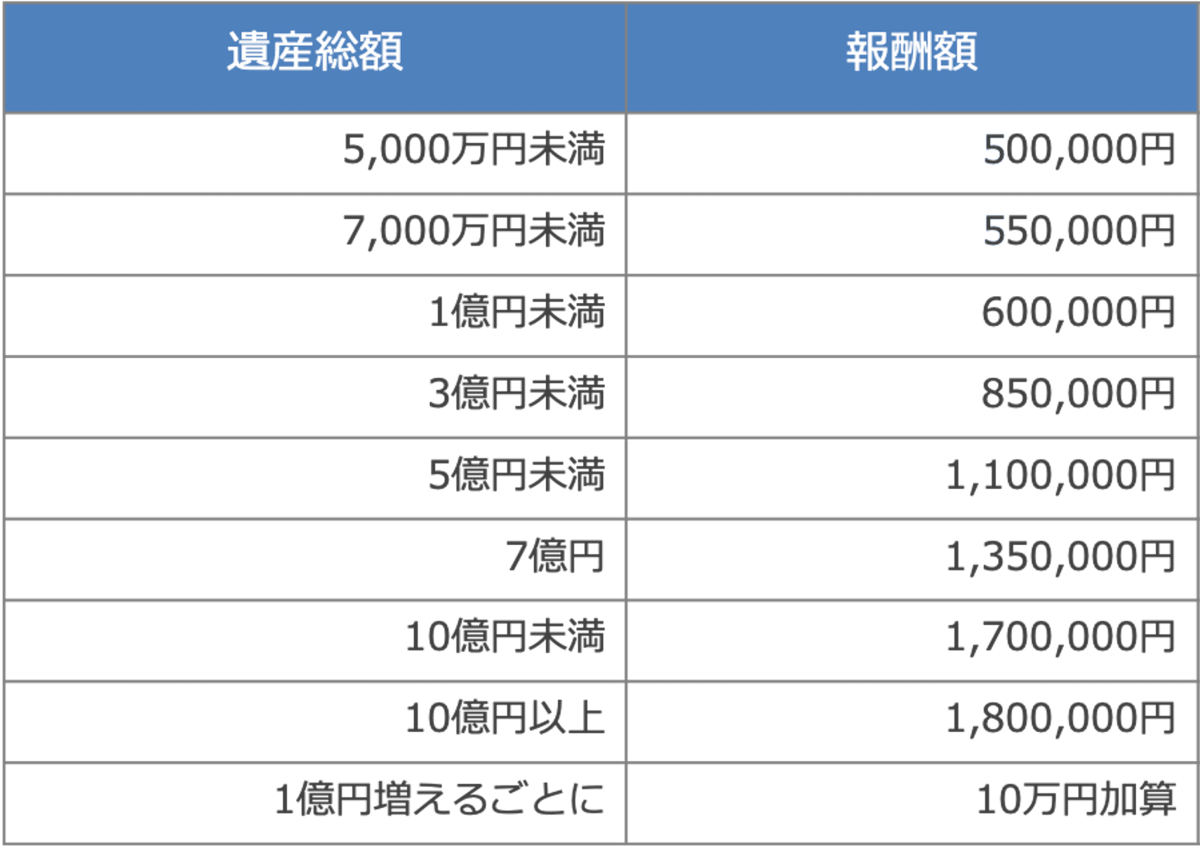

旧税理士報酬規定では、相続税申告を行う税理士業務で受けとることのできる報酬の最高限度額を定めていました。具体的には、まず税務代理にかかる基本報酬を10万円と設定し、それに加え、遺産総額に比例して下記の加算をすることとなっていました。

さらに業務が著しく複雑な場合は、上記の加算報酬額に最大100%相当額を加算してよいことになっていた上、相続人が一人追加されるごとにさらに10%の加算も加えることになっていました。それに加えて、その報酬合計額に税務書類の作成報酬として50%相当額を加算することも一般的でした。

結果、遺産総額が多いほど高額の税理士報酬を要求されているという状況が生まれ、今も続いています。

一方、税理士事務所においては相続税申告特有の業務コストがあるのも事実です。相続税申告書作成の実務では、相続人と適切に連絡をとりあいながら情報を収集し整理する必要がありますが、相続人の間で争いがあると時間という対応コストが飛躍的に増加します。

例えば、午前中に長男と2時間面談して必要な確認をしたら、午後になって二男から相談という体で、長男への愚痴や非難の電話で3時間拘束されてしまうというのは「税理士あるある」なのです。

家族には長年の感情の積み重ねがあり、相続人にどんなに立派な社会的立場があってもやはり揉めるときは揉めます。しかし、厄介なことに「揉めそうな家族」を税理士が着手する時点で正確に把握することは不可能です。

そのため、どの家族が業務的に赤字となる「揉める家族」かわからない以上、全部の依頼から少しずつ多めに報酬をもらうというのは税理士事務所の経営上必要な自己防衛策なのです。

しかしこれは揉めていない「仲良し家族」とっては「揉めてる家族」のコストを負担させられている構図に他なりません。

つまり、「旧税理士報酬規程に準じた税理士報酬は割高」というのは正確な表現ではなく、「旧税理士報酬規程に準じた税理士報酬は揉めてる家族にとって割安であり、仲良し家族にとってはとても割高」というのが正確なのです。

旧税理士報酬規定に準じた相続税申告報酬は仲良し家族にとっては割高ですし公平でもありません。

これまで述べてきた通り、税理士が相続税申告をすすめるにあたり多くの時間を必要とするのは「財産の評価」と「相続人とのコミュニケーション」であり、これらの難易度は遺産総額に比例するものではないからです。

このため「やることはさほど変わらないはずなのに、遺産総額が増えると報酬が上がるのはなぜ?」と腑に落ちにくく、不当に高く感じるのです。

依頼者のそのような疑問は正しいと言えます。

現在はこの税理士報酬規定は廃止されており、税理士報酬が自由化されています。

ですので、本来であれば、不当に割高な報酬は自由競争の中で自然と淘汰されるはずです。にもかかわらず、この割高な報酬で業務を行う税理士事務所が今でも大多数を占める理由は、相続という特殊性に原因があります。

相続税申告というのは、どのお客様も基本的に経験したことがないものであり、かつ、大切な家族を亡くしてすぐに対応しなければいけないことなのです。

つまり、報酬の妥当性を推し量る経験や余裕がないため「高いな」と思いつつも言い値で払ってしまう方が多いため淘汰が進まないのです。

その結果、旧税理士報酬規定の廃止前より高い報酬をとるようになった事務所も多く、相続税申告に関わる税理士報酬は概ね相続財産額の0.5%~1%程度が相場と言われるようになりました。

もちろん、申告期限間近での依頼などで迅速性が要求される事案では、その分幾らかの特別報酬として費用が発生するのは仕方がないでしょうが、少なくとも相続税申告の領域での税理士報酬はもっと低額であるべきですし、透明化されるべきです。

では、不明瞭な報酬の事務所が多い中、どのようにして良い事務所を選べばいいのでしょうか。その方法について次で解説していきましょう。

相続税申告を任せるに値する適切な税理士を選ぶことは想像より難しいと思います。

まず前提として、税理士にも得意分野とそうでない分野があり、そもそも相続税申告を取り扱っていない税理士もいます。ですから、相続税申告を依頼する税理士選びの必須条件は、「相続税申告を主力業務として行っている税理士事務所かつ報酬が適正なところ」となります。

上述したような旧税理士報酬規定に準じた報酬を単純に設定している事務所は割高であると考えます。

特に、細かい算定根拠が示されておらず、「応相談」や「お問い合わせください」などとしか書いていない税理士事務所には注意が必要です。

「実際にとりかかってみないと、どのような相続財産状況かお互いわからないでしょう?」などと言い、報酬を曖昧にしたまま作業を始めようとする税理士事務所が今でも数多く存在しますが、あとで嫌な思いをするのは相続人であるご家族です。実際にそのようなケースでトラブルになり税理士と家族が報酬をめぐって裁判沙汰になるケースが多くあります。

参照リンク>>相続税申告の報酬をめぐる顧客と税理士の裁判事例

以上のことを考えると、適正な水準の料金体系をHPなどで公表している税理士事務所であることが相続税申告を任せるべき税理士選びの最低限の条件となるかと思います。

HPで明瞭に報酬を提示しており、かつ相続財産が多いからといって不明瞭に報酬が上がらない税理士事務所は意外と少ないものです。

以下に、明瞭な報酬体系を掲げる税理士事務所をご紹介したいと思います。

・みなと相続コンシェル

相続財産総額に連動しない明瞭な報酬体系。一律396,000円(税込)の定額プラン。

無料でできるAI相続も提供。令和7年度版にも対応済みです。

・福田ひさと税理士事務所

公式HP特別価格として、相続財産1億円までは298,000円(税込)、2億円までは498,000円(税込)の非常に明瞭なツープライスを設定。

東海地区を中心に地域最安値を目指しており、他社の見積額のほうが安い場合は当該見積額から1万円お値引きして受けてくださるようです。

・三輪厚二税理士事務所

相続財産総額に連動しない明瞭な報酬体系。

近畿地区を中心に、相続財産1億円以下かつ不動産が自宅1箇所の場合に217,800円(税込)で相続税申告をおこなう「SKT27プラン」があります。

・磯浩之税理士事務所

相続財産総額に多少連動するものの、明瞭低価格。東京23区内であれば、初回は無料で出張訪問も可能です。

申告が必要でも税額が発生しない場合は、特に低価格を提供しています。

・辻・本郷税理士法人(相続コミコミプラン)

相続財産1億円未満かつ不動産2つ以下、相続発生から7ヵ月以内などの基準を満たす場合、一律450,000円(税込)になる「相続コミコミプラン」をWebサイトからのお客様限定で展開しています。

※上記は税理士報酬を当社が比較して並べるものではありません。個別の価格はHP等で直接ご確認ください。

※上記の他に、相続財産に連動しない明瞭な体系の事務所があれば確認の上、問題がなければ当ページに追加します。ご連絡ください。

相続税申告書の作成は、適正な報酬の税理士に依頼することができるならば簡便です。

しかし、もし余裕があるならば家族が自力で相続税申告書を作成することも選択肢にいれてみてはいかがでしょうか。

相続税申告というのは大切な家族の総決算です。家族が水入らずで話し合いながら、亡くなった大切な家族の人生を振り返るようにしながら相続税申告書を作成できるのであればそれはとても素敵なことです。

しかし、「税理士に依頼せずに自分で相続税申告書を作成しても大丈夫なのか?」と、不安に感じる方も多いのではないでしょうか。

自分で相続税申告をしようとインターネットで検索をしたり、書店で相続税申告の本や雑誌を読んだりすると目に飛び込んでくるのは「自分でやると大損する」「〇割の人が相続税を払い過ぎ!」「報酬で税理士を選んではいけない」などといったセンセーショナルな文句です。果たしてそれは正しいのでしょうか。

はっきり言って、正しくないと思います。

これらのうたい文句は割高な報酬を煙に巻くためのものと言っても過言ではありません。一つひとつの内容をよく考えてみてください。

相続税に関するルールは実はシンプルです。

調べものや数字が苦手な方でなければ、ネットで検索することで間違いなく十分な知識を網羅できるでしょう。また、ネットでもわからないことがあれば税務署や国税庁電話相談センターで親切に教えてもらうこともできます。それらを駆使してちゃんと作れば大損なんてしません。

にもかかわらず、類似のうたい文句で、「下手な税理士に任せて払いすぎた」というフレーズもあります。税理士が間違えるぐらいだから、少々調べものや数字が得意ぐらいではやはり自分でやるのは危ないのでは?という気持ちになりますよね。

でもこう思ってください。どこの世界でも雑な仕事をする人がいるのです。ごくごく一部の例外をあげつらったうたい文句に不安にならないでください。

ホームページや相続税関係の本の見出しで、このようなセンセーショナルなフレーズがよくあります。

しかし、よく見てください。どこかに小さな字で「当社で更正の請求をした件数に対する割合」などという注釈がついています。税理士事務所も仕事ですから、計算が間違っていないと分かれば修正申告や更正の請求といった手続きはもちろんやりません。

つまり「取扱の件数」に対する「間違っている件数」の割合が高くなるのは当たり前であり、典型的な危機感を煽るうたい文句と言えます。こういう書き方をした方が本も売れますし、お客様も出来るのでしょう。

きちんと相続税申告を取り扱っている税理士の中において、報酬の高いところに頼んだ方が「法律で定められた相続税率が低くなる」とか「相続財産の額が少なくなる」とかそんな差異がでることがあるのでしょうか。もちろん、そんなことはありません。

税率も評価ルールも変わりません。もちろん、各種の特例を適用してミスなく評価をし、2次相続を考えてシミュレーションをするのは当たり前です。

そもそも相続発生後の手続きである相続税申告は、法人の決算や生前の相続対策と違い、相続発生時点の財産の内容は誰がやっても変わらないものなのです。

以上の解説からもわかるように、相続税申告は決して怖いものでもなく、作成が途方もなく困難なものでもありません。

税理士に申告をまかせるとしても、旧税理士報酬規定に準じた報酬は割高です。

税理士の報酬が割高であるならば、「自分でできないだろうか?」と考える人は多いです。

さて、相続税申告書をこれまで未経験の家族が作成することはできるのでしょうか。

答えは、十分可能です。

簡単に言ってしまえば、相続税申告手続きは相続発生時点での財産を正しく記入して決められたルールにしたがって税率をかけるだけなのです。問題があるとすれば、帳票に記入すべき正しい数字を把握できるかどうかという点と、税務署から取り寄せた初見であろう、相続税申告書のどこのマスに書くべきかという点がとっつきにくいということです。

例えば相続財産が現預金しかなく財産調査も不備なくできるようであれば、難度はそう高くないでしょう。

不動産などは一定のルールに基づく計算が必要ですが、税務署にいけば評価の方法は丁寧に教えてくれますし、国税庁の電話相談センターでも相談が可能です。

そして、帳票への記入は当社で無料提供しているクラウドシステム「AI相続」を利用していただければ、フォームに沿って必要な情報(被相続人・相続人情報、財産情報等)を入力していくだけで帳票が簡単に作成可能です。

遺産分割協議などが済んで家族が引き継ぐ財産が決まっていれば、その数字を順に入力していくだけで相続税申告書の作成ができ、そのままそれをプリントアウトすることで税務署に申告書として提出までできてしまうのが「AI相続」のシステムです。

私たち「みなと相続コンシェル」は、家族に寄り添う専門家として、不要な押し付けをしません。

専門家を必要とせず、自分たちで相続税申告に向き合いたいと思う家族がいるのであればそれを応援したいと考えてこのサービスを提供しています。

もちろん、無料だからといって不正確であれば何の役にも立ちませんが、「AI相続」は、IT技術を相続に取り入れた相続テック技術に精通するスタッフが責任をもって開発したシステムです。また、税金関連は頻繁に法改正がありルールが変更になりますが、「AI相続」はルール変更にも迅速に対応して随時バージョンアップを行っており、現行の帳票で相続税申告書を無料作成できる国内唯一のソフトになっています。

もちろん、無料サービスにありがちな、しつこい営業なども致しません。

AI相続を使ってみたい方は、【無料】AI相続ー自分でできる相続税申告書作成ソフトからお試しください。

元国税専門官の小林氏からAI相続へのメッセージも頂いております。

ケースによってはやはり税理士の専門的な知識や経験が大きな価値を発揮することがあります。

税理士を利用した方が良いと思われるケースの例を挙げてみましょう。

被相続人の方が残した相続財産の種類が多く、どこにどれだけの財産が残されているのか全貌を把握するための作業が煩雑になる場合は相続税の申告準備に大変な労力が必要になります。また、財産の中に不動産や自社株などの相続財産評価が難しいものが多く含まれる場合は、評価や整理に精通した税理士に依頼した方が安全です。

準備のための資料収集や共同相続人との話し合いなどで、相続税申告の準備には多くの手間と時間を要します。

お仕事などで時間が取れないと相続税の申告期限(相続発生から10ヶ月)はあっという間にやってきます。忙しい人の場合は、相続税申告を自分で出来る方だとしても「外注」として税理士に任せる方がお得でしょう。時は金なりです。

複数相続人がいる場合、相続税申告書は全員連名で申告するのが原則ですが、家族であっても性格はさまざまです。

家族の中に自分で相続税申告することを心配に思う方がいたり、家族の関係にデリケートなところがある場合は、経験ある第三者が間に入ることでトラブル防止になることがあります。

相続税申告の実務は比較的難しいものではないものの、わからないことを調べることが不得意な方や、丁寧に確認の作業をすることが苦手な方は税理士に依頼した方がよいでしょう。

もちろん結果的に不正確な申告をしてしまっても、修正申告という形で間違いを直し、必要に応じて加算税を含めて納税し直せばいいのですから、必要以上に税務署を恐れることはありません。しかし、数字が苦手な方は、適正な報酬で相続税申告を受けてくれる信頼できる税理士がいるのであれば依頼したほうがよいでしょう。

上記のほかにも、税理士に依頼したほうが良いケースはあります。次のようなケースでは税理士に依頼するメリットが大きくなるでしょう。

例えば自分の父親が死亡して、次にその相続人たる自分の母親も死亡した場合など、二次相続を見据えないと将来的に税負担が大きくなることもよくあります。税理士に相談すれば、二次相続のことも考えて、一次相続の場面で最も有利な対応を考えることができます。

万が一、税務署からのお尋ねがあったり、税務調査の依頼があった時には、相続税手続きを代行した税理士として税務調査に対応することができます。

本章では、相続税申告における税理士報酬について説明させて頂きました。

現在の一般的な相続税の税理士報酬の基準は、廃止された旧税理士報酬規定に準じた報酬体系を踏襲するものであり、不明瞭に割高です。旧税理士報酬規程の不明瞭さは「遺産総額が大きくなるほどに報酬額が膨らんでいく」部分に象徴されますので、機会があれば税理士にその不明瞭さを指摘してみてください。きっといろいろな理屈を言うでしょうが、その理屈は正しいのかよくよく考えてください。

私たちはかねてから「もっと依頼者に分かりやすい報酬体系を作り、必要なサービスだけを適正な価格で提供することはできないか」と考えて参りました。もしご不明な点があれば、お問い合わせいただければより詳しく説明させて頂きますので、遠慮なくお声がけを頂ければと思います。

またこのページでもご紹介いたしましたが、当社では自分で申告書が作成できるクラウドソフト「AI相続」を無料で公開しておりますので、自分で申告手続きをお考えの方はぜひご利用ください。もちろん、「AI相続」を利用して自分で申告に挑戦してみて、やっぱり難しい、時間が取れなくなったという時にはいつでも有料相談に切り替えることができます。

相続税申告は、大切な家族の総決算です。

是非、納得のいく形ですすめてください。他の税理士事務所の報酬が高いと感じている方は、ぜひ一度当社にご相談頂ければ幸いです。

おすすめ記事

【AI相続】登録から申告書完成までの使い方ガイド

元国税専門官よりAI相続へのメッセージ

マンガでわかるAI相続をみなと相続が運営する理由

相続財産の評価方法はもちろん、これまでの専門家とは違った考え方で相続に関する情報を誠実かつ、わかりやすく発信していきます。 自分で相続税申告書ができる「AI相続」を開発・運営しています。