相続専門コラム

生前贈与対策の一つである相続時精算課税制度が、令和5年度の税制改正により大きく変わりました。改正後は、累計2,500万円までの精算課税枠とは別で年110万円まで非課税になる基礎控除枠が新設され、使い勝手が非常によくなりました。

一方で、今回の改正では暦年課税制度(暦年贈与)に対する相続税のルールも変わり、生前贈与していても相続財産として加算されてしまう期間が相続発生前3年から段階的に7年に延長されることに。そこで気になるのは、改正後の相続時精算課税制度と暦年課税制度の選び方です。結局、どちらを選べばいいのでしょうか?今回のコラムでは、相続時精算課税制度の改正ポイントから改正後に利用する際の注意点、相続時精算課税と暦年課税の選び方までわかりやすく解説します。

目次

無料で使える 相続税申告書作成ソフト『AI相続』 なら、フォームに沿って入力するだけで簡単に申告書が完成!

複雑な計算もAI相続におまかせ。

さらに、土地評価など節税につながる部分だけを税理士に依頼することも可能です。

相続時精算課税制度とは、「一定の要件で生前贈与すれば合計2,500万円までは贈与税を非課税にする。ただし、相続の際はこの贈与財産を相続財産に足し戻して相続税を課税する制度」です。2,500万円まで非課税になる制度、ではなく、生前2,500万円まで非課税にしていた贈与財産を相続発生時に精算し、相続税の対象にする制度です。

つまり、税金の支払いを生前贈与時から相続発生時に先送りにする制度にすぎないのですが、贈与税率より相続税率が低い場合や、相続発生時までに時価の上昇が見込める財産の贈与についてはメリットがあるといわれていました。

これまでも、うまく活用すれば相続税対策になる相続時精算課税制度ではありましたが、実際には贈与税の先送り以外に確実といいきれるメリットはない、使い勝手の悪さが目立つ制度でした。しかし令和5年度税制改正により、利便性が大きく向上しました。

令和5年度税制改正の中で、相続時精算課税制度に関わる改正ポイントは以下の3つです。

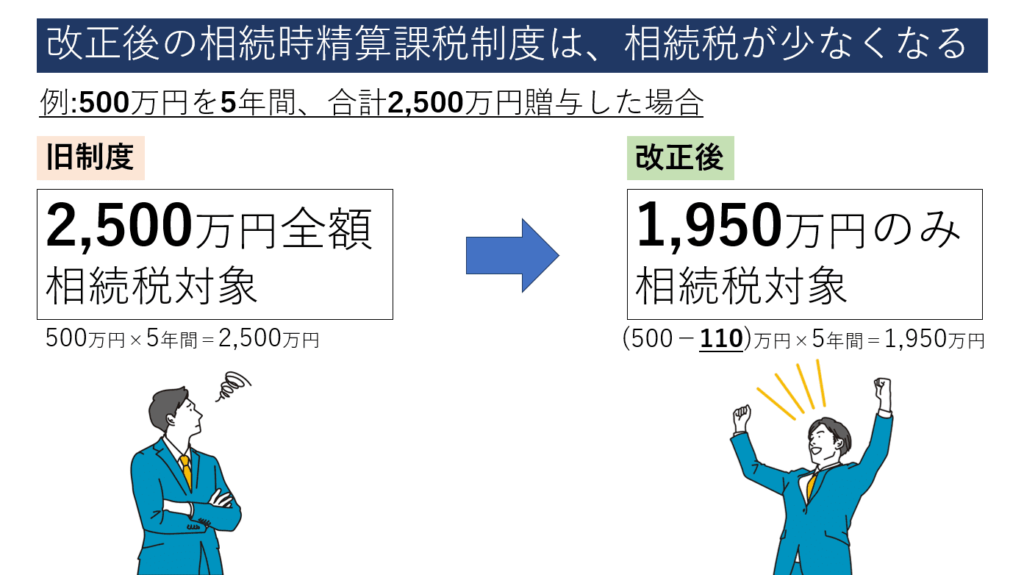

旧制度の相続時精算課税制度は、多額の贈与に関する課税を先送りにできる一方で、少額の贈与でも申告手続きが必要でした。また、相続時精算課税制度の利用を申告した以降の贈与財産はすべて相続財産に加算されるため、年110万円以下でも相続税の対象となってしまいました。

しかし2024年1月以降、相続時精算課税制度を選択した場合には、合計2,500万円までの特別控除とは別に、年間110万円までの贈与が非課税となるという新設された基礎控除枠が使えることになりました。これにより、相続時精算課税制度を選択した場合には、年110万円以下の贈与については贈与税も相続税もかからず、申告も不要になりました。

<相続時精算課税制度における年110万円以下贈与の扱い>

| 旧制度 | 改正後 |

|---|---|

| 年110万円以下の贈与財産は2,500万円(特別控除枠)の贈与財産に加算され、すべて相続税の課税対象になる | 年110万円以下の贈与財産は基礎控除枠(新設)を活用できるので非課税。贈与税・相続税の課税対象にならない |

| 年110万円以下の贈与でも申告手続きが必要 | 年110万円以下の贈与であれば申告手続きは不要 |

今回新設された「年110万円の基礎控除枠」は暦年課税制度の基礎控除枠と似ていますが、暦年課税制度と一体化したわけではありません。改正により、相続時精算課税制度の中に年110万円までの非課税枠が新しく作られたのです。

相続時精算課税制度は、課税時期を生前贈与時から相続発生時に先送りにする制度です。そのため、生前贈与時に2,000万円だった土地が相続発生時に2,500万円に上昇していた場合、相続時には生前贈与時の2,000万円を加算して相続税の課税対象とするのが原則です。この仕組みにより、時価の上昇が見込める財産の生前贈与においては節税効果を発揮します。

今回の改正では、生前贈与によって取得した土地や建物が災害によって一定以上の被害を受けた場合、相続税計算で加算する価額からさらに被害相当額を控除できる特例が創設されました。2024年1月以降は、所定の手続きを経て承認されれば、被害相当額を控除したうえで相続税の課税価格が計算されます。

令和5年度税制改正では生前贈与の加算期間も改正され、3年から7年に順次延長されます(2027年1月以降に発生した相続から)。ただしこれは暦年課税制度における改正で、相続時精算課税制度では生前贈与加算はありません。

生前贈与加算とは、相続発生開始から数年前に行われた生前贈与分を相続税の加算対象にするもので、相続や遺贈により財産を取得した人が対象です。今回の改正では加算期間が3年から7年になるため、コツコツ110万円以下の生前贈与をしていても、相続発生時期によっては相続税が課される可能性が高くなります。(ただし、延長された4年間についての贈与については総額100万円まで加算対象外)。

参考:「令和5年度相続税及び贈与税の税制改正のあらまし(令和5年6月)」

一方で、相続時精算課税制度に新設された基礎控除枠には生前贈与の加算期間がありません。2024年1月以降に110万円以下の贈与をする場合、相続発生時期によっては「相続時精算課税制度では課税されないが、暦年課税制度は生前贈与加算で課税される」という事態になる可能性があります。

改正により、相続時精算課税制度は年110万円以下の贈与をしやすくなり、使い勝手が良くなりました。一方で暦年課税制度は生前贈与の加算期間が延長され、相続発生から7年以内の贈与財産は相続税の課税対象になります(延長された4年間は総額100万円まで加算対象外の措置あり)。改正で少額贈与しやすくなった相続時精算課税と、逆に相続税課税の可能性が高くなった暦年課税。結局、どちらを選べばいいのでしょうか。

改めて、両制度の違いやメリット・デメリットを見てみましょう。ここでは、令和5年度税制改正によって2024年1月1日以降から変更になった内容を比較しています。

| 相続時精算課税 | 暦年課税 | |

|---|---|---|

| 贈与する人 | 60歳上の親または祖父母 | 制限なし |

| 贈与を受ける人 | 18歳以上の子どもまたは孫 | 制限なし |

| 非課税枠 | ・特別控除枠:累計2,500万円まで贈与税非課税→その後、相続財産に加算 ・基礎控除枠:年110万円まで | 年110万円まで |

| 非課税枠を超えた場合の税率 | 一律20%を仮に納税し、相続発生時にすべての贈与財産(特別控除枠の財産は除く)を精算して相続税の税率で計算 | 110万円を超えた額に対し、10~55%の超過累進課税(8段階) |

| 贈与する人が死亡した場合の相続税 | ・特別控除枠2,500万円内の贈与財産:すべて贈与時の時価で相続財産に加算される ・基礎控除枠内の贈与財産:贈与年に関わりなく相続財産には加算されない | ・相続や遺贈で財産を取得した人が相続開始前7年の間に贈与された財産はすべて相続財産に加算される (ただし延長された4年間の贈与は総額100万円まで加算対象外) |

| メリット | ・一度にまとまった財産を渡せる ・年110万円以下なら、相続開始直前の贈与でも非課税になる ・贈与後に財産の価値が上昇すれば節税効果がある | ・相続の権利がない人にも贈与できる ・少額の贈与を計画的に行えば節税効果がある ・非課税枠内であれば申告・特別な手続き不要 |

| デメリット | ・贈与する人、贈与を受ける人に条件がある ・一度選ぶと暦年課税制度には戻れない ・贈与後に財産の価値が下落すれば逆に課税額が高くなる可能性も ・小規模宅地等の特例が使えなくなる ・複雑な仕組みなので判断が難しい | ・非課税枠が小さい ・非課税枠を大幅に超えると税率が高くなる ・相続開始から7年以内の贈与は110万円以下でも相続財産に加算される |

改正により相続時精算課税制度にはメリットが増えたものの、依然として複数のデメリットがあります。それでも相続時精算課税制度が向いている人はどのような人でしょうか。

以下のような人は、暦年課税制度より相続時精算課税制度のほうが有利になる可能性があります。

「相続税がかかるほどではないが、まとまった財産を渡したい」という人です。 相続税の基礎控除額は【3,000万円+(600万円×法定相続人の数)】です。基礎控除額を超えない範囲の財産であれば、特別控除枠2,500万円までは贈与税をかけずに財産をまとめて生前贈与できます。贈与税はかからず、相続時には基礎控除額内ということで相続税もかかりません。

相場の変動で一時的に価値が下落している有価証券や、今後値上がりが期待できる非上場株式や自社株などを持っている人にも有効です。相続時精算課税制度で生前贈与した後に価値が上昇しても、相続財産の評価は「贈与時の時価」で固定されます。このように「今の時価は低いが今後上昇が期待できる財産」をまとめて生前贈与すれば、相続税の課税価格を減らすことができます。ただし、株などの有価証券をはじめ、価値が変動する財産の値動きは確実に予測できるものではありません。特に値動きが激しい財産には留意が必要です。

暦年課税制度で毎年110万円以下の少額贈与をコツコツしていても、相続開始から7年以内の贈与については、一部を除き相続財産に加算されます。相続発生時期は誰にもわかりませんが、贈与する人が高齢や持病等で7年の持ち戻し期間が気になる人もいるでしょう。そんな場合は、相続発生時期を気にせずに110万円以下の贈与をできる相続時精算課税制度のほうが向いているかもしれません。

相続時精算課税制度を使う際は、以下の注意点に気をつけてください。

一度「相続時精算課税制度選択届出書」を提出すると、二度と暦年課税制度には戻れません。改正で暦年課税制度によく似た年110万円の基礎控除枠が新設されたものの、後述する小規模宅地等の特例が使えない点はいまだに大きなデメリットです。申請の撤回・変更はできないため、利用時にはよく検討してください。

小規模宅地等の特例とは、一定の要件を満たせば、土地の評価額を最大80%減にできる制度です。一般家庭で実家の土地を相続する際、この特例を適用すれば相続税がかからない家庭は少なくありません。相続時精算課税制度を利用して相続した土地には、この特例を適用できません。相続税額が大きく変わるため、土地の相続予定がある方はよく考えてください。

改正により、相続時精算課税制度で受贈した土地や建物が被災すると、相続財産から被害相当額を控除できる特例が新設されました。ただし特例の適用を受けるには、災害発生日から3年を経過する日までに所定の申請書に「り災証明書」などの必要書類を添付し、所轄税務署に提出して承認を受ける必要があります。詳細は、所轄税務署に確認してください。

2024年1月から、相続時精算課税制度に2,500万円の特別控除枠とは別の「年110万円までの基礎控除枠」が新設されました。これにより、相続時精算課税制度は以前より利用しやすくなりました。

ただし、相続時精算課税制度を選択すると暦年課税制度には戻れず、小規模宅地等の特例も使えません。また、基本的には課税を先送りにすることで節税効果を期待する制度です。生前贈与後に財産の時価が上昇すれば相続税の節税効果が期待できますが、財産の時価が下落すれば逆に相続税の課税価格が増えてしまう可能性もあります。相続発生時期や贈与財産の種類など、さまざまな要素で節税効果の有無が変わるため、判断が難しい制度には変わりありません。相続時精算課税制度の利用でお悩みの方は、税理士までお気軽にお問合せください。

AI相続では順次改正情報を更新しており、2024年1月以降の相続にも対応しております。暦年課税と相続時精算課税、どちらの方がよりお得になるのか実際に入力して試してみてはいかがでしょうか。

おすすめ記事

【AI相続】登録から申告書完成までの使い方ガイド

元国税専門官よりAI相続へのメッセージ

マンガでわかるAI相続をみなと相続が運営する理由

服部ゆい

京都市在住。金融代理店にて10年勤務したのち、2018年よりフリーライターとして独立。

金融・不動産・ビジネス領域の取材・執筆を中心に活動中。

監査法人トーマツ、独立系コンサルティング会社で業務の経験を積み、2013年に相続税専門税理士として独立。相続において大切なことを伝えるべく「笑って、学んで、健康に」をモットーに、社会人落語家「参遊亭英遊」としても活躍。高座に上がる回数は年間80回超。著書に『知識ゼロでもわかるように 相続についてざっくり教えてください』(総合法令出版)がある。 HP:埼玉・大宮あんしん相続税相談室