相続専門コラム

内縁の妻(夫)は多くの場面で法律上の配偶者と同等の扱いを受けますが、相続に関してはその限りではありません。適切な対策を講じていない場合、内縁の妻やその子どもが相続権を得られず、経済的困難に直面する可能性があります。

このような事態を回避するには、被相続人の生前から適切な措置を講じることが重要です。

そこで、本記事では「内縁の妻に相続権はあるのか」「内縁の妻との間の子どもに相続権はあるのか」「内縁の妻に財産を残す方法」まで、詳しく解説します。

目次

無料で使える 相続税申告書作成ソフト『AI相続』 なら、フォームに沿って入力するだけで簡単に申告書が完成!

複雑な計算もAI相続におまかせ。

さらに、土地評価など節税につながる部分だけを税理士に依頼することも可能です。

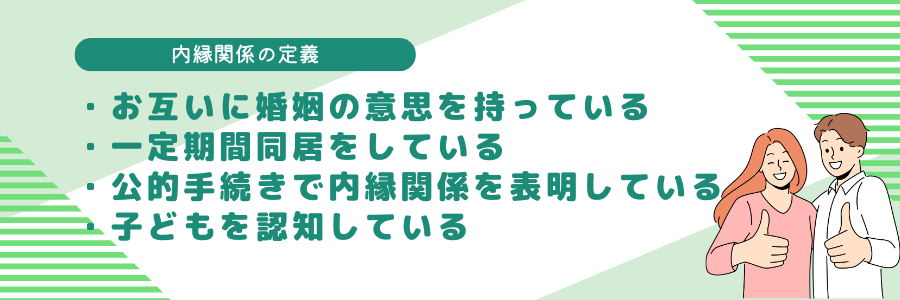

内縁関係とは、法律上の婚姻手続きを経ていないものの、双方が婚姻の意思を持ち、事実上の夫婦関係にある男女の関係を指します。「事実婚」とも呼ばれるこの関係は、社会的には夫婦として認識されていますが、法的には未婚の状態です。

内縁関係にある女性を「内縁の妻」、男性の場合は「内縁の夫」と呼びます。内縁の妻(夫)は、一定の範囲内において法律婚と同等の保護を受けられます。

例えば、婚姻費用の分担や同居・協力扶助義務など、法律婚に準じた法律関係が発生します。また、不当な内縁関係の解消や不貞行為(不倫)は不法行為とみなされ、慰謝料の支払い義務が生じます。さらに、内縁関係継続中に共同で構築した財産については、財産分与が認められます。

内縁関係には法律上の明確な定義はありませんが、一般的に、家庭内外での夫婦としての実態を示す以下のような要素を総合的に考慮して判断されます。

婚姻の意思があると認められるためには、以下のような客観的事実も必要となります。

同居期間も内縁関係の認定において重要な要素です。一般的に3年以上の同居が目安とされています。

ただし、婚姻の意思があっても、別居していたり生計を別にしていたりする場合、内縁関係と認められない可能性があります。

市区町村に同一世帯として届け出を行い、住民票上の続柄を「妻(未届)」「夫(未届)」と記載したり、社会保険に第3号被保険者として登録(いわゆる「扶養に入る」)したりすることで、内縁関係を公的に表明できます。

法的な婚姻関係にない男女間で子どもが生まれた場合、母親は自動的に法的親権を得ますが、父親は認知手続きを経なければ法的な親とみなされません。

父親が子どもを正式に認知することは、両者の内縁関係をより強く裏付ける証拠となります。

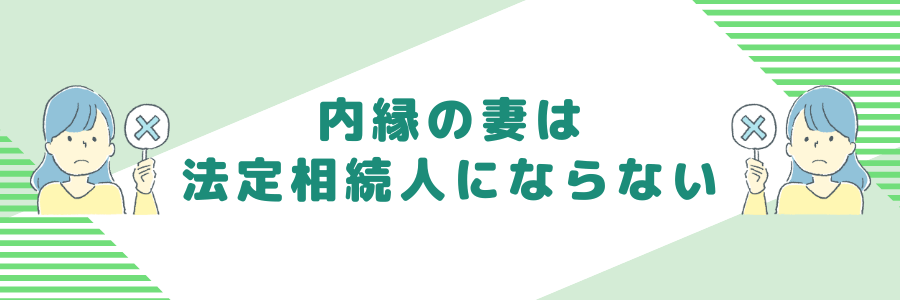

結論から言えば、内縁の妻は法定相続人とはなりません。

民法が定める法定相続人は「被相続人(亡くなった人)の配偶者、被相続人と一定の関係にある親族(子、親、兄弟姉妹など)」です。これは法律上の配偶者や親子・兄弟姉妹関係にある者のことを指し、事実上の婚姻関係や親子関係は含まれません。

そのため、たとえ何十年も共に暮らし、財産を築き上げ、被相続人の介護を日々続けていたとしても、内縁の妻には相続権がありません。

遺留分とは、法律で一部の相続人に保証される最低限の相続分です。これは、遺言や生前贈与で他者に財産が譲渡された場合でも、相続人が一定の財産を受け取る権利を守るものです。

内縁の妻は相続人に該当しないため、遺留分を請求する法的権利はありません。

「寄与分」とは、相続人が被相続人の財産形成に貢献した場合に、通常の相続分に加えて追加の財産を受け取れる制度です。被相続人の事業を無償で手伝ったり、長期にわたる介護を行ったりした相続人が対象となります。

しかし、内縁の妻は法的に相続人として認められていないため、寄与分を請求する権利はありません。

「特別寄与料」とは、相続人ではない親族にも寄与分に類似した権利を認めるものです。例えば、被相続人の子の配偶者が被相続人の家業を手伝ったり、介護を行ったりした場合が該当します。

ただし、内縁の妻は被相続人の相続人ではない親族にも含まれないため、特別寄与料の請求も認められません。

法律婚による夫婦から生まれた子を「嫡出子」と呼び、この子には必ず相続権があります。一方、内縁関係にある夫婦の間に生まれた子は「婚外子」または「非嫡出子」と呼ばれ、その相続権は父親(被相続人)による認知の有無によって決まります。

父親が子どもを認知している場合、その子供(非嫡出子)は法定相続人として認められます。この場合、法律婚による夫婦の子ども(嫡出子)と同等の相続権を持ち、相続分に差は生まれません。

代襲相続においても同じ原則が適用されます。代襲相続とは、本来相続人となるべき者が既に亡くなっている場合に、その者の子どもが代わって相続する制度です。非嫡出子の子どもも、嫡出子の子どもと同様に代襲相続の権利を有します。

遺産分割協議についても、認知された非嫡出子の合意がないと協議をすすめることはできません。

認知されているかどうかは、戸籍謄本を確認することで分かります。

父親である被相続人との血縁関係が存在していても、法的な認知がなされていない非嫡出子は、法定相続人としての地位を持ちません。そのため、相続権を主張することはできません。

「任意認知」とは、父親が自発的に子供を法的に認知する手続きのことを指します。本籍地の役所に認知届を提出することで、認知手続きを完了できます。この手続きに母親や子どもの同意は不要です。

妊娠中の認知も可能で、これは「胎児認知」と呼ばれます。ただし、出生前の認知には母親の同意が必要です。

遺言認知とは、父親が遺言を通じて子どもを法的に認知する手続きです。この制度により、生前に認知できなかった子どもに相続権を与えることができます。

遺言による認知は父親の死亡時点から遡及的な効力を持ち、認知された子どもは相続権を得ます。ただし、新たな相続人の出現で既存の相続人の相続分が減少するため、相続に関する協議で揉める可能性が高くなります。

強制認知(裁判認知)は、父親が子どもを任意で認知しない場合に、法的手段を用いて認知を求める制度です。この手続きは、子どもが「認知の訴え」と呼ばれる法的手続きを起こすことで進められます。

ここでいう「子」には、子どもとその子の直系卑属(血のつながりのある子や孫)、法定代理人も含まれる点に注意が必要です。

なお、裁判所に訴えを起こす前に、まず「調停」という話し合いの場を設けることが義務付けられています。調停で合意に至らない場合のみ、裁判手続きに移行できます。

父親が子どもを認知せずに亡くなった場合でも、まだ希望は残されています。

子ども自身や内縁の妻には、父親の死後3年以内に認知を求める裁判を起こす権利があります。この裁判で認知が認められれば、子どもは相続権を得られる可能性があります。

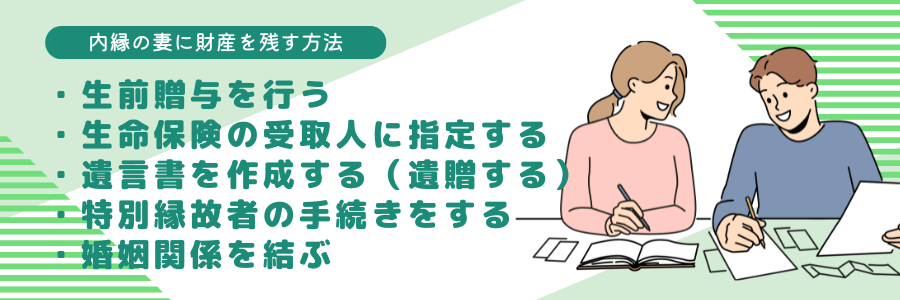

生前贈与とは、被相続人が生存中に財産を贈与することを指します。生前贈与は、相続権のない内縁の妻に財産を残す効果的な方法の一つです。贈与は贈与者(被相続人)と受贈者(内縁の妻または夫)の合意があれば成立しますが、贈与された財産には贈与税が課されます。

贈与税には基礎控除があり、年間110万円までは非課税です。この金額を超えると、贈与税の申告と納税が必要となります。例えば、毎年110万円ずつ10年間贈与する場合、税金を支払うことなく合計1,100万円を渡すことができます。

ただし、最初から1,100万円の贈与を約束して10年間に分けて渡す場合は課税対象となります。これを避けるには、毎年贈与契約書を作成したり、受贈者の口座に振り込んだりするなどの対策が必要です。

特定贈与財産は、配偶者控除を適用することで相続税の課税対象から除外される財産を指します。一定の条件を満たせば、居住用不動産やその取得資金を配偶者に贈与する際に、最大2,000万円まで相続税や贈与税が課されないというメリットがあります。

特定贈与財産の適用要件は以下の通りです。

ただし、これは法律上の配偶者間でのみ適用されるため、内縁の妻は利用できません。

遺留分とは、一定の法定相続人に対して法律で保障されている最低限の相続分のことです。贈与額が遺留分を超える場合、内縁の妻は法定相続人から「遺留分侵害額請求」を受ける可能性があります。

生命保険の受取人に内縁の妻を指定することも、財産を残す効果的な方法の一つです。この場合、保険金は受取人固有の財産として扱われるため、原則として相続人と分け合う必要はなく、遺留分の計算対象外となります。

一般的に、保険会社が内縁の妻を受取人として認める条件は以下の通りです。

ただし、これらの要件は保険会社によって異なるため、事前に詳細を確認することが重要です。

内縁の妻が生命保険金を受け取る場合、法定相続人に適用される非課税枠の恩恵(「500万円×法定相続人の数」の金額まで相続税がかからない)を受けることはできません。これは、内縁の妻が法律上の相続人ではないためです。

さらに、相続税申告が必要な場合(=相続財産の総額が基礎控除額を超える場合。なお、基礎控除額は「3,000万円+600万円×法定相続人の数」で計算されます)、内縁の妻が受け取る保険金は全額が相続税の課税対象となります。

「遺贈」は、遺言を通じて財産を他者に譲渡する法的手段です。この方法により、法定相続人以外の第三者を相続財産の受取人(受遺者)として指定できます。

受遺者の資格に親族関係か否かは問われないため、内縁の妻も受遺者となる資格があります。遺贈可能な財産には、現金・預金・不動産・株式等、多岐にわたる種類が含まれます。

遺言で「内縁の妻に全財産を遺す」と明記されていても、遺留分を超える場合、生前贈与と同様に法定相続人から「遺留分侵害額請求」を受ける可能性があります。

「公正証書遺言」とは、公証役場で正式に保管される遺言です。被相続人自身が作成する「自筆証書遺言」と異なり、公正証書遺言は公文書として扱われるため、遺言の無効リスクを低減できます。

内縁の妻への財産相続に関する遺言書は法定相続人との紛争を引き起こす可能性が高いため、遺言書作成の際は公正証書遺言の利用をお勧めします。

特別縁故者とは、被相続人と特別な関係にあった人で、法定相続人が存在しない(あるいは相続人全員が相続放棄を行った)場合に遺産を取得できる可能性がある者を指します。

「特別縁故者」と認められる条件としては、以下のようなものが挙げられます。

上記の類型や事案の特殊事情に応じて、提出すべき証拠は多岐にわたります。

具体例としては、被相続人の生活を援助していたことを示す領収書や訪問時の写真、被相続人が生前に作成した遺産譲渡の意思を表すメールや手紙などが挙げられます。

被相続人の最後の住所地を管轄する家庭裁判所で「特別縁故者に対する財産分与の申し立て」を行います。特別縁故者として認められる条件のいずれかに該当する人は申し立てを行うことが可能です。

この申し立てが認められると、特別縁故者として認定され、相続財産の分与を受けられる可能性があります。なお、相続人が一人でもいる場合は、特別縁故者になることはできません。

ここでは詳しく解説しませんが、特別縁故者の申し立てには期限が定められているため、期限が経過しないよう注意してください。

最後の選択肢として、内縁の妻と婚姻届を提出し、法律上の「婚姻関係を結ぶ」方法があります。戸籍上の婚姻関係がない場合、相続において多くの障壁に直面する可能性があります。一方で、法律上の婚姻関係を結べば、相続手続きがより円滑に進む可能性が高まります。

内縁関係を継続してきた背景には様々な理由があると考えられますが、法律上の婚姻関係を結ぶことで、内縁の妻への確実な遺産相続が可能となります。婚姻期間の長短に関わらず、法的に認められた夫婦関係は相続において重要な意味を持ちます。状況が許せば、婚姻関係を結ぶことも一案でしょう。

A:内縁の妻は法律上の配偶者とは異なる扱いを受けるため、相続税の申告において不利な立場に置かれる可能性があります。以下で、主な注意点について解説します。

法律上の配偶者および一親等の血族以外が相続する場合、相続税に2割の加算が適用されます。内縁の妻は法的に他人とみなされるため、この加算対象となります。通常より高額の相続税が課される可能性があるため、注意が必要です。

内縁の妻が相続する際には、法律上の配偶者が受けられる控除を利用することができません。具体的には、以下のような控除が適用されません。

配偶者控除は、法律上の配偶者が相続財産を取得した場合に適用される控除です。戸籍上の配偶者が相続する財産のうち、1億6,000万円または法定相続分相当額のいずれか大きい額までは相続税が課されません。

障害者控除は、相続人が障害者である場合に適用される控除です。相続人が85歳未満の障害者の場合、85歳に達するまでの期間、年間10万円(特別障害者は20万円)が相続税額から控除されます。

ただし、この控除は法定相続人のみが対象となるため、法的に相続人として認められていない内縁の妻はこの控除を受ける資格がありません。

小規模宅地等の特例は、被相続人が居住や事業に使用していた土地を相続する際、一定の条件下で土地の評価額を最大80%まで軽減できる制度です。

この特例は相続人以外の者が遺贈により取得した場合にも適用可能ですが、取得者が被相続人の親族であることが条件です。そのため、法的に親族とみなされない内縁の妻には適用されません。

A:法律で定められた配偶者居住権は、正式に婚姻届を提出した配偶者にのみ適用される権利です。そのため、内縁関係(事実婚)にある配偶者には、配偶者居住権は認められません。

また、配偶者短期居住権という、残された配偶者が一定期間無償で居住できる権利についても、同様に法律上の配偶者のみに適用されます。そのため、生前贈与や遺言書作成等の対策が必要です。

ただし、内縁の妻の居住権については、一定の法的保護が認められる傾向にあります。長年の共同生活の実態を考慮し、相続人による不当な退去要求を権利の濫用と裁判所が判断するケースも見られます。

内縁の妻は、特定の要件を満たせば遺族年金の受給資格を得られます。

遺族年金とは、国民年金または厚生年金保険の加入者(または過去の加入者)が死亡した際、その収入に依存していた遺族に支給される年金制度です。

厚生年金保険法第3条第2項には、遺族年金に関して次のような規定があります。

(用語の定義)

「この法律において、「配偶者」、「夫」及び「妻」には、婚姻の届出をしていないが、事実上婚姻関係と同様の事情にある者を含むものとする。」

出典:e-GOV「厚生年金保険法第3条第2項」

このように、内縁の妻も次の二つの条件を満たす場合、「生計を維持されていた遺族」として遺族年金の受給資格を得られます。

ただし、上記の条件が完全に満たされない場合、遺族年金の受給資格が認められないことがあります。例えば、事実婚関係の存在は双方が認識していても、「生計維持関係」の立証が困難なケースがこれに該当します。

遺族基礎年金の受給資格は、被相続人との間に18歳未満の子どもがいる場合に限られます。

子どもは、被相続人との間に法的な親子関係が確立されている必要があります。内縁関係にある妻の子どもの場合、被相続人による認知か養子縁組の手続きが完了している場合のみ、受給資格が認められます。

内縁の妻は、子どもの有無にかかわらず遺族厚生年金の受給資格を有します。ただし、子どもがいない30歳未満の妻の場合、その給付期間は5年間に制限されます。また、被相続人に法律上の配偶者が存在する場合、原則として法律婚が優先されます。

そのため、内縁関係にある妻が「遺族基礎年金」または「遺族厚生年金」を受給できる可能性は、極めて低いと考えられます。

内縁の妻には相続権がないため、生前に「遺言書の作成」や「生前贈与」などの対策を講じる必要があります。ただし、法定相続人から遺留分侵害額請求がなされる可能性があることに注意しましょう。

子どもがいる場合、夫が子どもを認知すれば、その子どもは法定相続人となります。生前認知が難しい場合でも、遺言による認知を通じて子供に財産を残すことができます。

最も確実な方法は、法律上の婚姻関係を結ぶことです。内縁関係を継続してきた背景には様々な要因があると考えられますが、状況が許せば法律婚の検討も一案でしょう。

内縁の配偶者を含む相続問題は、不正確な知識で対応すると大きなトラブルに繋がりかねません。こうしたトラブルを回避するためにも、税理士・弁護士・司法書士などの専門家に相談することをお勧めします。

東京都在住。IT企業にて広報・マーケティング業務を7年間経験した後、Webデザインおよびプログラミング業務を経て、ライターとして独立。金融・IT・採用・ビジネス領域を中心に、SEO記事やインタビュー記事を執筆している。X:@Yamanami_Nami

監査法人トーマツ、独立系コンサルティング会社で業務の経験を積み、2013年に相続税専門税理士として独立。相続において大切なことを伝えるべく「笑って、学んで、健康に」をモットーに、社会人落語家「参遊亭英遊」としても活躍。高座に上がる回数は年間80回超。著書に『知識ゼロでもわかるように 相続についてざっくり教えてください』(総合法令出版)がある。 HP:埼玉・大宮あんしん相続税相談室