相続専門コラム

遺産を受け取ると、受け取った人すべてに相続税がかかるわけではありません。

国税庁の調査によると、亡くなった被相続人の数に対して相続税が課税されるのは毎年8~9%程度。令和3年(2021年)度の課税割合は9.3%です。被相続人100人のうち、実際に相続税が課税されるのは8~9件程度ということです。

相続税がゼロ円だと、相続税申告も不要なのでしょうか?

実は、場合によっては相続税がかからなくても相続税申告が必要になるため注意が必要です。今回は、相続税はかからないものの申告が義務であり必要なケースと不要なケース、任意のケースをそれぞれ解説します。

目次

無料で使える 相続税申告書作成ソフト『AI相続』 なら、フォームに沿って入力するだけで簡単に申告書が完成!

複雑な計算もAI相続におまかせ。

さらに、土地評価など節税につながる部分だけを税理士に依頼することも可能です。

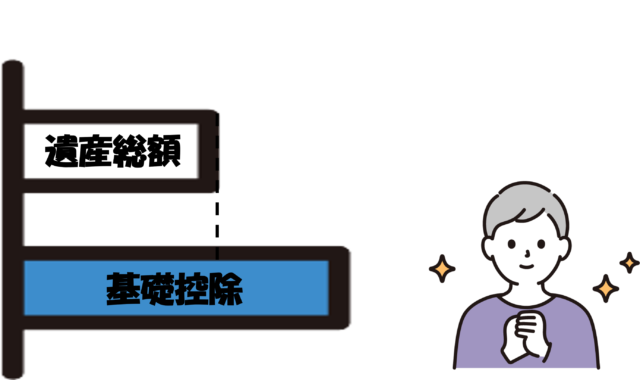

相続税は受け取った遺産全額にかかるわけではなく、遺産全額からさまざまな控除を差し引いた金額に対して課税されます。たとえ遺産が1億円あっても、場合によっては相続税がかからずゼロ円になるケースは少なくありません。さまざまな控除のうち誰にでも適用されるのが、相続税の非課税枠である「基礎控除」です。

<相続税の非課税枠「基礎控除」とは>

たとえば法定相続人が3人の場合、基礎控除額は3,000万円+(600万円×3)=4,800万円です。相続財産が基礎控除額の4,800万円以下であれば、相続税は課税されず、相続税の申告も必要ありません。

ただし、基礎控除以外の特例や税額控除を適用して相続税がゼロ円になる場合は、相続税申告が必要になる可能性があるため要注意です。基礎控除以外の控除や特例を適用する人は、どのようなケースだと申告が必要になるのか、次項で詳しく見ていきましょう。

以下の特例や税額控除を適用したうえで相続税がゼロ円になる人は、相続税がかからなくても相続税申告が必要です。

配偶者が被相続人の財産を相続する際に適用できる税額控除です。配偶者が被相続人から受け取った財産が以下のいずれか多い金額までであれば、相続税はかかりません。

たとえば基礎控除額が4,800万円で、配偶者の相続財産が1億円だとします。この場合、相続財産は基礎控除額を超えていますが、配偶者の税額軽減を適用すれば配偶者に相続税はかかりません。

ただし、配偶者の税額軽減を適用するには、相続税の申告期限(相続の開始があったことを知った日の翌日から10か月以内)までに税額軽減の明細を記載して申告することが義務づけられています。本控除を適用する場合は、必ず10か月以内に申告をすませてください。

被相続人が住んでいた実家の土地などを相続や遺贈で取得した場合、一定の条件を満たした宅地であれば評価額を最大で80%減額できる特例です。減額割合が大きいため、本特例の適用によって相続税がゼロになる人は少なくありません。ただし、本特例の適用にも相続税申告が必要です。

小規模宅地等の特例の適用を受けるには、相続税の申告期限までに所定の必要な書類を添付したうえで相続税申告をしなければなりません。適用できるか否かで相続税額が大きく変わるため、前もって適用条件を確認したうえで、必要書類等を用意して申告手続きを進めてください。

相続や遺贈で取得した相続財産の一部を公益法人等に寄付すると、一定の要件を満たせば寄附をした財産や支払った金銭について相続税が非課税になる控除です。相続税の寄付金控除とも言います。大きな節税効果がある控除ですが、控除を受けるためには相続税の申告期限までに寄付をした財産の明細書など、所定の必要書類を添付して相続税申告をしなければなりません。

また寄付金控除を受けるためには、相続財産をそのままの形で贈与する必要があります。不動産や有価証券などの財産を現金化したうえで寄付をしても、特例の適用外になるため気をつけてください。

その他、適用するためには申告期限までに相続税申告をしなければならない特例は以下のとおりです。

・農業相続人が農地等を相続した場合の納税猶予の特例

被相続人が農業を行っていた場合は、所定の要件を満たせば相続税申告の際に納税猶予の特例を受けられます。

・特定計画山林についての相続税の課税価格の計算の特例

要件を満たす特定計画山林を取得し、相続税申告期限までにその山林を有している場合、相続税計算時の特例を受けられます。

・非上場株式についての相続税の納税猶予の特例(法人版事業承継税制)

認定を受けた非上場会社の株式等を贈与や相続によって取得した場合、一定の要件を満たせば贈与税・相続税について納税が猶予・免除される特例です。

・個人の事業用資産についての相続税の納税猶予及び免除の特例(個人版事業承継税制)

被相続人が行っていた事業に係る特例事業用資産等を贈与や相続によって取得した後継者は、その事業用資産に係る相続税の納税が猶予され、さらに後継者が死亡した場合には、次の後継者分の納税の全部または一部が免除される特例です。

・医療法人の持分についての相続税の税額控除の特例

相続や遺贈により医療法人の持分を取得し、かつその持分を全部または一部を相続税申告期限までに放棄した場合、所定の要件を満たせば放棄相当の相続税額を控除する特例です。

なお、申告期限内に遺産分割がまとまらず、相続分が確定しない場合には「申告期限後3年以内の分割見込書」を提出しましょう。この書類を提出しておけば、協議がまとまり配偶者の相続分が確定した際、改めて特例の適用を受けることができます。分割見込書を提出できるのは以下3つです。

<分割見込書を提出できる特例>

詳細は国税庁または最寄りの税務署にお尋ねください。

相続税がゼロ円であれば、相続税申告も不要になるケースは以下の6つです。

先述のとおり、遺産総額が相続税の基礎控除以下であれば相続税の申告は不要です。 ただし、基礎控除だけではなく配偶者の税額軽減や小規模宅地等の特例を適用する人は申告が必要になります。基礎控除と併用する税額控除や特例がある場合は、適用要件に「申告すること」がないかをよくご確認ください。

相続財産を取得した相続人が85歳未満の障害者であれば、相続税額から一定の金額を差し引ける税額控除です。85歳に達するまでの年数1年につき10万円(特別障害者は20万円)を差し引けます。なお、財産を取得した時点で日本国内に住所があり、法定相続人でなければならないという要件がありますが、相続税がゼロ円の場合、申告は不要です。

たとえば相続財産が基礎控除額を超えているものの、障害者の税額控除を適用した結果、相続税額がゼロになる場合でも、相続税申告は不要です。

相続財産を取得した相続人が18歳以下(令和4年3月31日以前の相続については20歳以下)の未成年である場合、所定の要件を満たすと相続税額から一定の金額を差し引ける税額控除です。対象の未成年者が満18歳になるまでの年数1年につき、10万円で計算した額を差し引けます。

障害者の税額控除と同様、基礎控除額を超えていても本控除の適用によって相続税がゼロ円になる場合は、申告は不要です。

10年に以内に続けて相続が発生した場合、相続税額から一定の金額を差し引くことで相続税の負担を抑える税額控除です。今回の相続開始前10年以内に被相続人が相続や遺贈で財産を取得し、相続税を課されていた場合、前回の相続税額の一定額を今回相続人となる人の相続税額から差し引けます。

たとえば祖父の財産相続により10年以内に相続税を支払っていた父親が亡くなった場合、被相続人となる父親が納めていた相続税額のうち一部が今回の相続税額から差し引かれます。相次相続控除についても申告の義務はないため、相続税がかからなければ申告は不要です。

取得した財産に国外で課せられた税金がある場合、所定の要件を満たせば、国外の相続税に相当する金額を相続税額から差し引ける税額控除です。日本国外で財産を取得していること、取得した国で日本の相続税に相当する税金が課されていることが適用要件となります。適用の結果相続税がかからない場合、申告は不要です。

生前贈与で支払う贈与税と相続税の二重支払いを防ぐための税額控除です。対象となる贈与は以下の2つです。

・暦年課税による贈与税支払い:被相続人の死亡から3年以内(2027年1月から段階的に7年に延長)に生前贈与を受けている場合、その生前贈与財産は相続財産に足し戻して相続税が計算される。ここで贈与税と相続税の二重課税を防ぐため、生前に納めていた贈与税がある場合は相続税額から差し引くことができる

・相続時精算課税制度による贈与税支払い:相続時精算課税を利用して生前贈与を行うと、相続発生時には年間110万円の基礎控除を除く生前贈与財産を相続財産に足し戻して相続税が計算される。ここで二重課税を防ぐため、生前に納めていた贈与税がある場合には相続税額から差し引くことができる

贈与税額控除は暦年課税か相続時精算課税かで取扱いが異なります。計算方法など不安な方は税務署や税理士にご相談ください。

相続税の申告に関しては、任意となるケースもあります。

たとえば相続時精算課税制度を適用していて、すでに納めた贈与税がある場合です。この場合、相続発生時に相続財産が基礎控除額以下であれば、相続税の申告は必要ありません。

ただし、相続財産の額によっては納めた贈与税額の一部または全部を還付してもらえる可能性があります。贈与税の還付を希望する場合は、相続税申告が必要です。還付を希望する人は、相続開始日の翌日から起算して5年を経過する日までに相続税を申告する必要があります。

相続税の申告が必要か、そうでないかを判断する際に重要なのは「相続財産が基礎控除額以内かどうか」です。基礎控除額以下であれば相続税はかからず、相続税申告も必要ありません。

ただし、基礎控除額の計算が間違っていると元も子もありません。「本当は申告が必要なのに基礎控除額以内だと思い、申告をしていなかった」という事態を避けるため、基礎控除額の計算で気をつけたいポイントを解説します。

相続税の計算は以下の流れで行います。

1.すべての相続財産の評価額(課税価格)を計算する 2.各相続人にかかる課税価格を計算する 3.上記2で計算した課税価格を全員分合計したうえで、そこから基礎控除額(3,000万円+600万円×法定相続人の数)を差し引く 4.相続税額を計算【ここで相続税額がゼロ円であれば申告は不要】 5.算出した確認の相続税から各種特例による控除を差し引く【ここで相続税額がゼロ円になる場合、申告が必要かどうかは適用する特例等によって変わる】

上記の3で基礎控除額以下であれば申告は不要ですが、5の段階で相続税額がゼロになる場合、適用する特例によっては申告手続きが必要です。

相続税の計算で使える特例や税額控除が複数ある場合は、申告不要なものを選べば申告手続きを避けられます。

たとえば障害者控除と未成年者控除、小規模宅地等の特例をすべて適用できる場合、利用したいのは申告手続き不要の障害者控除と未成年者控除です。これら2つの適用によって相続額がゼロになるのであれば、小規模宅地等の特例を適用する必要はありません。

基礎控除額の金額を左右するのは法定相続人の数です。法定相続人が1人であれば基礎控除額は3,600万円ですが、もしも4人いれば基礎控除額は5,400万円。人数が違えば非課税枠がこれだけ増えるため、法定相続人の数に間違いがないか確認しておきましょう。民法では法定相続人になれる人の範囲を以下のとおり定めています。

| 亡くなった人(被相続人)との関係 | 相続の優先順位 |

| 配偶者 | 必ず法定相続人となる |

| 子ども (あるいは代襲相続人) | 第1順位 |

| 親などの直系尊属 | 第2順位 |

| 兄弟姉妹 (あるいは代襲相続人) | 第3順位 |

この場合、「子ども」には養子の子や離婚した元配偶者との間にできた実子などが含まれる点に留意しましょう。正確な人数は戸籍謄本等で確認しておくことをおすすめします。

相続財産に見落としがあると、相続税の計算が変わります。忘れているタンス預金や電子マネー、キャッシュレス決済アプリの残高、仮想通貨、海外口座の預金などはありませんか?財産の見落としによって申告漏れがあれば追徴課税が発生する恐れがあります。相続財産の見落としがないよう、財産の棚卸しは念入りに行ってください。

相続や遺贈で財産を取得した人が、相続開始の3年以内に被相続人から所定の贈与財産を受け取っている場合、その贈与財産は相続財産に足し戻して相続税を計算します。これを暦年課税といい、2027年1月1日以後は、相続開始の「3年以内」から段階的に「7年以内」に改正されます。

生前に受け取っている財産があれば相続税の計算が変わってくるため、注意してください。なお、生前贈与加算で相続財産に含めた分の贈与税を支払っている場合は、先述した贈与税額控除を受けられます。

生前贈与についてはこちらのコラムで詳しく説明しています。

生前贈与で節税2024ver「結局どっちがお得?相続時精算課税 vs 暦年贈与」

まとまった金額を相続や遺贈で取得しても、相続税が基礎控除額以下であれば相続税はかからず、相続税の申告も必要ありません。しかし「取得した財産が基礎控除額を超えていて、他の税額控除や特例によって相続税がゼロになる」場合は要注意です。配偶者の税額軽減や小規模宅地等の特例など、適用する特例によっては相続税がかからなくても申告手続きが必要です。

おすすめ記事

【AI相続】登録から申告書完成までの使い方ガイド

元国税専門官よりAI相続へのメッセージ

マンガでわかるAI相続をみなと相続が運営する理由

服部ゆい

京都市在住。金融代理店にて10年勤務したのち、2018年よりフリーライターとして独立。

金融・不動産・ビジネス領域の取材・執筆を中心に活動中。

監査法人トーマツ、独立系コンサルティング会社で業務の経験を積み、2013年に相続税専門税理士として独立。相続において大切なことを伝えるべく「笑って、学んで、健康に」をモットーに、社会人落語家「参遊亭英遊」としても活躍。高座に上がる回数は年間80回超。著書に『知識ゼロでもわかるように 相続についてざっくり教えてください』(総合法令出版)がある。 HP:埼玉・大宮あんしん相続税相談室