相続専門コラム

亡くなった方が外貨預金を保有していた場合、外貨預金は円に換算してから相続税申告をする必要があります。この場合の相続税評価額はどのように計算して申告すればよいでしょうか。

今回は外貨預金の円換算の方法と、相続税申告の方法について詳しく説明します。

無料で使える 相続税申告書作成ソフト『AI相続』 なら、フォームに沿って入力するだけで簡単に申告書が完成!

複雑な計算もAI相続におまかせ。

さらに、土地評価など節税につながる部分だけを税理士に依頼することも可能です。

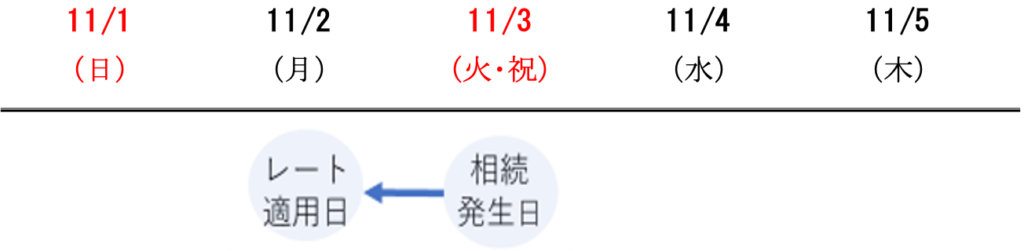

外貨建て資産の評価は、被相続人が亡くなった日が基準となります。

ただし、相続発生日が祝祭日などで取引レートが公表されていない場合には、相続発生日の「前」の相場の中で相続発生日に最も近い日が基準日になります。

評価基準日が決まったら、該当日の為替レートの確認レートをします。

しかし、為替レートは一日中変動しているものです。では、どのように為替レートを決めればよいでしょうか。

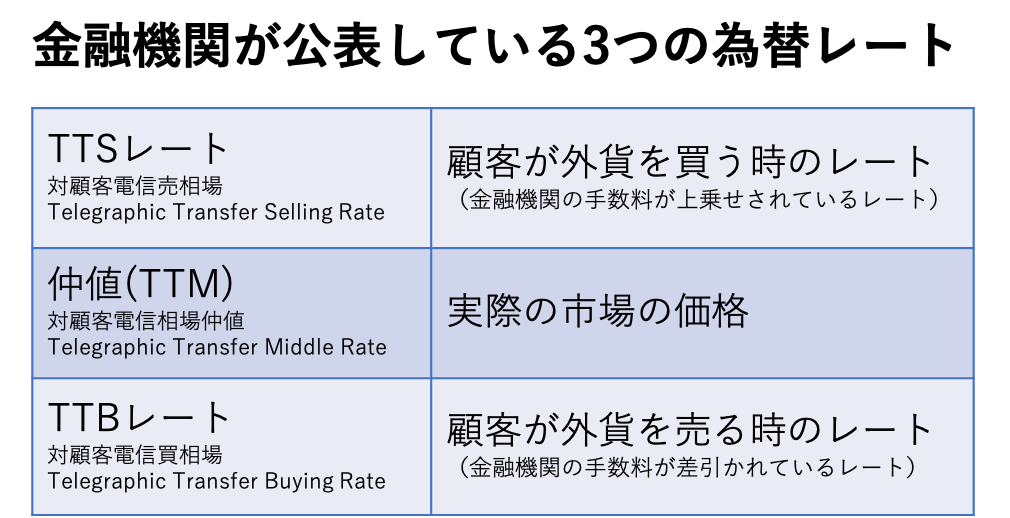

銀行等の金融機関はTTM、TTB、TTSと呼ばれる3つの為替レートを毎日公表しています。

TTMは、取引の基準となる為替レートであり、仲値と呼ばれています。ほとんどの銀行では、平日朝9時55分の為替レートを参考に独自に決定した仲値を10時に公表しています。

そして、TTBは顧客が外貨を売る時の為替レートであり、仲値から銀行の手数料を差し引いて算出されています。TTSは顧客が外貨を買う時の為替レートであり、仲値から銀行の手数料を上乗せされて算出されています。

もちろん、仲値の決定後も為替相場は常に変動しているのですが、金融機関の日常業務において常にリアルタイムで為替を取扱うことは業務が煩雑になってしまうため、基本的に10時に公表するこの為替レートを一日中固定する金融機関が多いです。

ただし、日中の為替レートに1円以上の非常に大きな変動が生じた場合は、それまでの仲値は「公表停止」となり、改めて仲値が定められる場合があります。

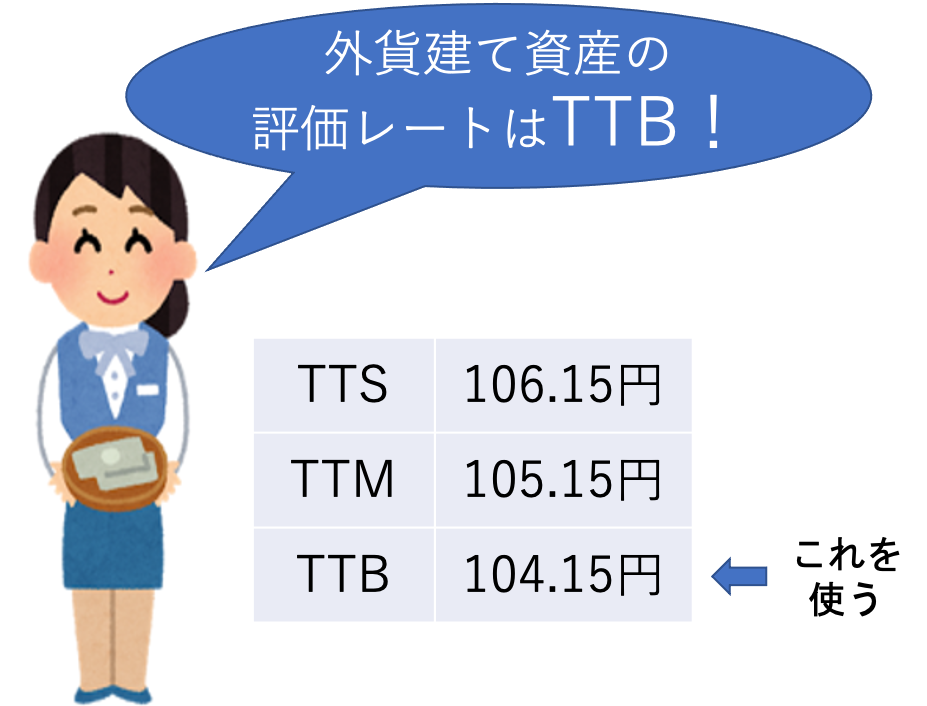

TTM、TTB、TTSと三種類が公表されている為替レートですが、相続税申告において外貨建て資産を評価する時に使うのはTTBとなります。なぜなら、外貨建て資産の相続税評価は、「その外貨資産を邦貨にしたらいくらになるか?」というのが基準となるためです。

TTBはTelegraphic Transfer Buyingの略であり対顧客電信買相場といいます。「買い(Buying)」という言葉が入っていますが、これは金融機関視点の言葉であり、前述のとおりTTBが、顧客が外貨を売る時の為替レートとなります。

例えば相続発生日における基準日においてTTM(仲値)が1ドル105.15円で、為替手数料が1円だとすると、TTBはTTMから為替手数料を引かれて1円安い104.15円となります。

参照すべき評価日と為替レートがわかったら、次に金融機関で公表するデータを確認することになりますが、さて、どこの金融機関の為替レートを見ればよいでしょうか。

相続税評価で使う為替レートは、被相続人ではなく、相続人が取引する金融機関の公表する為替レートとなります。

このことは、相続財産の評価についてのルールを定めている国税庁の通達でも「納税者の取引金融機関が公表する課税時期における最終の対顧客直物電信買相場(TTB)」と明記されています。(財産基本評価通達4-3より抜粋)

相続人が複数いて、取引金融機関が違う場合はそれぞれ違うレートで計算してもかまいません。また、被相続人が取引していた金融機関についても、名義変更のため相続人が口座開設することが予想されるため、そのレートを使用しても問題ありません。

尚、また、外貨建て資産を金融機関に預けずに手元で保管している場合や、取引金融機関が過去の為替レートを発表していない場合は、任意の金融機関の為替レートを使用しても問題ありません。

過去の適用為替レートを正確に知るには、金融機関で残高証明書を取得する際にTTBを記載してもらうことが出来れば一番確実です。もし残高証明に記載が出来ない場合でも、問い合わせれば答えてくれます。また、多くの金融機関ではホームページ上でヒストリカルデータやチャートなどの過去の為替データを記載していますのでそちらでも確認することも可能です。

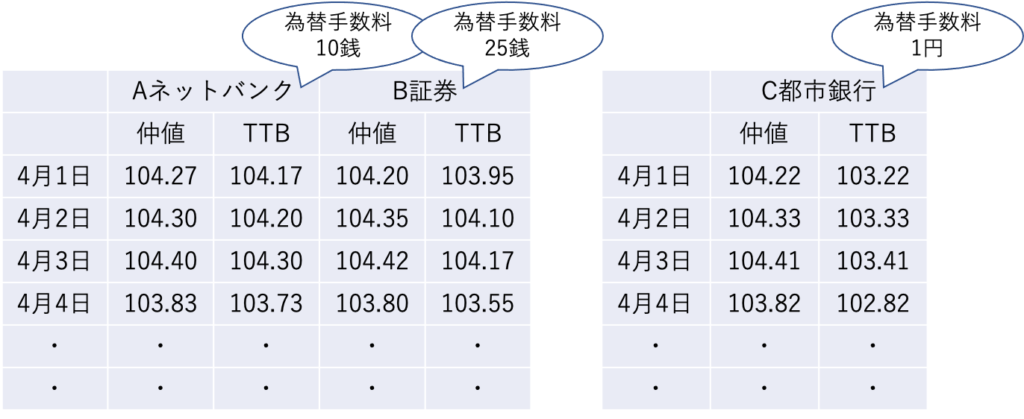

尚、取引金融機関においてネット経由などの優遇為替レートがあり、複数の為替レートが存在する場合においては基本的な為替手数料(銀行の場合は1円が多い)で計算されたTTBを優先します。

為替の基準レートや手数料は金融機関ごとに異なります。通常、一般銀行の手数料は低く、証券会社やネットバンクの手数料は低くなっています。

相続財産の評価においては、為替手数料を多くとられたTTBを使った方が相続財産を少なく見せることができるので、相続税額を低く抑える点においては相続人に有利です。

例えば上記の表のように、被相続人がAネットバンクとB証券に1万ドルずつの米ドルを保有して4月3日に亡くなった場合において、それぞれの金融機関で相続発生日の残高証明を取得すると、「(Aネットバンク)1万ドル 1,043,000円」、「(B証券)1万ドル 1,041,700円」と2万ドル合計2,084,700円となる残高証明が出てくるでしょう。

しかし、相続人の取引金融機関に通常1円の為替手数料を取る都市銀行がある場合には、そのTTB(103.41円)で評価することができますので、上記の2万ドルの評価額を2,068,200円と安く計上することが可能です。

尚、このような財産評価をする場合は、評価の根拠となる相続人の取引金融機関の為替レートを表す資料を相続税申告に添付した方が良いでしょう。

さて、最後に相続税申告書の記入方法についてご説明します。

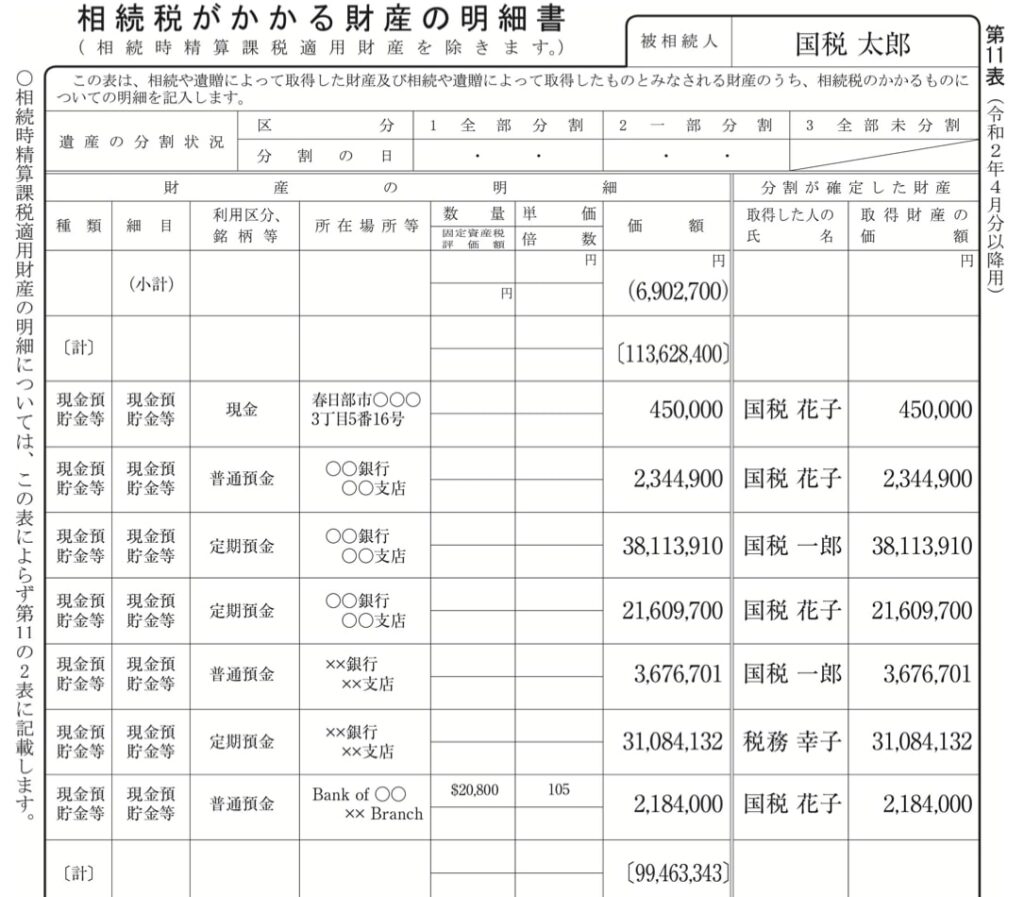

外貨建て資産は、相続税申告の第11表に記入します。下の画像は、国税庁の相続税申告書の手引きにおける記入例です。

一番下の行に外貨預金が記載されています。

この記入例の通り、「種類」と「細目」のマスには「現金預貯金等」、「利用区分、銘柄等」のマスに「普通預金」と記入し、「所在場所」には金融機関名と支店名を記入します。そして、「数量」のマスと「単価」のマスに、外貨の保有残高と為替レートを記入し、「価額」のマスに外貨の保有残高と為替レートをかけあわせた円換算額の金額を記入すればOKです。

外貨建て資産の相続税申告もAI相続を使えば、無料で簡単にできます!

ログイン後、以下の画面のようなフォームに沿って順に入力するだけで評価額が自動計算され、相続税申告書第11表の適切な場所に記載が行われ、相続財産の集計と相続税額の自動計算が行われます。

AI相続のユーザーは、相続税申告後についても、相続に関するお悩み事をサポートする専門家によるアフターフォローサービスが利用可能です。

いかがでしたか?

今回は外貨預金をはじめとする外貨建て資産の相続税評価方法についてご説明しました。

外貨建て資産の相続税評価は相続発生日(相続発生日が休日の場合はその前で一番近い平日)のTTBを使って円換算してから申告します。TTBは相続人の取引金融機関が公表しているものを使いますが、被相続人の金融機関のものを使用してもかまいません。

外貨預金の相続税申告は決して難しいものではありませんので、被相続人の方の財産をしっかりと確認したうえで正しく申告してください。

みなと相続コンシェルは誠実な相続サービスのためにAI相続を運営しています。相続に関して何かお困りの際は、相続に詳しい税理士やファイナンシャルプランナーがご家族をサポートいたします。是非、お気軽にご相談ください。

おすすめ記事

【AI相続】登録から申告書完成までの使い方ガイド

元国税専門官よりAI相続へのメッセージ

マンガでわかるAI相続をみなと相続が運営する理由

監査法人トーマツ、独立系コンサルティング会社で業務の経験を積み、2013年に相続税専門税理士として独立。相続において大切なことを伝えるべく「笑って、学んで、健康に」をモットーに、社会人落語家「参遊亭英遊」としても活躍。高座に上がる回数は年間80回超。著書に『知識ゼロでもわかるように 相続についてざっくり教えてください』(総合法令出版)がある。 HP:埼玉・大宮あんしん相続税相談室