相続専門コラム

「株式を複数所有していた夫が亡くなった後、配当金等のお知らせや支払通知書が届いた」

このように、故人名義の株で配当金を受け取る権利を「配当期待権」または「未収配当金」などと呼びます。これらは相続の対象になるため、相続税申告が必要です。ですが、配当金の取得タイミングによっては相続税の対象にならない可能性も。

当記事では、故人名義の株で発生した配当金と税法上の取り扱いについて詳しく解説します。

目次

無料で使える 相続税申告書作成ソフト『AI相続』 なら、フォームに沿って入力するだけで簡単に申告書が完成!

複雑な計算もAI相続におまかせ。

さらに、土地評価など節税につながる部分だけを税理士に依頼することも可能です。

故人名義の上場株式で、相続発生(死亡日)時点で配当金の権利が確定していたものは相続財産として相続税の対象になります。ただし、死亡日以降に権利が確定した配当金は相続人の配当所得となるため、相続税ではなく所得税・住民税の対象になります。

どちらにしても、故人名義の株で発生する配当金は課税対象です。配当金のお知らせや支払通知書が届いたら速やかに内容を確認し、必要に応じて税金の申告を行いましょう。

故人名義の株は遺産分割協議の対象です。そのため、株と配当金を受け取る人は遺産分割協議によって決まります。遺産分割協議が終わるまでは法定相続分に基づく共有財産となり、実際に受け取る際は相続人の1人が代表して受け取るのが一般的です。

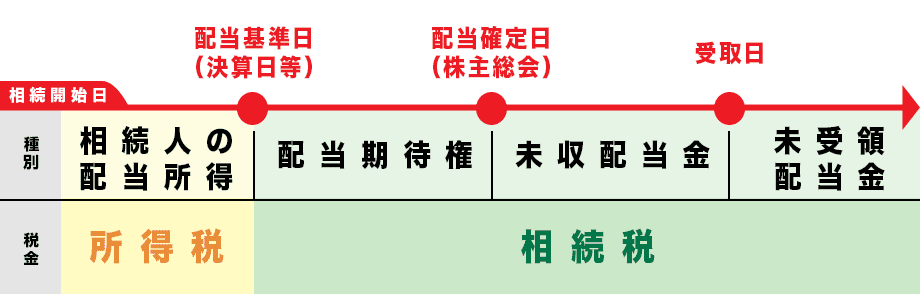

実際は故人名義の株で発生する配当金は、被相続人の死亡日によって呼び方や扱いが変わります。

被相続人が配当基準日までに亡くなった場合、配当金は相続人の配当所得となり、所得税の対象です。つまり相続税の対象ではありません。なので、受け取った翌年の3月15日までに、相続人自身の配当所得として確定申告を行ってください。

それ以外の「配当期待権」「未収配当金」「未受領配当金」は死亡時点で配当金の権利が確定しているため、相続財産として相続税の対象になります。それぞれ呼び方が違うだけで相続時の扱いは同じです。呼び方の違いを細かく気にする必要はありません。

まずは配当基準日を特定し、発生した配当金が相続人の配当所得になるのか、それとも相続財産になるのかを確認してください。

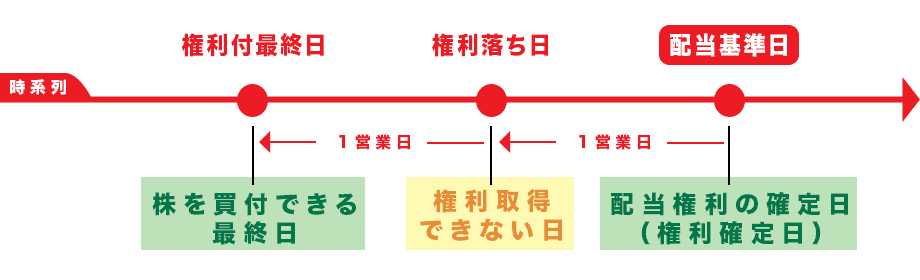

配当金の権利が確定する基準日のことです。

ただ、国内の上場株式は買付から受け渡しまでに時間がかかるため、配当基準日に株を買えば権利が決まるわけではありません。通常は、株式買付日の3営業日目に受け渡しされます。

例:買付日+2営業日=受渡日(3営業日目)

そのため、配当金の権利を得るためには、「配当基準日(権利確定日)」の2営業日前である「権利付最終日」には株を買っておく必要があります。

配当金の権利を得るためには、配当基準日の2営業日前となる権利付最終日の大引け時点で株を保有している必要があります。

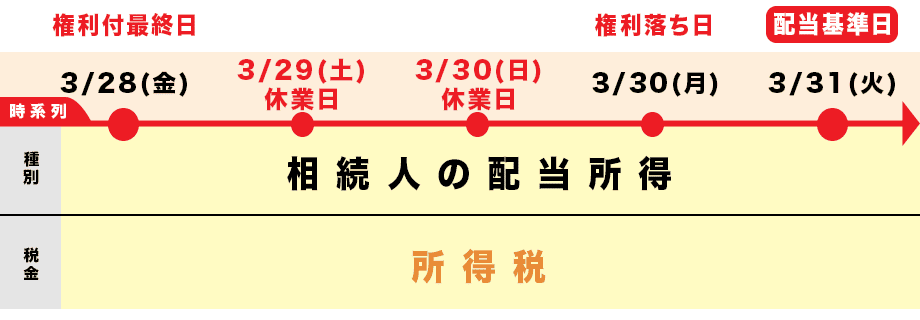

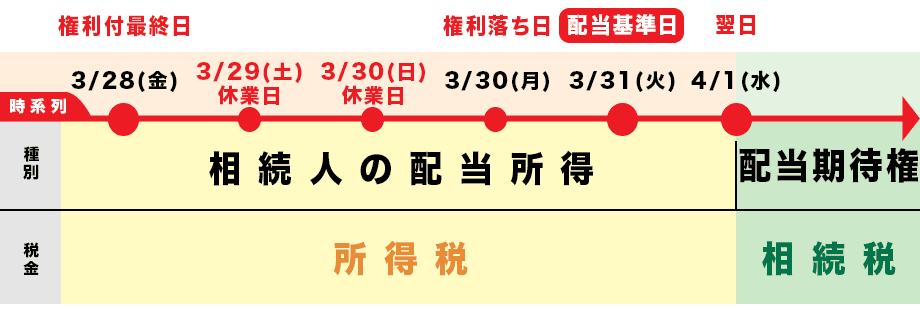

なお、土日祝日は取引所が休業となります。以下のように、間に土日祝日が入ると権利付最終日が変わる点に留意しておきましょう。

●例:配当基準日が3月31日末日で、その日が火曜日の場合

故人名義の株で配当金が相続財産として扱われるのは配当基準日の翌日からです。そのため、被相続人が権利付最終日~配当基準日当日に亡くなった場合、配当金は相続財産ではなく、相続人の配当所得として扱われます。

●例:配当基準日以前の死亡は配当所得になる

なお、権利落ち日から配当基準日までの間は株価が下がりやすいため、この日の終値を採用すると相続税評価に影響が出てしまいます。そのため、権利落ち日から配当基準日までの間に亡くなった場合は、相続税評価の方法が少し変わります。

通常、配当基準日(権利確定日)は決算期の末日で、3月31日や9月30日となっている会社が多くなっています。「保有株式の会社名+決算短信」で検索すると、その会社のIRページで配当基準日や予定配当金額等を確認できます。

上場株式を複数持っている人が亡くなった場合は、保有株式の配当基準日等を調べ、これから発生する配当金がないかどうかを確認しましょう。

配当金の金額が決まる日です。通常は株主総会または取締役会の決議によって確定するため、株主総会や取締役会の開催日が配当確定日となります。

被相続人の死亡日が配当基準日の翌日から配当確定日までであれば配当期待権となり、死亡日が配当確定日の翌日から配当金支払日までの間であれば未収配当金となります。ただ、「配当期待権」と「未収配当金」は呼び方が違うだけで、相続税法上としての扱いは同じです。

したがって、相続において配当確定日がいつか?を細かく気にする必要はありません。

配当金の支払いが始まる日(入金日)で、配当支払開始予定日とも呼びます。銀行口座や証券口座で配当金を受け取っている場合は、配当支払開始予定日に振り込まれているはずです。

配当支払開始予定日以降に被相続人が亡くなり、「口座を確認したところ振り込まれた形跡がなかった」場合は、配当金の受取を領収書方式にしているのかもしれません。領収書方式は配当金を所定の銀行の窓口で受け取る方法で、たとえ未受領でも相続財産として相続税の対象になるため要注意です。

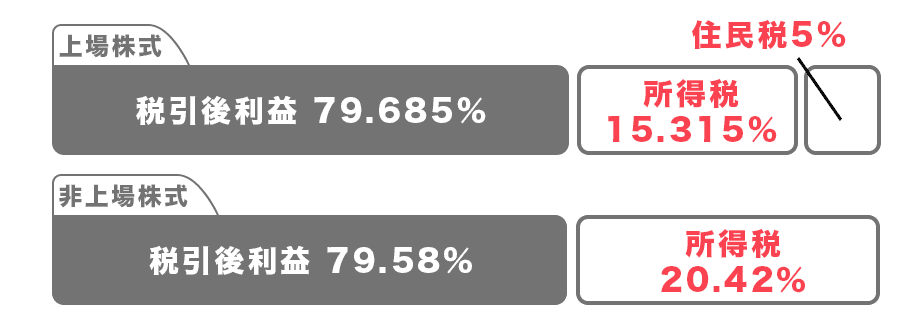

配当期待権と未収配当金の相続税評価方法は同じです。以下で計算した実際の手取り金額を評価対象とします。

計算式:予定配当金額-源泉徴収税率

該当銘柄の決算短信を確認すれば、1株あたりの配当金を調べられます。また、株主名簿管理人(信託銀行など)から届く「配当金計算書」や、配当金受取口座の入出金明細等でも確認できます。

配当期待権・未収配当金の源泉徴収税率は上場株式と非上場株式で異なります。

ここでは、配当期待権や未収配当金の注意点を解説します。

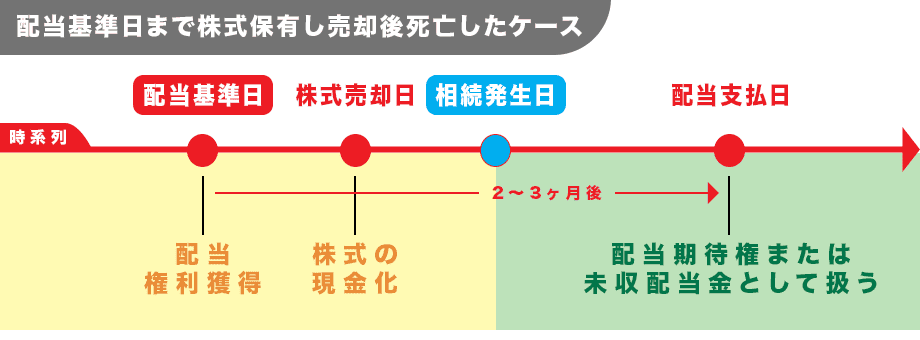

相続発生日(株主の死亡日)時点で保有していない株式、つまり売却済みだった株式でも、後から配当金が発生することはあります。通常、配当基準日と実際の支払日には2~3か月程度のズレがあるからです。

たとえば、3月末が配当基準日となる株を保有していた株主が、4月中旬に該当の株式を売却。4月下旬に株主が亡くなった後5月末に配当金が支払われる、というケースです。

この場合、株式は相続発生前に現預金となっているため現金・預貯金扱いとなり、相続発生後の配当金は配当期待権または未収配当金として扱います。

亡くなった人がNISA口座で株式を保有していた場合、非課税の恩恵を受けられるのは口座開設者(被相続人)に限定されます。相続人にはNISAの非課税特例が引き継がれないためご注意ください。

被相続人がNISA口座で保有していた株式で相続発生後に配当期待権が発生したら、他の課税口座で保有していた株式と同様に課税されます。相続税評価は課税口座・NISA口座問わず同じ評価方法で計算します。「NISAだから非課税」と思い込んで申告を忘れることがないよう、気を付けてください。

参考:日本証券業協会「NISA口座における上場株式の配当金等受取方式に関する注意事項」

配当期待権と未収配当金を含めた相続財産が基礎控除額を超えている場合、相続税申告が必要です。

相続税申告の際は相続税申告書第11表を利用します。なお、第11表は令和6年1月以降の相続から新様式になり、以前は1枚の申告書だったものが5枚の表に分割されています。

相続財産が株式(有価証券)と配当期待権・未収配当金の場合、使用する申告書は第11表(合計表)と第11表の付表2、第11表の付表4を使用します。

京都市在住。 金融代理店にて10年勤務したのち、2018年よりフリーライターとして独立。 金融・不動産・ビジネス領域の取材・執筆を中心に活動中。

監査法人トーマツ、独立系コンサルティング会社で業務の経験を積み、2013年に相続税専門税理士として独立。相続において大切なことを伝えるべく「笑って、学んで、健康に」をモットーに、社会人落語家「参遊亭英遊」としても活躍。高座に上がる回数は年間80回超。著書に『知識ゼロでもわかるように 相続についてざっくり教えてください』(総合法令出版)がある。 HP:埼玉・大宮あんしん相続税相談室