相続専門コラム

KSKは国税総合管理の事を指しており、国税庁事務管理センターと国税庁、国税局、税務署を結ぶ大きなネットワークシステムの事です。納税者からの申告内容、納税などを記録して一元的に管理しているものと言えるでしょう。

KSKシステムとはどのような役割を持ち、どのような機能を果たしているのか。なぜ脱税がバレるのか、という疑問にもこのシステムの存在は外せません。

相続税の税務調査にも利用され、納税者情報から追徴課税を行う際の判断にも使用されていると考えられます。このページではKSKシステムについて詳しく解説していきます。

目次

無料で使える 相続税申告書作成ソフト『AI相続』 なら、フォームに沿って入力するだけで簡単に申告書が完成!

複雑な計算もAI相続におまかせ。

さらに、土地評価など節税につながる部分だけを税理士に依頼することも可能です。

相続税の申告・納付後、約1割が税務調査され、税務調査された約8割以上の人が追徴課税を受けています。

国税庁と税務署は、納税者の資産状況を把握する為にKSKシステムというネットワークを使用しています。KSKシステムは相続税の税務調査の為だけでなく、様々な税務の記録のために利用されているようです。

KSKシステムの概要をまず説明し、その後に脱税や資産の過少申告がバレる理由を考察し、相続税のお話に移ります。

それでは早速KSKシステムについて見ていきましょう。

KSKはKOKUZEI SOUGOU KANRIのそれぞれの頭文字を取った略称になっています。「国税」「総合」「管理」をそのまま持ってきているんですね。

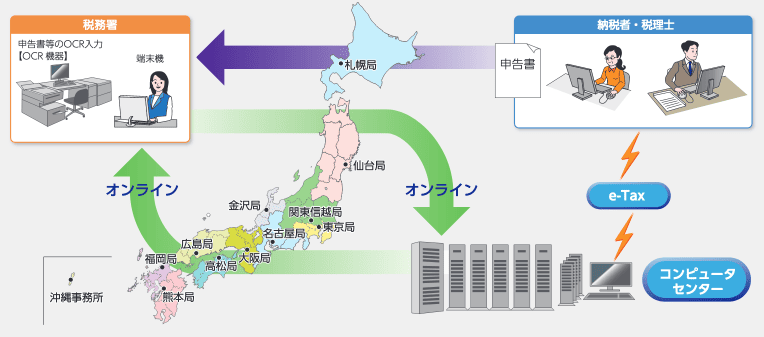

日本全国に点在する国税局(12か所)と税務署(524か所)を専用ネットワークで繋げ、国民の納税に関する申告や実際に支払われているのかどうかの実績、それ以外の税務に関わる様々な情報を入力し一元的に管理しているコンピューターシステムのことです。

開発が始まったのは平成2年(1990年)で、全国への本格導入は平成13年(2001年)に完了しています。開発から30年、導入からも20年以上経っており、繰り返し運用改善が施されてきました。

独自のシステム構築を行っていて納税者の権利と義務に直結する非常にプライバシー度の高い情報を扱うことになるため、閉域網構成(閉じられたネットワークのこと – 具体的には専用線とFR交換機構成)を利用するなどセキュリティ面には細心の注意が払われています。

e-tax、納税申告などを通じて納税者などが入力する申告書、法定調書、そして納税に関するデータは国税庁事務管理センターに送られ管理されます。

このデータはKSKシステムを通じて全国の税務署、国税局で共有されます。税務調査対象者の選定や、滞納整理対象事案の抽出などを自動で行えるようになっています。

また、納税者が申告した内容も迅速に反映され、本来国税内部で必要だった支払決議書や報告書なども自動化されています。払いすぎた税金の還付金を納税者が受け取る際の振込や納税証明書の発行もこのシステムが導入される前よりも迅速に行うことが出来るようになりました。

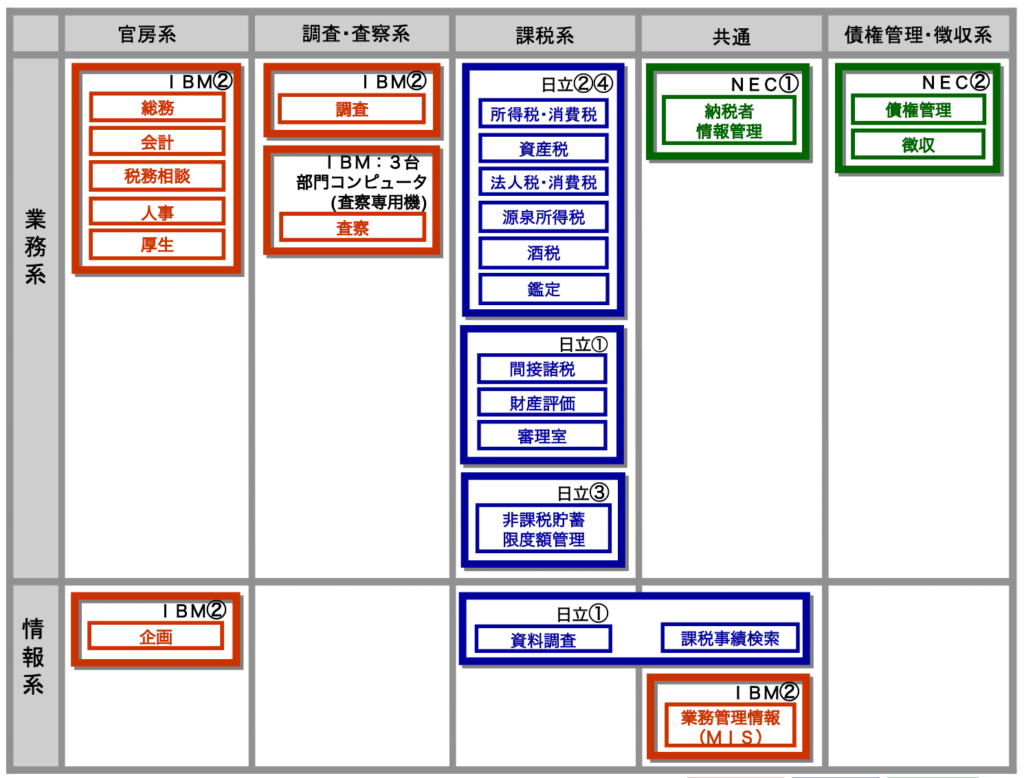

実際は納税関連の全体を包括するだけでなく、国税庁内部の企画、人事や厚生なども保管されており、更に税務相談の統計収集なども行われています。

主に課税系にある部分が、国民の納税管理に関わるところです。所得税、消費税、資産税、法人税、源泉所得税、酒税など国民が支払っている税金がほぼ全て記録されています。

資産税とは:

上記文言内に資産税の項目がありますが、これは固定資産税の事では有りません。相続税や贈与税、譲渡所得に掛かる所得税などの事を指します。毎年ではなく不定期に発生する、特例などが多く計算が煩雑になりやすいなどの特徴があります。

AIを活用した文字識別技術を導入した次世代版システム「KSK2」が令和8年9月24日より稼働します。上記画像はKSK2全体の論理的イメージ図です。

大きな特徴としては以下のようなものが挙げられます。

1つずつ確認していきましょう。

従来は紙媒体の申告書等の一部のみをシステムへ入力するに留めていたものを、KSK2システムでは原則として全てスキャナーで読み取りデータとして保管します。AIを活用した自動読み込みシステム「AI-OCR」を活用し手入力する必要がありません。

この新システム対応のため所得税や法人税、消費税、相続税、贈与税など約2,300種類ある申請届出様式の対応が迫られ、記載方法の変更等も出てくる可能性があります。

個人情報保護の観点から従来のシステムではデータを外から見ることはできませんでした。よって調査官があらかじめ確認した上で調査に臨んでいました。

新システムでは外からでも直接データを確認することができる上、調査結果を外部から入力する事もできるようになります。以前と比較して大幅な人員負担を軽減し、調査がより効率化されます。

今までは法人税や消費税などの税目ごとに管理され担当者が自分の管轄外の税目の内容を確認することはできませんでした。しかし、新システムでは統合されマイナンバーや氏名などで横断的に検索することが可能となります。

これによって、収入と支出の厳密な把握が可能となり、今までなら摘発されなかったような内容でも確認対象となる可能性があります。

すでに国税庁では申告漏れの事例を事前に学習させて税務調査を行う手法に着手しています。2024年6月の段階で年間の所得税の追徴税額が統計史上最高額となる1398億円を記録しました。

KSK2システムのイメージ図にある「AI」の文字で分かる通り、今後も効率的な調査、追徴にAIを利用していく事は明らかで、申告漏れのおそれのある納税者をAIを活用して自動的に抽出するような手法も開発されていくと考えられます。

では何故脱税がバレるのか?という部分を見ていきます。

結論から言うとやはり「お金の流れを把握しているから」に他なりません。KSKシステムの運用は既に20年以上経過しているため、過去20年以上前のお金の流れを遡れるということです。

お給料を貰ったら所得税がかかりますし、何かを購入する際は消費税がかかります。税金はお金が流れる様々なところにあり、そのデータはKSKシステムを通じて蓄積されています。

特にお金が入る蛇口部分はシビアに記録されているので、所得が少ないにも関わらずクレジットカードの決済額やゴールド、車など財産となる商品の購入額が大きかったりすると収入と支出の乖離が大きくなり違和感が発生するわけです。

税務署はお金の流れだけでなく脱税の疑いがある人のSNS履歴などもチェックしています。更に国税庁のWebサイトでは脱税の告発・情報提供を行える窓口を設置しており、これらの情報を元に調査を入れる事もあります。

被相続人が所有していた財産を把握しているだけでなく、相続人の相続後のお金の流れも見られています。先ほどと同じように申告した内容は預貯金が少ないはずなのに、その後の相続人のお金の使い方がハデだったりするとすぐに税務署が感知する場合もあります。

ゴールドバー(地金)は売却時に本人確認を徹底されていて、このデータが税務署に共有されますし、インボイス制度が導入された事により品目も含めて物品を購入した時の記録が残されています。バレれば追徴課税が発生し加算税が取られてしまいます。

更に刑事罰に問われた場合は記録として残り続けるので社会的信用を失う事もあります。

最後に、相続税申告で追徴課税になってしまう理由について考えます。

追徴課税になる理由とはズバリ「過少申告」が原因です。相続する財産を全て申告できていない事が大きな理由として挙げられます。

仮に税務調査が行われたとしても、適切な申告が行われていれば追徴課税が発生する事もありません。

特に以下のケースが過少申告の事例として該当しやすいようです。

それぞれのケースを見ていきましょう。

相続税申告をしなかった場合です。

相続税の基礎控除額の範囲内であれば申告も相続税の支払いも必要ありませんが、基本的に控除や特例を使用せずそのままの相続財産の額がこの基礎控除額内に収まっている必要があります。

もし、無申告で相続税申告期限10ヶ月を過ぎてしまった場合は税務調査、そして追徴課税になる可能性がとても高くなりますので相続が発生した際は必ず申告が必要なのかの確認だけはしておきましょう。

→相続税はかからないけど申告が必要なケースとは?義務・不要・任意のケースをそれぞれ解説

暦年贈与の場合、最大で被相続人がお亡くなりになる7年前までの贈与は相続税申告時に申告しなければなりません。ですが忘れていたり、贈与として終了していると考えていたが証拠がなかったりすると「贈与ではないので申告して下さい」と言われてしまう可能性があります。

→7年以内の贈与は相続税申告の対象になります・生前贈与加算について

「贈与契約書」や「贈与した事が分かる通帳」などは手元に残すようにしましょう。現金贈与を行う際はあえて銀行の口座から移動させて証拠を残しておくと良いでしょう。

名義預金というのは、例えば口座は子どもの名前で登録しているけれども被相続人(お亡くなりになられた方)が管理していて、更に子どもが口座の存在を知らなかった場合などが該当します。実質的に被相続人の口座とみなされるので、これも相続税を課される対象です。

自分が知らないうちに出来ていた自分の口座がないかを確認しておきましょう。もしある場合は残高証明書を発行して貰い、申告書に記載します。

ご自宅は住んでいらっしゃるので記載が漏れることはないと思いますが、それ以外の不動産が把握できてない場合は注意しなければなりません。

被相続人が相続人に伝えていない不動産が存在するかもしれず、申告しなければ過少申告になってしまいます。確認方法としては不動産が存在する可能性がある各市町村に名寄帳をお願いすることです。

その他にも、固定資産税の納付書などが手がかりになる場合があります。

青汁王子こと三崎優太さんの暗号通貨事件は有名だと思いますが、暗号通貨は割と大きな金額になっている可能性があり注意するべきポイントです。

暗号通貨も相続税がかかる対象です。被相続人が口座を開いて暗号通貨を購入していても相続人が知らない事もあります。その他にもメルカリなどでもビットコインが貰えたりするので被相続人が所有していたスマートフォンのチェックもしておいた方が良いでしょう。

海外にある資産も相続税の対象です。不動産をお持ちだったり、海外口座に預金がある場合は漏れなく記載が必要です。

ただし二重課税を回避する目的で外国税額の控除が受けられます。これは海外で相続税に相当する税金を支払っている場合、一定の金額を日本の相続税申告時に控除を受けられるというものです。

また、一定の要件を満たしている場合は外国資産には課税されません。しっかりと把握しておきましょう。

→相続税の外国税額控除― 海外で財産を引き継いだ際の二重課税を回避

正確に相続財産を把握できているかが重要です。財産の洗い出しをしっかりと行い、記載漏れが起きないように気をつけましょう。

監査法人トーマツ、独立系コンサルティング会社で業務の経験を積み、2013年に相続税専門税理士として独立。相続において大切なことを伝えるべく「笑って、学んで、健康に」をモットーに、社会人落語家「参遊亭英遊」としても活躍。高座に上がる回数は年間80回超。著書に『知識ゼロでもわかるように 相続についてざっくり教えてください』(総合法令出版)がある。 HP:埼玉・大宮あんしん相続税相談室