相続専門コラム

仏具、仏壇、お位牌やお墓など祭祀財産は相続税の非課税になる事から相続税対策として購入することを検討される方はいらっしゃいますが、相続税対策にならない場合もあり一歩間違えれば追徴課税を受ける可能性も。実は購入タイミングによっても非課税の対象になりません。

なので相続税対策として考えるなら慎重に検討した方が良い対策手段です。

ここでは「金のおりんや仏像」の購入が相続税対策として微妙な理由と、祭祀財産を購入する際の注意点などを解説します。

目次

無料で使える 相続税申告書作成ソフト『AI相続』 なら、フォームに沿って入力するだけで簡単に申告書が完成!

複雑な計算もAI相続におまかせ。

さらに、土地評価など節税につながる部分だけを税理士に依頼することも可能です。

相続税の対象とならない1つに墓地や仏壇など、故人をお祀りをするために必要なもの(祭祀財産)があります。ただし、祭祀財産であっても相続税の非課税の対象となる為には次の4つのポイントを抑えておかなければなりません。

換金性が認められる場合というのは、純金製であるなどそのままお金に換えられるような骨とう的、投資的価値のある性質を持つ物である場合です。換金性がある仏具などは非課税にはなりません。売る事を見込んでいる場合も換金性があると認められます。

まず始めに、果たして金のおりんなどが相続税対策として有効なのか?という疑問に対しての結論から確認し、その後に仏具などを購入する際の「相続税対策の観点からの注意点」を説明していきます。

では早速、金のおりんなどが相続税対策として注目された根拠と結論から見ていきましょう。

国税庁のタックスアンサーの「相続税がかからない財産」の中の冒頭に以下のような記述があります。

No.4108 相続税がかからない財産

...

相続税がかからない財産のうち主なものは次のとおりです。

1 墓地や墓石、仏壇、仏具、神を祭る道具など日常礼拝をしている物

ただし、骨とう的価値があるなど投資の対象となるものや商品として所有しているものは相続税がかかります。

...

出典:国税庁|相続税がかからない財産

上記の記述は「仏具や礼拝用品に関しては国民的感情もあるでしょうし日常的に使用されている物は認めますよ」と言う考え方が反映されている物です。そして、これが相続税対策として注目された1つの根拠でもあるでしょう。

実際、生前に購入されたご仏壇などは基本的に相続税の対象にはなりません。ですので生前にご子息の負担なども考慮して終活の一環としてご購入される方は多くいらっしゃいます。

ですが、この文章を拡大解釈して相続税逃れの為の手段に用いる事を考える人も出てきてしまいます。国民感情は踏まえつつも、税金逃れが横行することを税務署としても見過ごすわけにはいきません。

これを制するように「骨とう的価値、投資の対象となるもの」すなわち換金性のある物は相続税がかかると明記されており、社会通念上からかけ離れた値段の高い物は対象外になる可能性があることも同時に示しているワケです。

上記を踏まえても金で作られた礼拝用品などは換金性が高く税務調査などで否認される可能性が高いと言えます。また、仏像も一般家庭には用いるものではないので、値段の高い物を購入していても否認される恐れがあるでしょう。

追徴課税は加算税が掛かります。否認された場合は申告していた場合よりも多くの税金を支払わなければなりません。非常にリスキーであり推奨できるものではないと考えられます。

では、換金性がある物じゃなければ良いのか?というと、そうでもありません。

何故なら、換金性がないということは相続税を支払うよりも相続税対策のために購入した祭祀財産のせいでお金が残らない可能性があるからです。

例えば、120万円で購入した仏壇が24万円の査定額であるなら換金性は低いと見られ相続税の課税対象にはならないかもしれません。ですが、120万円が24万円になるという事は金額にして96万円の損になるということ。相続税で言い換えれば税率80%の課税をされたのと同じ効果を持つので現金を残しておいて相続税を支払ったほうが安い事になります。

査定価値が中途半端だった場合もなかなか微妙です。100万円で購入したおりんが60万円の価値があると認められる場合は相続税の課税対象になる可能性が高く、課税対象の60万円から相続税が差し引かれるということになります。実際に残るお金は現金で残しておく場合よりも少なくなるでしょう。

よって、換金性がある、ないに関わらず、お金を少しでも多く遺すために値段が高い祭祀財産を購入するのは微妙な考え方であると言えるのです。

これまでは「換金性があるかないか」に注目してお話してきました。それ以外でも相続税対策で祭祀財産を購入する時に気をつけておくべきポイントがあります。

それぞれ詳しく見ていきましょう。

相続税の計算において、控除対象となる費用は被相続人がお亡くなりになる前に購入したものに限られます。亡くなった後に購入した仏具や祭壇の費用は、控除対象外となってしまいます。

したがって、相続税対策として仏具等を購入する場合は被相続人が健在であるうちに行うことが大事です。仮に亡くなった後に購入した仏具分の金額を勝手に控除して申告するといい加減な申告を行っていると睨まれて税務調査や追徴課税の対象になりかねません。注意が必要です。

相続税では住宅ローンなど一部被相続人の債務が控除されます。また、お墓や仏具などは前述の通り換金性がない物であるなど一定の要件を満たしている場合に相続税の非課税対象に含まれます。

更に言えばよく葬儀代などが控除を受けられる為混同しがちで注意したいところ。

ですが、お墓や仏具を分割払いで購入していてローンが残ってしまっていても控除対象となりません。仏壇や仏具などは相続税の課税対象とならないことから、相続税の計算において債務控除ができないからです。

ですので、お子さん等に負担させたくないと考えてご購入を検討される場合はその事を踏まえて検討される事をおすすめします。可能ならローンを組まずにご購入される方が相続税対策の面から見ると良い選択肢であると言えるでしょう。

もし相続後に仏具や祭壇を売却する場合は慎重に対応することが求められます。

故意であるかどうかに関わらず、相続税の非課税対象として認められている仏具や祭壇も売却することで換金性があると見なされ、課税対象となる可能性があるためです。

それでも売却を検討したい際は先に税務の専門家に相談して、売却額を相続税の修正申告に含めるべきかを踏まえて相談しましょう。

相続税申告書が無料で作成できる「AI相続」であれば、もし課税対象となる祭祀財産をお持ちの場合に価額をカンタンに入力することが出来ます。

以下の手順に沿って入力してください。

まず「AI相続」にログインして、財産の入力ページを表示します。

「財産の入力」ページの中にある「その他の財産」の編集ボタンをクリックします。

「その他の財産」ページが表示されると「+追加する」ボタンがあるのでこれをクリックします。

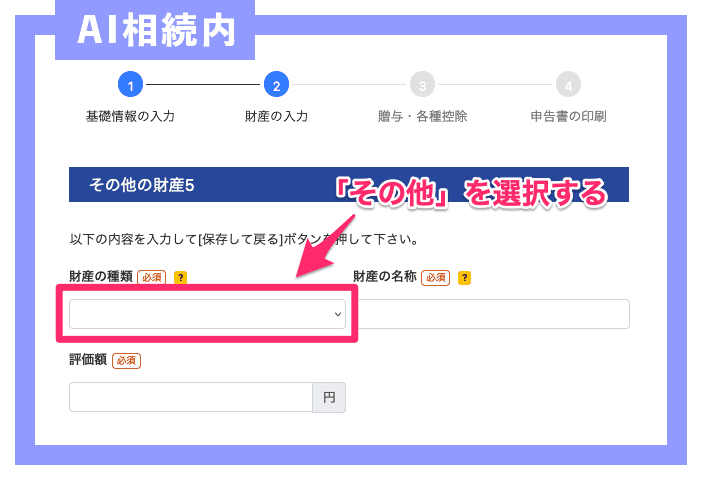

「その他の財産」の詳細ページが表示されます。最初に「財産の種類」のドロップダウンリストから「その他」を選択しましょう。

すると上記画像のように記入項目が増えます。順番にご記入下さい。

今回記入する祭祀財産の名称を記入します。例えば、仏壇であれば仏壇と記入します。

財産がある場所の郵便番号を記入します。

財産がある場所の住所を記入します。

ご売却、もしくは査定で得られた財産の金額を記入します。

個数を入力します。

単価と数量を入力すると自動で算出されます。もしくは、ご自身で記入することも可能です。

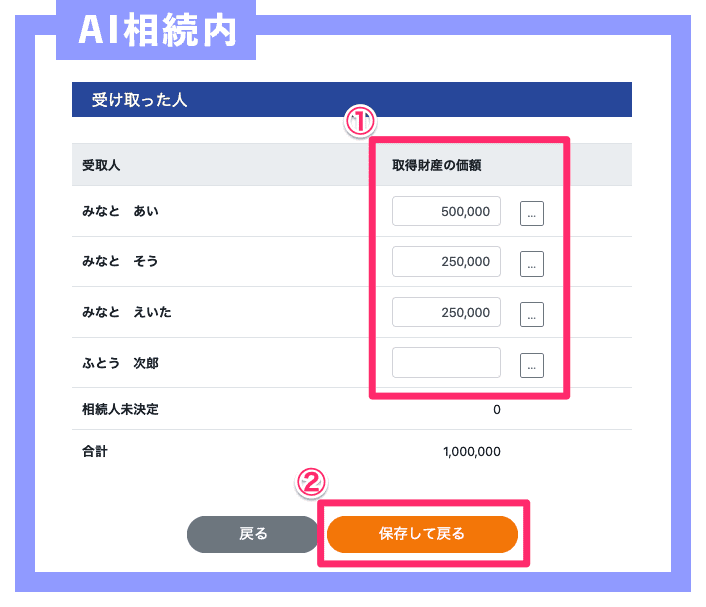

最後に財産を受け取った人の金額を入力します。具体的には以下の通りに行って下さい。

受け取った人の欄に受取金額を入力します。

最後に「保存して戻る」をクリックし入力内容を保存して終了します。

結論として相続税対策として金のおりんや仏像など金額の高い祭祀財産を購入することをおすすめしない理由をご説明しました。

少しでも多くの財産を遺す事をご検討されるなら実は祭祀財産にお金をかけるよりは、現金で残しておく方が良い場合が多く、相続税対策としてはやや微妙な方法です。生前に必要な分の仏壇・仏具などを適切な価格で購入しておくことが適切な相続税対策にもなるでしょう。

より具体的な相続税対策をお考えでしたら、相続税の非課税枠「法定相続人の数×500万円」が設けられている生命保険を契約するなどの方法もあります。不動産をお持ちの場合は誰かに貸し出すという手段も相続税評価額を下げる1つの方法です。

もしご不安な事があれば、みなともご相談に乗ることができますのでお気軽にお問い合わせ下さいね。

監査法人トーマツ、独立系コンサルティング会社で業務の経験を積み、2013年に相続税専門税理士として独立。相続において大切なことを伝えるべく「笑って、学んで、健康に」をモットーに、社会人落語家「参遊亭英遊」としても活躍。高座に上がる回数は年間80回超。著書に『知識ゼロでもわかるように 相続についてざっくり教えてください』(総合法令出版)がある。 HP:埼玉・大宮あんしん相続税相談室