相続専門コラム

外務省によると、2024年時点の在留邦人は129万3,097人もいます。近年の出生数を大きく上回る日本人が海外に居住しているため、急な相続によって海外で手続きをする人は少なくないでしょう。

今回は、相続人が海外居住中の場合にするべき手続きをわかりやすく解説します。一時帰国せず海外で手続きする際の流れや、取得する必要書類についても紹介するため、「海外居住者の相続について一通り知りたい」人はぜひ参考にしてください。

目次

無料で使える 相続税申告書作成ソフト『AI相続』 なら、フォームに沿って入力するだけで簡単に申告書が完成!

複雑な計算もAI相続におまかせ。

さらに、土地評価など節税につながる部分だけを税理士に依頼することも可能です。

亡くなった人(被相続人)が日本国籍であれば、相続人が海外居住中や外国籍であっても、相続には日本の法律が適用されます。基本的には、海外居住中でも国内居住の相続人と同様に遺産相続が可能です。

ただし、海外での相続手続きには、日本での手続きよりはるかに多くの手間と時間がかかる点に気を付けてください。たとえば、相続手続きには国内外から複数の書類を取得する必要があります。日本から海外に書類を取り寄せるには片道1~3週間程度の時間を要するうえ、国際郵便のコストも発生します。

また、遺言がない相続では遺産をどう分けるかを話し合わなければなりません。時差のある国にいる場合は、日本国内の相続人と話し合う日時を調整するだけでも一苦労でしょう。

このように、海外居住中の相続はとにかく時間的コストが高くなります。相続が発生したら、なるべく早く動き出すようにしましょう。

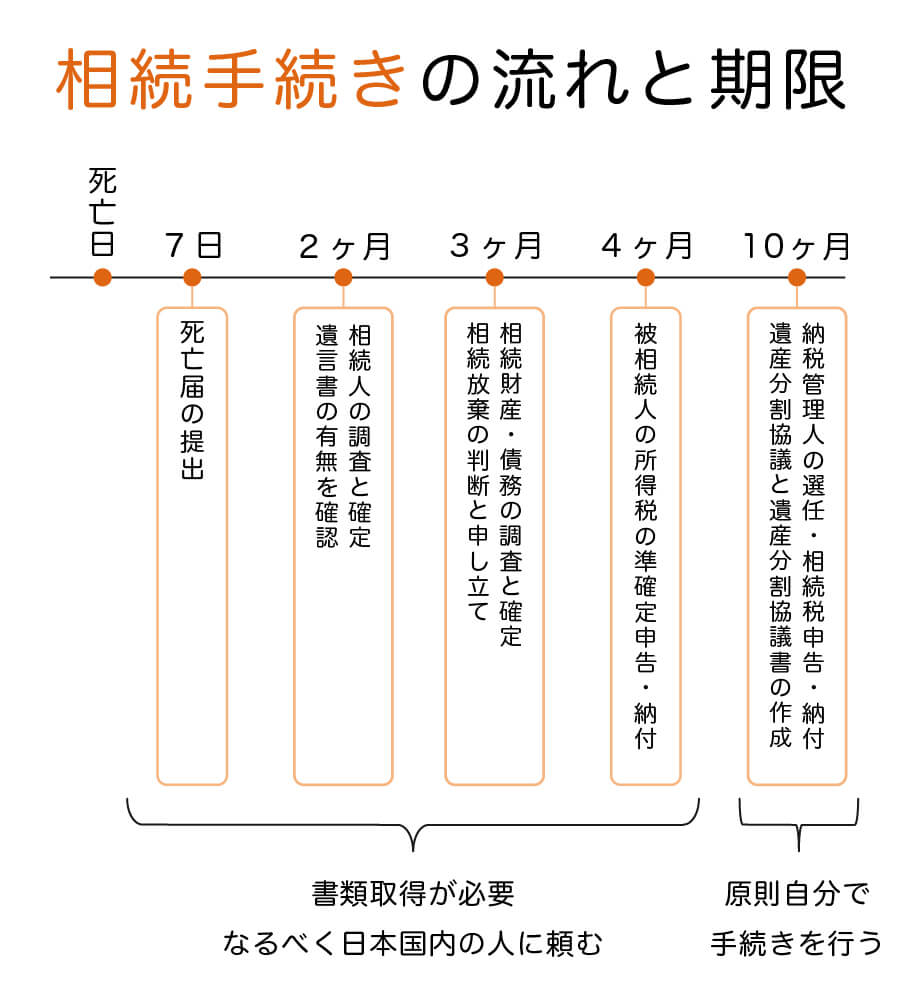

相続人の1人が海外居住者であっても、必要な相続手続きは基本的に国内居住者と同じです。

とはいえ、海外にいながら各手続きをすべて対処するのは現実的に難しいでしょう。下記表を参考に、可能な限り日本国内の相続人に任せるようにしてください。

| 手続きの流れ | 期限 |

|---|---|

| 1.相続発生~葬儀の準備など★ | ・死亡届の期限:7日以内 |

| 2.遺言書の有無を確認★ | ・期限はないが、できる限り早く |

| 3.相続人の調査と確定★ | ・期限はないが、2か月以内を目安に |

| 4. ・相続財産・債務の調査と確定★ ・相続放棄の判断と申し立て★ | ・相続放棄の期限:3か月以内 |

| 5.被相続人の所得税の準確定申告・納付★ | ・準確定申告の期限:4か月以内 |

| 6.(遺言がない場合)遺産分割協議と遺産分割協議書の作成 | ・期限はないが、10か月以内を目安に |

| 7. ・納税管理人の選任 ・相続税申告・納付 | ・10か月以内 |

表のうち、★マークのある手続きは戸籍謄本などの書類の収集と提出が必要なため、できる限り国内にいる相続人にお願いしましょう。

なお、6の遺産分割協議と7の相続税申告・納付は原則としてご自身で対処しなければなりません。相続税申告を税理士に依頼する場合でも、納税管理人の選任など細かい手続きは必要です。手続きの詳細は次章で解説するため、あわせて参考にしてください。

ここでは、海外居住中の相続人がやるべき手続きの詳細を解説します。

遺言書の有無や相続財産・債務の確認、相続人の調査には、戸籍謄本などの取り寄せと提出が必要です。海外居住中だと書類を取り寄せるだけで1~3週間程度かかるうえ、国際郵便の費用もかかります。相続人が複数いる場合は、できる限り国内居住の相続人に調査・確認を任せるようにしましょう。

ただし、家族だからといってすべての手続きを丸投げしてしまうと、後でトラブルに発展する可能性もあります。他の相続人とはマメに連絡を取っておき、必要書類はメールで目を通すなどして、できる形で手続きに関わりましょう。

相続人が自分1人だけで国内に依頼できる人がいない場合は、戸籍謄本などの必要書類を国際郵便で取得することになります。手間と費用はかかりますが、一方で、遺産をどう分けるか協議する必要はありません。書類準備の手間さえクリアすれば、1人でもある程度相続手続きを進めることは可能です。

ただし、海外移住者は国外で納税手続きは行えません。被相続人の準確定申告や相続税申告の際は、後述する「納税管理人」の選任と申告の依頼が必要です。頼れる親族や友人知人がいない場合は税理士に依頼できるため、早めに依頼先を見つけておきましょう。

通常、金融機関の相続手続きには、相続人全員が署名・捺印した遺産分割協議書と印鑑証明書が必要です。しかし、日本国内に住民登録がない海外居住者には印鑑証明書がありません。そこで印鑑証明の代わりとして、在外公館(大使館・領事館)が発給するサイン証明(署名証明)を取得します。

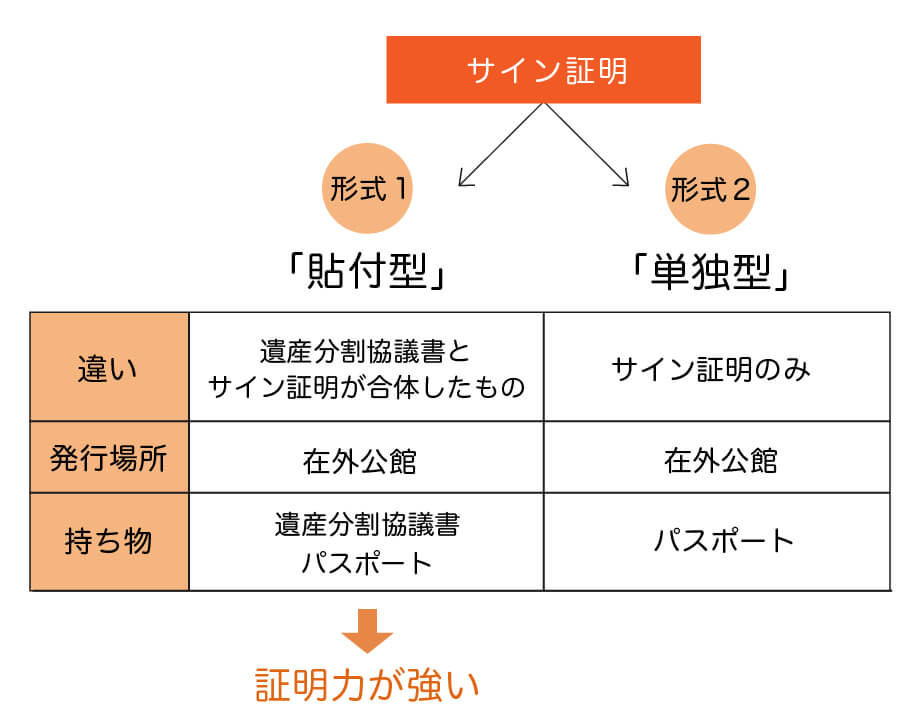

サイン証明には貼付型の「形式1」と単独型の「形式2」があります。

形式1では、在外公館が発行する証明書と申請者が持ち込んだ書類を綴り合わせ、割り印を行います。

形式2は、申請者の署名を単独で証明するもので、印鑑証明書と同じように何度でも使用可能です。

通常、遺産分割協議書にサイン証明書を受ける際は証明力が強い「形式1」で取得します。

<形式1の取得方法>

手続きの内容や書類の提出先によっては、「形式2」のサイン証明書でも有効な場合があります。どちらの形式がよいか、あらかじめ確認しておくとよいでしょう。

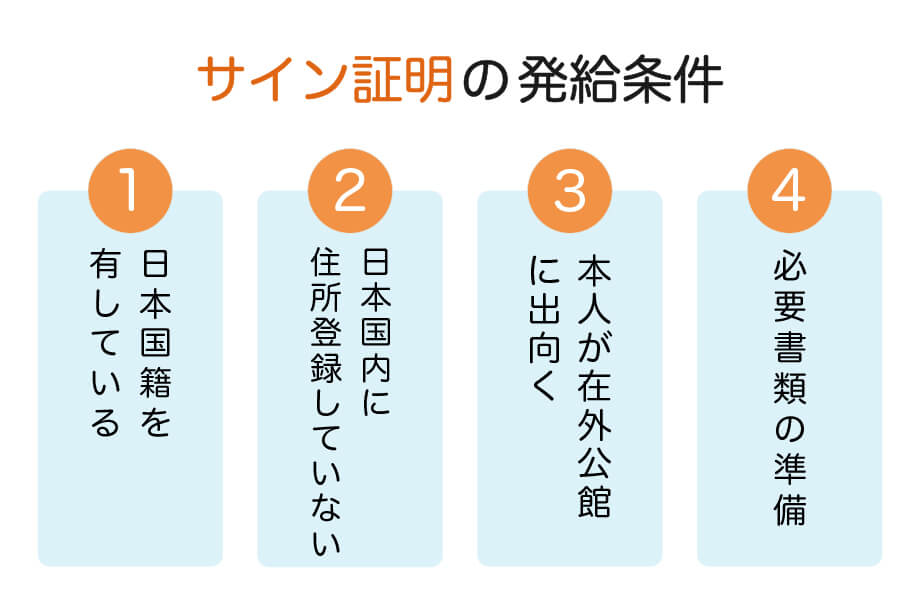

サイン証明を受ける条件は以下のとおりです。

【発給条件】

【必要書類】

原則として、代理申請や郵便申請はできません。必ず申請者(相続人)本人が在外公館に出向いて申請しなければならない点に注意しましょう。

また、取得する在外公館によっては「現地に3か月以上滞在していること」が求められる場合があります。詳細は現地の在外公館に直接お尋ねください。一時帰国できる場合には、日本の公証役場でサイン証明を取得することも可能です。

サイン証明の取得費用は以下のとおりです。

なお、在外公館のある国や時期、為替レートによって実際にかかる手数料は多少前後します。たとえば、在留邦人が多い米国と中国のサイン証明手数料は以下のとおりです。

※上記は2025年3月時点の手数料です

詳細は現地の在外公館に直接お尋ねください。

海外居住の相続人が日本国内の不動産を取得する場合、不動産登記の際に住民票を求められます。海外居住者には住民票がないため、代わりとして、海外のどこに住所(生活の本拠)を有しているのかを証明する在留証明を取得します。

サイン証明書と同様に、在留証明書は居住している国の在外公館で発行されるため、必要な人はあわせて取得しておくとよいでしょう。

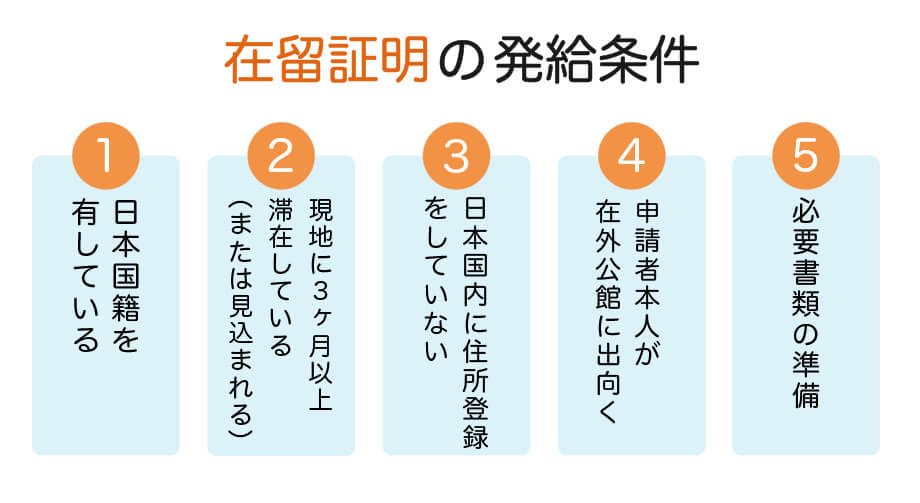

在留証明の発給条件は以下のとおりです。サイン証明の発給条件とは異なる点に注意しましょう。

【発給条件】

【必要書類】

在留証明についても、原則として代理申請は認められません。しかし、申請者が未成年などのやむを得ない事情がある場合に限り、委任状をもって代理申請できることがあります。また、一定の条件を満たす人は郵送での申請が可能です。現地の在外公館によって対応が異なる場合があるため、事前に相談してみてください。

在留証明の取得費用は以下のとおりです。

なお、在外公館のある国や時期、為替レートによって実際にかかる手数料は多少前後します。たとえば、在留邦人が多い米国と中国のサイン証明手数料は以下のとおりです。

※上記は2025年3月時点の手数料です

詳細は現地の在外公館に直接お尋ねください。

原則として、外国籍の人はサイン証明や在留証明を取得できません。この場合は以下のような証明書を取得して代用します。

なお、これらの相続証明書は手続きによって有効なものが終わるうえ、国によって取得方法が異なります。あらかじめ手続き内容に適した書類を確認しておきましょう。

相続人が海外居住者でも、受け取った相続財産には日本の相続税が課税されます。

ただし、海外居住者は現地で申告・納税できないため、代わりに手続きを行う「納税管理人」の選任が必要です。なお、納税管理人は日本在住者であれば誰でもなることが可能です。他の相続人や自身の家族、信頼できる友人でも大丈夫ですが、税理士に依頼する人もいます。

海外勤務の場合は、すでに所得税・消費税の納税管理人を選任しているかもしれません。その場合でも、相続税申告では別途専用の「納税管理人届出書」を提出する必要があります。

国税庁のサイトから「納税管理人届出書」の用紙をダウンロードして必要事項を記入し、被相続人の死亡時の住所を管轄する税務署に提出します。万が一のことを考え、相続発生前に国内で提出しておくとよいのですが、急な相続発生の際は海外から早急に提出しましょう。

なお、現時点では納税管理人の届出提出をe-Taxで行うことができません(2025年3月時点)。海外居住者が届出を出すには国際郵便しか方法がないため、時間がかかることを見越して動きましょう。税理士に依頼する場合でも、早めに選任をすませるようにしてください。

海外居住中の相続では、手続きにかかる金銭コストと時間コストに気を付けてください。

先述のとおり、海外居住中の書類準備には一定の時間と費用を要します。

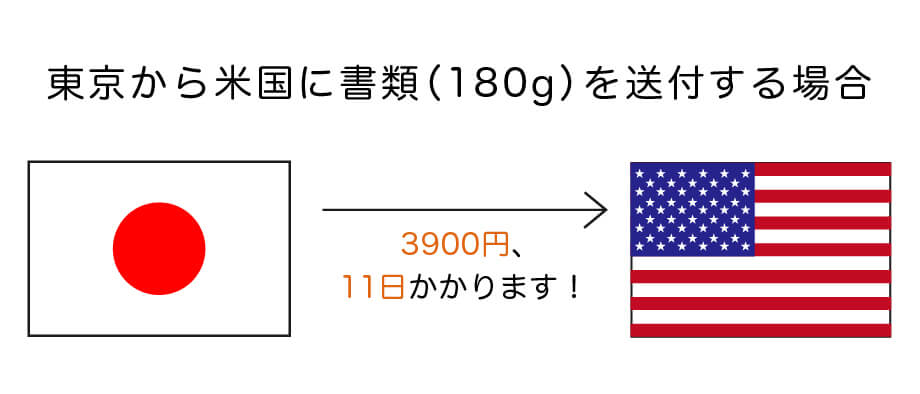

たとえば、東京都から米国に書類(重量180グラム)を送付する場合、国際郵便にかかる費用と時間は以下のとおりです。

届いた書類を確認し、再度日本に送付する際は倍の費用と時間がかかります。書類の取り寄せは極力まとめて行い、ウェブ上でやり取りできる場合はメールを使用しましょう。

参考:国際郵便「料金・日数を調べる」より

また、サイン証明や在留証明の取得には在外公館に出向かなければなりません。海外の在外公館は都市圏に集中しているため、居住している場所が郊外であれば、1日がかりで出向くことになります。書類取得の際はこうした時間も考慮しておき、想定以上に金銭・時間がかかるという心積もりが必要です。

相続財産の種類や金額によっては、財産の移動にも一定の時間と費用がかかります。

たとえば、日本の金融機関にある預貯金や有価証券を相続する場合、基本的には同一金融機関での口座開設を求められます。しかし、金融機関によっては海外居住者の口座開設や書類の直接郵送に対応していません。

日本国内の相続人が国内で代理受領し、海外居住者に送金する方法も可能です。ただし、海外送金は厳しく限度額が設定されているうえに手数料がかかります。また、3,000万円を超える高額な海外送金は外為法に基づき、所定の手続きが必要です。

このように、海外居住中の預貯金相続には想定以上の財産移動コストがかかります。しばらく帰国の予定がない場合は、送金の必要がない不動産を相続する方法もあるため、必要に応じて税理士などの専門家に相談しましょう。

京都市在住。 金融代理店にて10年勤務したのち、2018年よりフリーライターとして独立。 金融・不動産・ビジネス領域の取材・執筆を中心に活動中。

監査法人トーマツ、独立系コンサルティング会社で業務の経験を積み、2013年に相続税専門税理士として独立。相続において大切なことを伝えるべく「笑って、学んで、健康に」をモットーに、社会人落語家「参遊亭英遊」としても活躍。高座に上がる回数は年間80回超。著書に『知識ゼロでもわかるように 相続についてざっくり教えてください』(総合法令出版)がある。 HP:埼玉・大宮あんしん相続税相談室