相続専門コラム

個人事業主が後継者に事業承継する際、土地や建物、減価償却資産などの事業用資産にも相続税や贈与税が課せられます。この税負担を軽減し、事業承継を円滑に進めやすくする制度が「個人版事業承継税制」です。

本記事では、個人版事業承継税制の適用要件と手続きの流れ、小規模宅地等の特例との比較、メリット・デメリットを解説します。事業承継時の税負担軽減策を知りたい人は、ぜひ参考にしてください。

目次

無料で使える 相続税申告書作成ソフト『AI相続』 なら、フォームに沿って入力するだけで簡単に申告書が完成!

複雑な計算もAI相続におまかせ。

さらに、土地評価など節税につながる部分だけを税理士に依頼することも可能です。

個人版事業承継税制には適用要件が複数あるうえ、小規模宅地等の特例と併用できないなどの制限があります。では、実際はどのような人に使える制度なのでしょうか。

具体的には、下記の特徴がある人に適しています。

【個人版事業承継税制を活用しやすい人】

もっとも重要なのは「後継者の事業継続の意思」です。本制度で納税猶予が適用されても、その後に私的な理由で事業の継続を辞めてしまう※と、猶予されていた税額をすべて納めなければならないからです。

※破産や健康状態の悪化などやむを得ない理由を除く

よって、基本的には一族経営などで事業継続の意向が強く、事業用資産承継時の税額負担が重いと想定される場合に適しています。また、本制度は小規模宅地等の特例と併用できません。事業用地(土地)をお持ちの場合は、まず両制度の節税額を比較してどちらを活用するか検討する必要があります。

個人版事業承継税制は、一定の「特定事業用資産(宅地等・建物・一定の減価償却資産など)」を承継する際の相続税・贈与税について納税を猶予し要件を満たせば免除できる制度です。

一方、小規模宅地等の特例は一定の「宅地等(土地・借地権・敷地権など)」について相続税の評価額を減額できる制度です。2つの制度は併用できないため、個人版事業承継税制を検討する際はまず制度を比較してください。

| 比較ポイント | 個人版事業承継税制 | 小規模宅地等の特例 |

|---|---|---|

| 対象資産 | 下記の特定事業用資産 ・宅地等(400㎡まで) ・建物等(800㎡まで) ・一定の減価償却資産 ※不動産賃貸業の宅地は対象外 | 宅地等(200~400㎡まで)のみ ※不動産賃貸業の貸付事業用宅地も要件を満たせば対象 |

| 手続き | 事前の計画策定など手続きが多い | 相続税申告のみ |

| 制度の適用期限 | 有り (2028年12月31日まで) | 無し ※相続税申告期限の遵守必須 |

| 承継パターン | 要件を満たす贈与・相続等 | 相続のみ |

| 減額割合 | 100%納税猶予 その後、要件を満たせば全額または一部免除 | 50~80%減額 |

| 事業の継続 | 終身 | 申告期限まで |

| 向いているケース | 土地+多数の事業用資産を保有している | 宅地等がメインの資産で、 事業の中心がアパート経営や駐車場経営 |

個人版事業承継税制が向いているのは、土地の他に多数の事業用資産を保有しているケースです。特に高額な重機、大型設備などを保有している製造業や建築業、また広大な工場や事業用地を保有している個人事業主は、活用できる可能性が高いでしょう。

一方、小規模宅地等の特例が向いているのは、宅地等が資産である一般的なケースです。特に事業主である場合はアパート経営や駐車場経営が個人版事業承継税制の対象外となるため、小規模宅地等の特例を活用しましょう。

制度の比較には正しい税額シミュレーションが必要です。少しでも悩んだ場合は、税務署や税理士に相談してみる事をおすすめします。

ここからは、改めて個人版事業承継税制の詳細を解説します。

個人版事業承継税制とは、要件を満たす後継者が個人の事業を引き継ぐ際、多様な事業用資産にかかる贈与税・相続税の納税を全額猶予する制度です。その後、後継者が死亡するなどしてさらに次世代の後継者に事業用資産が引き継がれると、猶予されていた納税分が一部または全額免除される仕組みです。

中小企業の事業承継を支援する「経営承継円滑化法」の事業承継税制は、これまで法人の適用に限定されていました。しかし、2019年度の税制改正によって、個人事業主も適用対象となったのです。

法人版では「非上場株式」の承継が対象ですが、個人版では「特定事業用資産」が対象になります。

個人版事業承継税制で納税猶予・免除の適用を受けるには、事業や先代事業者、後継者がそれぞれの要件を満たす必要があります。

| 制度の適用期間 | ・2019年1月1日~2028年12月31日 |

| 対象資産 | ・特定事業用資産 (土地、建物、減価償却資産など) |

| 猶予される贈与税・相続税額の割合 | ・100%(全額) |

| 納税猶予・免除の主な要件 | (納税猶予)原則、特定事業用資産を後継者1人に一括承継する (免除)納税猶予を受けている状態で後継者が死亡する |

| 事業の主な要件 | ・性風俗関連特殊営業や資産管理事業に該当しない |

| 先代事業者(贈与者・被相続人)の主な要件 | (贈与・相続共通) ・青色申告で確定申告を提出している (贈与) ・廃業届出書を提出している(または提出見込み)※1 |

| 後継者の主な要件 | (贈与・相続共通) ・開業届出書を提出し、青色申告の承認を受けている ・円滑化法の認定を受けている ・個人版事業承継計画の確認を受けている ・税額に見合う担保を税務署に提供できる (贈与) ・18歳以上で、贈与の直前に特定事業用資産に係る事業に従事していた (相続) ・相続開始の直前に特定事業用資産に係る事業または同種・類似の事業に従事していた※2 |

後継者について、従前は「3年以上」続けて事業用資産に係る事業に従事していることが求められていましたが、2025年度の税制改正大綱によってこの要件が緩和されました。2025年1月1日以降は、「3年以上」ではなく贈与や相続開始の直前に事業に従事していればよいことになっています。

参考:

国税庁「個人の事業用資産についての贈与税・相続税の納税猶予・免除(個人版事業承継税制)のあらまし」

財務省「令和7年度 税制改正の大綱」

各要件について、下記で詳しく解説しましょう。

本制度は期間限定で、2028年12月31日までの承継のみを対象とします。なお、適用を受けるためには「個人事業承継計画」を2026年3月31日までに提出しなければなりません。

各手続きの期限にもご注意ください。

【制度適用のために必要な手続きの期限】

| 提出先 | 手続き | 期限 |

|---|---|---|

| 都道府県 | 「個人事業承継計画」の提出 | ・2019年4月1日~2026年3月31日まで |

| 都道府県 | 円滑化法の「認定書」の申請 | (贈与)贈与を受けた年の翌年1月15日まで (相続)相続開始の日の翌日から8か月以内 |

| 税務署 | 開業届の提出 | ・事業開始日から1か月以内 (認定を受けるまでに) |

| 税務署 | 青色申告の承認の申請 | ・事業開始日から2か月以内 (認定を受けるまでに) |

納税猶予・免除の対象となる特定事業用資産とは、「先代事業者が事業用に使っていた資産」で、贈与や相続発生の前年における「青色申告書の貸借対照表に計上されている」かつ、「棚卸資産に該当しない」下記の資産を言います。

具体例としては、事業用店舗や工場・作業所の敷地・建物、パソコンやデスクなどのオフィス用品、工場内の機械設備や備品などがあります。社用車や社用バイク、事業用農地や乳牛、果樹などの生物、特許権や商標権なども対象です。

ただし、下記の資産は対象外のためご注意ください。

不動産貸付業については、事業としても対象外となっています。

本制度で贈与税や相続税の納税猶予・免除を受けるためには、他の要件をすべて満たしたうえで、下記の要件も満たさなければなりません。

免除の要件はさらに厳しくなっているため、よく確認しておきましょう。

納税猶予を受けている状態で下記の免除事由が発生した場合、6か月以内に税務署長に届出をすれば、猶予税額の全額が免除されます。

| 免除事由 | 詳細 |

|---|---|

| 後継者の死亡 | ・贈与・相続によって事業を引き継ぎ、納税猶予を受けていた後継者が亡くなった |

| 贈与者(先代事業者)の死亡 | ・贈与を行った先代事業者が亡くなった |

| 5年以内の免除対象贈与 | ・最初に贈与を受けてから5年以内に、他の後継者にすべての特定事業用資産を贈与した |

| 健康状態による事業継続不能 | 後継者が下記の状態になった ・精神障害者保健福祉手帳(1級)を交付された ・身体障害者手帳(1級または2級)を交付された ・要介護認定5を受けた |

先代事業者の死亡で全額免除となるのは、贈与税の納税猶予を受けた場合のみです。被相続人の死亡では全額免除になりません。

納税猶予を受けている状態で下記の免除事由が発生した場合、2か月以内に税務署長に申請をすれば、一定の猶予税額が免除されます。なお、免除税額は税務署長より通知されます。

| 免除事由 | 詳細 |

|---|---|

| 事業の破産 | ・破産手続開始の決定を受けた または ・特定事業用資産をすべて一定の他者に譲渡した |

| 事業の廃止 | 事業継続が困難なため、 ・当該事業を廃止した または ・特定事業用資産をすべて一定の他者に贈与した |

| 会社の再建 | ・民事再生手続きの認可が決定し、資産の見直しが行われた |

全額免除の要件は死亡や身体障害の発生でしたが、一部免除では経済的困難など事業者側の事情が中心となっています。

なお、「事業の廃止」は所得ゼロや赤字経営で事業継続が困難なときのみ対象です。後継者の私的な理由による廃業は対象外となり、免除どころか納税猶予も取消しになってしまうため、ご注意ください。

本制度の適用を受けられる事業とは、下記のとおりです。

つまり事業実態があり、収入があることが前提要件です。資産管理事業・性風俗関連特殊営業の詳細は下記を参照してください。

| 資産管理事業に該当する事業 | ・資産保有型の事業:有価証券や自ら使用していない不動産などの特定資産の割合が資産総額の70%以上を占める事業 ・資産運用型の事業:特定資産からの運用収益が総収入金額の75%以上を占める事業 |

| 性風俗関連特殊営業 | ・風営法第2条第5項で定められている、性的サービスを提供する事業(キャバクラ、ホストクラブ、スナックなど) |

したがって、主たる事業が資産管理業や不動産賃貸業、駐車場業、自転車駐車場業などである場合は本制度を適用できません。

ただし、自社ビルの大部分で店舗営業をしていて、その一部を賃貸に出しているようなケースは例外です。賃貸業をしている=対象外というわけではなく、「主たる事業として行っているかどうか」で決まります。複数事業を行っている場合は、資産や運用収益の割合を確認してください。

先代事業者とは、本制度で後継者に特定事業用資産を承継(贈与・相続)する贈与者や被相続人を指します。贈与者・および被相続人の要件は下記のとおりです。

ここでの「青色申告」とは、青色申告特別控除55万円または65万円が適用される申告を言います。なお、贈与者や被相続人が先代事業者以外であれば、下記が要件です。

(先代事業者ではない贈与者の要件)

(先代事業者ではない被相続人の要件)

後継者とは、相続や贈与で取得した特定事業用資産に係る贈与税・相続税の納税猶予・免除を受けようとする個人を指します。後継者の要件は下記のとおりです。

(贈与・相続共通)

(贈与のみの要件)

(相続のみの要件)

本制度の後継者は個人事業主であることが要件です。

従業員がいる中小企業者については、業種ごとの従業員数で判定します。

| 業種 | 従業員数 |

|---|---|

| 製造業その他 | 300人以下 |

| 製造業のうちゴム製品製造業 | 900人以下 |

| 卸売業 | 100人以下 |

| 小売業 | 50人以下 |

| サービス業(下記を除く) | 100人以下 |

| サービス業(ソフトウェア業または情報処理サービス業) | 300人以下 |

| サービス業のうち旅館業 | 200人以下 |

個人版事業承継税制の適用を受ける際の手続きは、下記の流れで進めます。

| 手続き | 提出先・期限 |

|---|---|

| 1.設定要件を確認する | ー |

| 2.「個人事業承継計画」を提出する※ | ・提出先:先代事業者の主な事務所の所在地を管轄する都道府県 ・期限:2019年4月1日~2026年3月31日まで |

| 3.「開業届出書」「青色申告承認申請書」を提出する | ・提出先:後継者の所轄税務署 ・期限:いずれも認定を受けるまでに (開業届出書)事業開始から1か月以内 (青色申告承認申請書)事業開始から2か月以内 |

| 4.特定事業用資産を一括承継(相続・贈与)する | ・期限:2019年1月1日~2028年12月31日まで |

| 5.円滑化法の「認定申請書」を提出する | ・提出先:後継者の主な事務所の所在地を管轄する都道府県 ・期限: (贈与)贈与を受けた年の翌年1月15日まで (相続)相続開始の日の翌日から8か月以内 |

| 6.納税申告し、担保を提供する | ・提出先:後継者の所轄税務署 ・期限: (贈与)贈与を受けた年の翌年3月15日まで (相続)相続開始の日の翌日から10か月以内 |

| 7.納税猶予開始。 以降、3年に1度「継続届出書」を提出する | ・提出先:後継者の所轄税務署 ・期限:納税申告期限の翌日から3年3か月以内 以降、3年ごとに提出する |

※個人事業承継計画の提出は、要件を満たせば贈与や相続の後でも可能

このように、要件が複雑なうえ必要な手続きが多く、それぞれの期限もあるため非常に手間がかかります。また、納税猶予の認定を受けた後も、3年に1度は「継続届出書」を提出しなければなりません。

継続届出書の提出を忘れてしまうと、猶予されていた税額が確定となり、所定の納税額と利子税を納付する必要があります。それぞれの期限に注意しながら、慎重に手続きを進めるようにしてください。

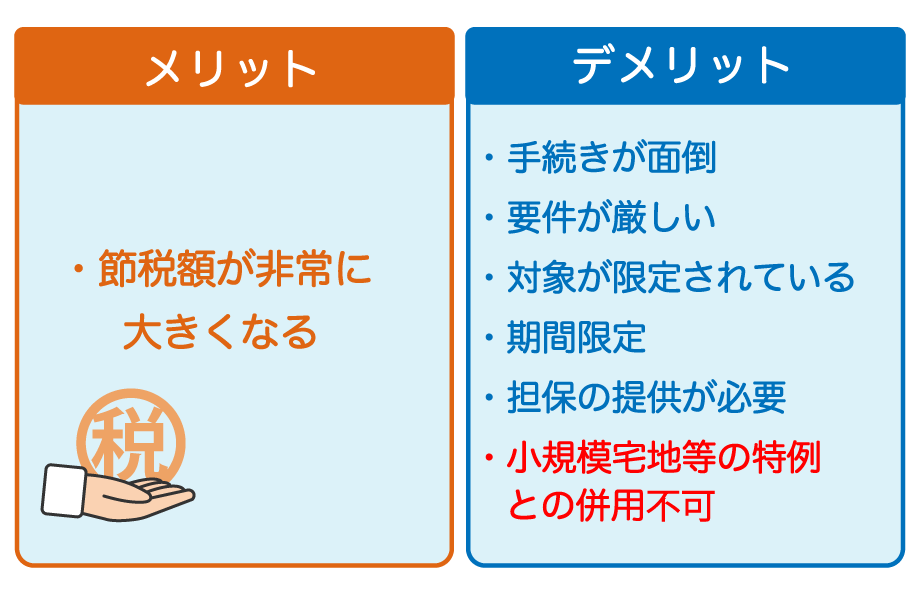

これまで解説してきたように、個人版事業承継税制は多くの制約があるため、すべての個人事業主にとって使い勝手がよい制度とは言えません。一方で、納税額を100%猶予できる点は非常に大きな経済的メリットです。

ここでは、本制度のメリット・デメリットを改めて解説します。それぞれよく比較した上で、当該事業や後継者にとって実益があるのかを慎重に検討してみてください。

1番のメリットは事業者によっては節税額が非常に大きくなる点です。本制度を使えば特定事業用資産の承継にかかる贈与税・相続税額を100%猶予でき、条件がそろえば全額が免税されます。

承継する機械設備や備品が多いわりに後継者が十分な資金を持っていない場合でも、納税による資金繰りの悪化を回避できます。贈与税・相続税の納税負担を軽減すれば、後継者探しもスムーズに進められるでしょう。

一方で、個人版事業承継税制には下記のデメリットがあります。

特に気を付けたいデメリットは、相続で納税猶予を受けるとき、小規模宅地等の特例と併用できない点にあります。上述した「小規模宅地等の特例との比較」を参考に、どちらの制度を活用するのかお得なのかを検討していただけると幸いです。

京都市在住。 金融代理店にて10年勤務したのち、2018年よりフリーライターとして独立。 金融・不動産・ビジネス領域の取材・執筆を中心に活動中。