相続専門コラム

亡くなった人(被相続人)が残した自動車は相続税の課税対象となります。このため、自動車を相続した際は相続税評価をする必要があり、原則的に自動車の相続税評価額には時価を採用します。

また、被相続人の自動車を誰が引き継ぐのかを決め、名義変更の手続きをすることも必要です。今回のコラムでは、自動車の相続税評価額の求め方や名義変更の手続きをわかりやすく解説します。

目次

無料で使える 相続税申告書作成ソフト『AI相続』 なら、フォームに沿って入力するだけで簡単に申告書が完成!

複雑な計算もAI相続におまかせ。

さらに、土地評価など節税につながる部分だけを税理士に依頼することも可能です。

相続税申告においては、5万円を超える価値のある財産は個別に評価・計上するルールになっています。

そのため、自動車の場合も5万円超の価値があるものについては、個別に評価・計上する必要があります。

さて、何を基準にして、その自動車の評価額とすればよいでしょうか。

一般動産の相続税評価額は、相続が開始されたときの時価(価格相場)をもとに算出します。自動車を評価する際も、以下の2種類の時価をもとに算出することがほとんどです。

この他に、売買事例がなく専門家でも価値が分からないような場合には、購入価格を基に計算される「減価償却方式」による評価も例外的に認められています。ただし、自動車の場合においてそのような例外的なケースはまずありえません。

売買実例価額は、中古車市場で実際に売買されている価格のことです。

実務上は、年式やメーカー、車種、走行距離といった情報を車検証などで調べ、条件が同様である車の買取価格を参考に相続税評価額を算定します。

販売価格を参考にしないのは、販売店の利益が上乗せされており、正確な時価とはいえない可能性があるためです。

売買実例価額をもとにする場合、市場が決める価値にしたがって相続税評価額を算定できますが、傷や劣化などの個別事情は考慮されません。また、高級車のように中古車販売店での取扱いがない自動車の買取価格を把握するのは困難です。

そこで、中古車買取り業者などの専門家による鑑定によって得られた価格(精通者意見価格)を参考にすることもあります。

なお、相続した後に車を売却した場合は、売却価格を評価額とするのが一般的です。ただし、早く売却するために買取相場よりも安くした場合や、友人・知人などに売却をした場合は、売却価格を相続税評価額とすることは認められていません。

売買実例価額や精通者意見価格などで自動車の評価額を算出するのが難しい場合は、減価償却方式による算定が可能です。

相続した自動車と同種または同規格の新車販売価格から、被相続人が亡くなるまでのあいだに経年劣化などで失われた価値分(減価償却相当額)を差し引いて評価額を計算します。

一般動産の場合、耐用年数とそれをもとに決まる償却率(定率法)を用いて償却相当額を算出します。

計算方法は複雑であるため、減価償却で自動車の相続税評価額を算定する際は、税の専門家である税理士に依頼することをおすすめします。

「父親がお金を出して子どものために自動車を買ってあげた」「父親が乗っていた自動車を名義変更して子どもが乗っている」といったケースでは、どのような取り扱いになるのでしょうか。

ここでは、被相続人が亡くなったときに名義人が相続人である自動車の取り扱いをみていきましょう。

自動車の所有者が相続人であったとしても、真の所有者が被相続人であると考えられる場合は「名義自動車」として相続税の課税対象となります。この場合、自動車の評価額を含めて相続税を計算し、申告・納税をしなければなりません。

例えば、息子の名義を借りて父親が自動車を購入したとしましょう。購入した車を主に利用していたのは父親でした。このケースでは、名義人が息子であっても真の所有者は父親と考えられるため、父親が亡くなったとき自動車は相続財産に含まれます。

この考え方は「名義預金」と同様です。名義預金は、被相続人が子どもや孫などの名義で管理していた預金のことをいいます。

名義預金の場合、口座の実質的な所有者は子どもや孫ではなく被相続人とみなされるため、口座残高は相続税の課税対象となります。

【時効ナシ】名義預金は重点調査対象!判定基準とペナルティ、対策まで徹底解説

被相続人からお金を借りて自動車を購入していた場合は、貸し付けられたお金が「貸付金」として相続税の課税対象になります。

相続財産に含まれるのは、被相続人が貸し付けたお金から相続開始日までに返済した金額を差し引いた残りです。

被相続人が生前に自動車の購入資金を相続人に渡していた場合、生前贈与とみなされます。購入資金が贈与された年の贈与額が合計で110万円を超える場合は、贈与税がかかります。

贈与税がかかる場合は、購入資金を贈与してもらった翌年の3月15日までに申告と納税をしなければなりません。期日までに納税をしていない場合は、加算税や延滞税といったペナルティが課せられることになります。

また、相続が開始される7年以内に自動車の購入資金が贈与されていた場合は、相続税の課税対象となり、相続財産に贈与額が加算されます。これまで相続財産に加算されるのは相続開始の3年以内の贈与が対象でしたが、税制改正によって令和6年1月以降は相続開始前7年以内の贈与が対象となっている点に注意が必要です。

7年以内の贈与は相続税申告の対象になります・生前贈与加算について

被相続人名義で購入した自動車を、途中で相続人の名義に変更した場合は、自動車そのものが生前贈与されたとみなされます。

この場合、贈与税の課税対象となるのは「贈与されたときの自動車の評価額」です。自動車の評価額も含めて、贈与された年の贈与額が年間で110万円を超えている場合は、贈与税を納めなければなりません。

また、相続が開始される7年以内に自動車が贈与されていた場合は、その自動車の評価額が相続財産に加算されます。

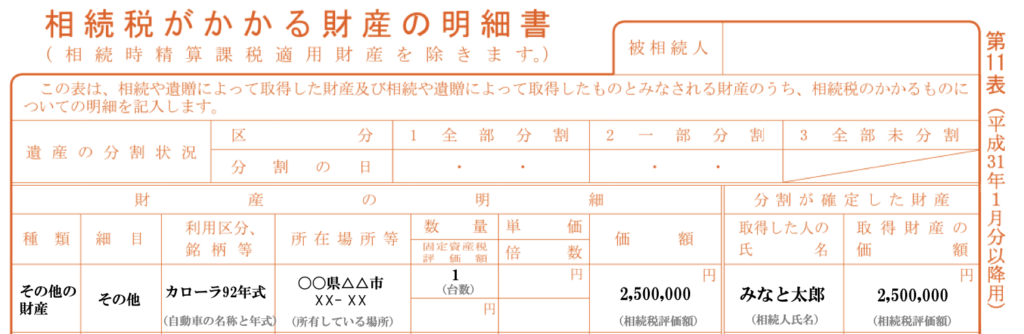

自動車を相続した場合は、車種や年式、価額などを相続税申告書の第11表に記載する必要があります。記載する際のおおまかな手順は、以下の通りです。

記載の例は、以下の通りです。

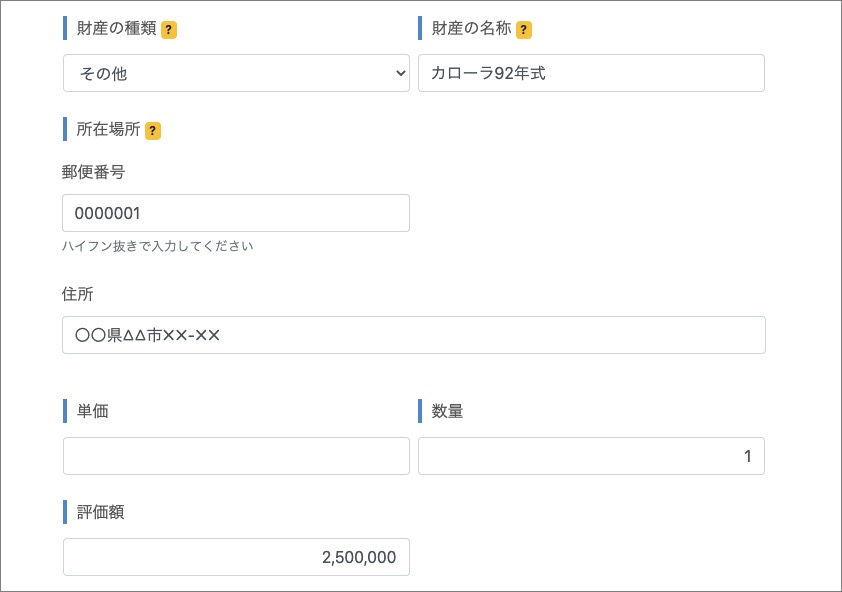

「AI相続」は自分で相続税申告書が作成できる無料のクラウドソフトです。

相続税申告に関する知識がなくとも、必要な情報(被相続人・相続人情報、財産情報等)をフォームに沿って入力することでシステムが自動で相続税申告書を作成いたします。

作成された申告書は印刷可能で、マイナンバーおよび提出日を手書きすれば、そのまま税務署へ提出することができます。もちろん、無料サービスにありがちな、しつこい営業などもありません。

AI相続を使ってみたい方は、【無料】AI相続ー自分でできる相続税申告書作成ソフトからお試し下さい。

AI相続へログイン後、「2. 財産の入力」ページで「その他財産」を選択します。

財産の種類で「その他」を選択し、フォームに沿って入力を進めます。

財産の名称に「車種名 年式」、所在場所、評価額をそれぞれ入力してください。

自動車の所有者と使用者は異なるケースがあります。自動車を相続したときは、車検証で名義を確認し、必要に応じて名義変更手続きをしましょう。

名義変更をしていれば、相続後に売却や廃車、自動車保険の契約者変更などの手続きがスムーズにできます。また、自動車を管理する相続人が明確になることで、相続後のトラブルも防ぎやすくなるでしょう。

ここからは、自動車の名義変更をする方法や手順、必要書類を解説します。

まずは、被相続人が残した自動車を誰が引き継ぐのかを決めましょう。

被相続人が遺言を残しており、誰が自動車を引き継ぐのかが記載されている場合は、基本的に記載内容通りに名義変更の手続きをします。遺言書がない場合は、相続人同士で「遺産分割協議」をして引き継ぐ人を決めましょう。自動車を引き継ぐ人を含め、遺産の分け方が決まったら「遺産分割協議書」を作成します。

なお、自動車の名義変更をする際は、遺産分割協議書や遺言書の写しの添付が必要となる場合があります。

自動車を引き継ぐ人が決まったら、名義変更の手続きをしましょう。手続きの際に必要となる書類の例は、以下の通りです。

| 書類 | 取得場所 |

|---|---|

| 申請書 | 運輸支局もしくは国土交通省HP |

| 手数料納付書 (500円の手数料がかかります) | 運輸支局 |

| 自動車検査証 | 自動車に積んであることが多い |

| 印鑑証明書 (相続する人分) | 市区町村の役所や証明書発行センター |

| 戸籍謄本 (相続人全員分) | 市区町村の役所や証明書発行センター |

| 被相続人の除籍謄本 | 市区町村の役所 |

| 印鑑 (相続する人分) | ー |

| 自動車保管場所証明書 | 車庫の管轄警察署 |

| ナンバープレート (管轄運輸支局を変更する場合) | ー |

| 遺産分割協議書のコピー | ー |

| 委任状 (代理人が申請を行なう場合) | 運輸支局もしくは国土交通省HP |

自動車の価格が100万円以下の場合は、遺産分割協議書の代わりに「遺産分割協議成立申立書」での手続きが可能です。

遺産分割協議書には、原則として相続人全員の押印が必要であるため、遠方に相続人が住んでいると準備に手間と時間がかかることがあります。その点、遺産分割協議成立申立書であれば、新しい所有者のみの実印で済むため手続きの負担を軽減できます。

軽自動車の場合、名義変更をする際の必要書類は異なります。例えば、遺産分割協議書は不要である代わりに、戸籍謄本または法定相続情報一覧図のどちらか一方の写しを提出しなければなりません。※法定相続情報一覧図は、被相続人の相続関係を一覧にしたもの

普通自動車の名義を変更するときは、運輸支局に出向く必要があります。軽自動車の場合は、お近くにある軽自動車検査協会の事務所や支所などで手続きが可能です。最寄りの運輸支局や軽自動車検査協会は、以下のサイトで調べられます。

● 運輸支局:全国運輸支局等のご案内

● 軽自動車検査協会:全国の事務所・支所一覧

名義変更に必要な書類は、状況に応じて異なる場合があるため、事前に運輸支局または軽自動車検査協会に確認をしておきましょう

名義変更の手続きをする時間を設けるのが難しい場合は、司法書士や自動車ディーラーなどに依頼するのも方法です。

最後に、自動車の相続税評価に関してよくある質問とそれに対する回答をご紹介します。

減価償却方式で自動車の相続税評価額を算出する場合、耐用年数とそれに応じて決まる償却率を調べましょう。

新車の耐用年数は、法定耐用年数と同じであるため以下の通りとなります。

● 普通自動車:6年

● 軽自動車:4年

中古車の場合、新車登録から経過している期間に応じて耐用年数を決めます。

● 経過期間>法定耐用年数:(法定耐用年数-経過年数)+経過年数×20%

● 経過期間<法定耐用年数:2年

計算式には“年数“とありますが、実際は月数に直して計算をします。算出された年数のうち1年未満の端数は切り捨てますが、計算結果が2年未満であれば耐用年数は2年となります。

仮に新車登録から3年が経過した普通自動車を購入した場合、耐用年数は以下の通りです。

●(72か月-36か月)+36か月×20%=43.2か月(3年)

償却率については「減価償却資産の償却率等表」で確認できます。一般動産の場合は、定率法の償却率を参照します。

例えば、耐用年数が6年である普通自動車の償却率は0.333、耐用年数4年の中古自動車の償却率は0.500です。

※自動車を平成24年4月1日以後に取得した場合

ここで、被相続人が300万円で購入した新車を、購入から1年以内に相続した場合の相続税評価額を減価償却方式で算出してみましょう。

● 減価償却費:300万円×償却率(0.333)=99万円

● 相続税評価額:300万円 – 99万円=201万円

計算の結果、300万円の新車の評価額は201万円と算出できました。

生前に現金で自動車を購入すると、相続税を節税できるケースがあります。

ほとんどの自動車は、年数の経過にともなって価値が低下していきます。例えば、300万円の自動車を購入し、4年後に価値が150万円に下がったとしましょう。その時点で相続が発生すると、300万円の現金を150万円に圧縮して相続できたことになります。

ただし、購入したときよりも時価が変わっていない場合や、プレミアが付いて価値が上昇していた場合、相続税の節税効果は得られないでしょう。また、不動産とは異なり、実際の市場価格と相続税評価額の差による節税効果は期待できません。

詳細な説明は省きますが、不動産の相続税評価額は時価よりも低く算出されるのが一般的です。仮に時価が5,000万円である不動産の場合、相続税評価額は3,500万円程度と算出されることがあります。実際に価値が下がったわけではないため、相続後も5,000万円の価値を維持できる可能性があります。

対して自動車は、時価をもとに相続税評価額が算出されるため、相続時に150万円と評価されたのであれば相続後の売却価格も150万円程度となります。

軽自動車は、普通自動車と同様に相続の対象となります。被相続人が所有していた軽自動車を相続する場合は、時価をもとに相続税評価額を算定し、それを含めて相続税を計算しなければなりません。

また、遺言書によって軽自動車を引き継ぐ人が指定されていない場合は、遺産分割協議をして誰が引き継ぐのかを決める点も普通自動車と同様です。

一方で、名義変更の手続き方法は、普通自動車と軽自動車で異なります。普通自動車の場合、運輸支局で名義変更の手続きをしますが、軽自動車は最寄りの軽自動車検査教会で手続きをします。

また、普通自動車であれば名義変更の手続き時に遺産分割協議書のコピーが必要ですが、軽自動車の場合は原則不要です。

自動車の相続税評価額は、原則として売買実例価額を参考に算出します。また、中古車販売店などの専門家による査定額を相続税評価額とすることも可能です。買取価格や査定額などが分からない場合は、減価償却によって自動車の相続税評価額を算出できます。

自動車の相続税評価額は、専門家でなければ算出は困難でしょう。評価額の求め方や名義変更の方法が分からない方は、みなと相続コンシェルまでどうぞお問い合わせください。

おすすめ記事

【AI相続】登録から申告書完成までの使い方ガイド

元国税専門官よりAI相続へのメッセージ

マンガでわかるAI相続をみなと相続が運営する理由

相続財産の評価方法はもちろん、これまでの専門家とは違った考え方で相続に関する情報を誠実かつ、わかりやすく発信していきます。 自分で相続税申告書ができる「AI相続」を開発・運営しています。