相続専門コラム

かんぽ生命で死亡保険金を受け取り、保険金支払明細を添付して税理士に相続税申告を依頼する際、「この書類だけでは申告手続きできません」と言われます。

なぜなら、かんぽ生命の保険金支払明細には通常あるべき「死亡保険金受取人」や「死亡保険金の受取割合」などの記載がないからです。 正しい受取人や受取割合がわからなければ、税理士だけではなく家族にも大きな影響を与えるため注意が必要です。

今回は、かんぽ生命で死亡保険金を受け取る際に必要書類を取得する方法と、受取トラブルや不正確な相続税申告を防ぐ方法を解説します。

目次

無料で使える 相続税申告書作成ソフト『AI相続』 なら、フォームに沿って入力するだけで簡単に申告書が完成!

複雑な計算もAI相続におまかせ。

さらに、土地評価など節税につながる部分だけを税理士に依頼することも可能です。

税理士が「書類が足りない」と言う理由は、かんぽ生命の保険金支払明細では正しい契約関係がわからないからです。

多くの保険会社では、保険金支払明細に以下の記載があります。

しかし、かんぽ生命の支払明細に記載があるのは以下の項目のみです。

なお、かんぽ生命では代表者1名の受取が徹底されていて、分割振込は対応していません。たとえ保険金の受取人が3人いる契約であっても、支払明細に記載されるのは代表者1名の氏名のみです。死亡保険金の受取人は本当に1人だけなのか、それとも他に受取人がいるのか、まったく判断できない支払明細になっているのです。

保険金請求時に保険証券を提出してしまい手元に支払明細しかない状態だと、税理士は本来の契約関係や正当な受取人の特定ができません。相続税の対象になるかどうかもわからないため、「この書類だけでは足りない」と言うことになるのです。

では、どうすればいいのでしょうか。 税理士から他に契約関係を証明する書類を入手するよう言われたら、以下の方法で取得してください。

保険証券(保険証書)であれば契約関係と受取人の特定が可能です。

ただし、死亡保険金を請求する際、保険証券の原本は保険会社に提出します。すでに原本提出後で手元にない場合は、改めてコールセンターに連絡して証券の写しを取得してください。なお、請求する際は保険金受取人自身がかんぽ生命のコールセンターに電話をする必要があります。

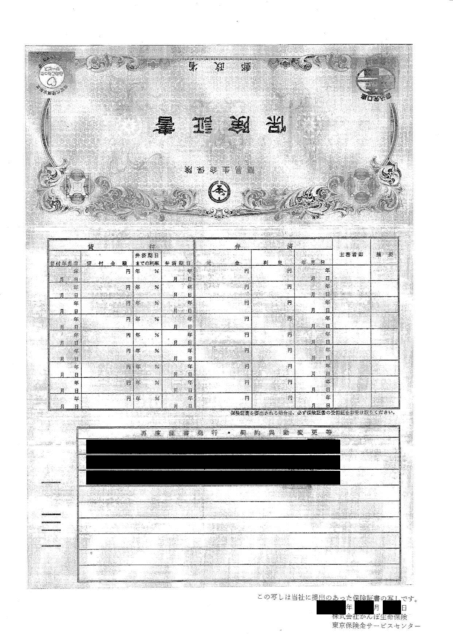

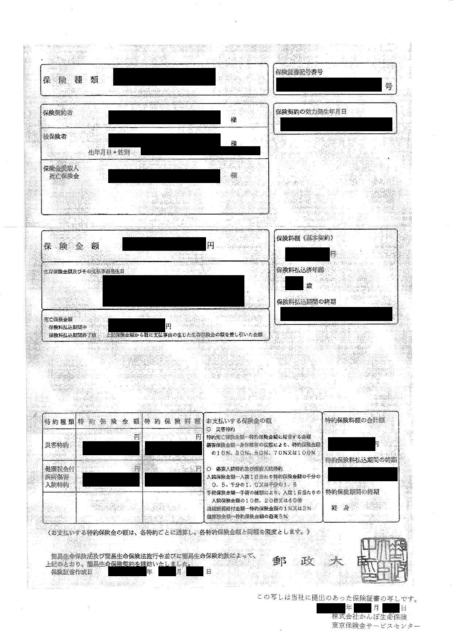

<実際の保険証券(保険証書)の写し>

<かんぽ生命コールセンター電話番号>

0120-552-950

前段では税理士視点で必要書類を案内しましたが、正しい受取人が特定できず困るのは税理士だけではありません。家族にとっても受取人の特定は非常に重要です。

特定しなければ、以下のようなトラブルが起こりうる可能性があるからです。

かんぽ生命では、受取人が複数指定されていても代表者1人の口座にしか振り込まれません。この代表受取によってトラブルになる可能性があります。

たとえば、とある死亡保険契約の受取人が長女・長男・次女の3人に指定されていたとします。かんぽ生命では死亡保険金の分割振込はできず代表受取となるため、支払明細には長女1人の口座名義しか明記されません。

このとき、保険契約の存在を長女しか知らなかったとします。相続発生後も長女が他の2人に保険契約の存在を明かさなければ、保険金を1人で請求して受け取ることが可能になってしまいます。代表受取と簡素な支払明細によって、このような受取トラブルが発生するかもしれません。

死亡保険金は受取人固有の財産として遺産分割の対象外になるため、保険契約が見過ごされるケースは少なくありません。郵便局で言われるがまま保険金請求をして、支払明細にも記載がないため、「本当に自分だけが受取人なんだ」と勘違いしまう可能性もあります。

税理士は正しい申告を行うために、先述した保険証券や契約関係の証明書等を要求します。しかし実際には、相続税申告において保険証券や契約関係の証明書等は必須書類ではありません。 そのため、税理士に依頼せず相続税申告ソフト等を使って1人で申告する場合、受取関係等を確認しないことで不正確な相続税申告になってしまう可能性があります。

実際に受け取った人と本来の受取人が違えば、当然ながら相続税額も変わってきます。本来の受取人であり相続税を納めるべき人が納めなければ、追徴課税の対象になるでしょう。税理士であれば契約関係の所在は念入りに確認しますが、個人だとこうした確認をおざなりにしてしまいがちです。

相続税申告ソフトを使って個人で申告する場合でも、上述した書類を請求して正当な受取人を特定するようにしてください。

そもそも、かんぽ生命の死亡保険金支払明細でなぜ受取人等の記載がないかというと、受取人に対する考え方が独特だからです。そのため、すでに保険金受取人が死亡していて無指定状態になっている際も注意が必要です。

死亡保険金受取人が無指定状態になっている際、通常の死亡保険だと保険金受取人になるのは「亡くなった受取人の法定相続人」です。 しかし、かんぽ生命は独自の遺族制度を設けているため、法定相続人ではなく「亡くなった受取人の遺族」が受取人になります。 受取人が複数いる際の受取割合も、法定相続分ではありません。受取割合はかんぽ生命の約款に明記がないため、基本は民法427条に則り、受取人全員に均等に配分されます。

法定相続と遺族制度では、受取人がどう違うのかを見てみましょう。

| 受取人になれる人 | 受取割合 | |

|---|---|---|

| 法定相続の場合 | 配偶者と子ども3人 | 配偶者:2分の1 子ども:各自6分の1 |

| かんぽ生命の遺族制度の場合 | 配偶者 | 配偶者が全額受け取る |

通常の保険契約は法定相続となるため、亡くなった受取人の配偶者と子どもが受取人になります。一方で、かんぽ生命の遺族制度では、受取人になるのは配偶者のみです。 法定相続と違い、遺族制度では常に第一順位の人だけが受取人になり、複数人いる場合は均等配分となります。通常の保険とは受取人の考え方が違うため、保険金請求時だけではなく、受取人が無指定状態の際も注意が必要です。

かんぽ生命で死亡保険契約がある人は、請求時に「正当な保険金受取人と受取割合が記載された証明書」もあわせて請求しましょう。保険証券の写しでも保険金受取人は特定できるのですが、受取人が複数いる場合には、受取割合が均等であることの証明があったほうが確実です。

正当な受取人と受取割合がわかれば、代表受取人が保険金を一人占めしてしまう、不正確な相続税申告をしてしまうという事態を防げます。 死亡保険金は遺産分割の対象外とはいえ、保険金受取割合を考慮したうえで遺産分割を進めたほうが、相続における不公平感もなくなるでしょう。受け取るべき人が保険金を受け取ること、そして相続のバランスを均衡に保ち争続トラブルを避けるためにも、受取人の特定と証明は重要です。

おすすめ記事

【AI相続】登録から申告書完成までの使い方ガイド

元国税専門官よりAI相続へのメッセージ

マンガでわかるAI相続をみなと相続が運営する理由

京都市在住。 金融代理店にて10年勤務したのち、2018年よりフリーライターとして独立。 金融・不動産・ビジネス領域の取材・執筆を中心に活動中。

監査法人トーマツ、独立系コンサルティング会社で業務の経験を積み、2013年に相続税専門税理士として独立。相続において大切なことを伝えるべく「笑って、学んで、健康に」をモットーに、社会人落語家「参遊亭英遊」としても活躍。高座に上がる回数は年間80回超。著書に『知識ゼロでもわかるように 相続についてざっくり教えてください』(総合法令出版)がある。 HP:埼玉・大宮あんしん相続税相談室