相続専門コラム

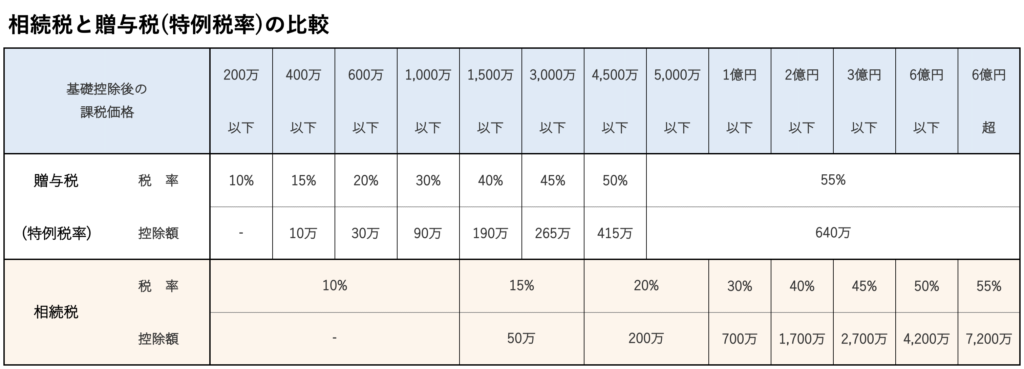

相続税率は相続する遺産の額に応じて定められており、最高税率は55%となります。しかし、遺産を引継ぐ人によってはさらに20%上乗せする形で多くの税金を納めなければなりません。

このことを相続税の2割加算といいます。

今回のコラムではこの2割加算の対象者や計算方法について解説します。

無料で使える 相続税申告書作成ソフト『AI相続』 なら、フォームに沿って入力するだけで簡単に申告書が完成!

複雑な計算もAI相続におまかせ。

さらに、土地評価など節税につながる部分だけを税理士に依頼することも可能です。

相続税の2割加算とは、配偶者または一親等(子・親など)以外の人が財産を相続する場合には、基準の相続税から2割増しになるという制度です。

実際に対象となる範囲や例外はこちらをご確認下さい。

この制度がある理由は、相続の世代飛ばし(孫への相続)に対し税の公平性を担保することにあります。また、配偶者や子どもなどに2割加算をしないという意味においては、血縁の近い相続人の生活を守るという目的もあります。

「税負担が重い」とイメージされがちな相続税ですが、遺族となる配偶者や子どもの生活を配慮し、税額自体は贈与税や所得税などに比べると低く設定されています。

一方、兄弟姉妹等は生計が別であることも多く、亡くなった方の収入や財産がなくてもただちに生活が立ち行かなくなるということはないと推測されます。

そのため、配偶者や一親等の家族への税率とそうでない人への税率に差がつけられ、兄弟姉妹などが遺産を相続する場合は2割加算されることになっています。

さて、具体的には誰が相続税の2割加算となり、誰が2割加算の対象とならないのでしょうか。

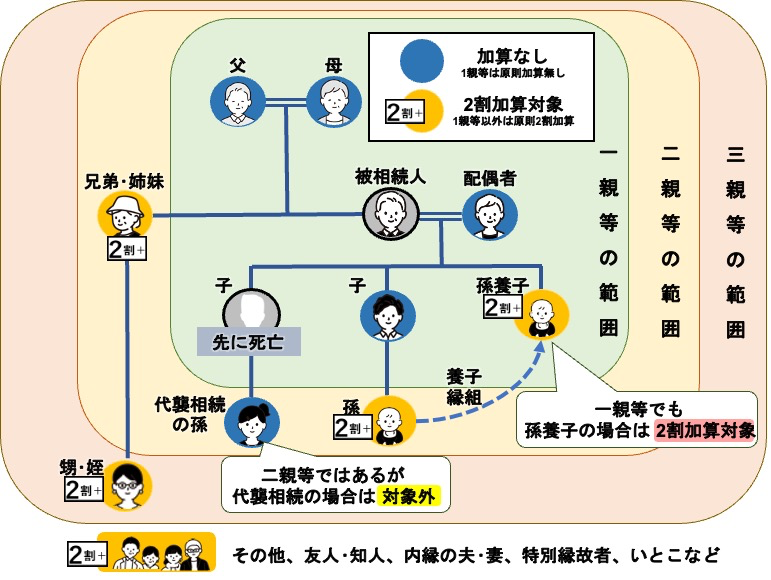

2割加算の対象者とそうでない人は、家系図で表すと下図のようになります。

2割加算の対象とならない人は、以下の属性の人となります。

以上のように、2割加算の対象とならないのは基本的には「配偶者」および「一親等の人」、「代襲相続の孫」となります。

ただし、孫は代襲相続でない限り養子となり一親等となっていても2割加算の対象となります。

2割加算の対象となる人は、以下の属性の人となります。

以上のように、2割加算の対象となるのは、「配偶者」および「一親等の人」、「代襲相続の孫」以外の全員となります。

ただし、孫は養子縁組で一親等になっていても、代襲相続でない限り2割加算となります。

次に、具体例で相続税の2割加算の計算方法を見ていきましょう。

相続税の計算は、まず、課税対象となる相続財産総額を計算し、それを法定相続分で仮に分割して税率をかけることでその家族が納めなければいけない「相続税の総額」を算出します。

次に、この「相続税の総額」に実際に各相続人が受取った財産の割合をかけることで各相続人等が負担すべき相続税額を計算します

そして最後に相続人ごと使える控除や加算があればその調整します。

相続税の2割加算は、最後の調整の段で登場することになります。

相続税を求める計算手順 Step① 課税遺産総額の計算 相続財産から債務や費用を差し引いて、正味の遺産総額を計算 さらに非課税枠や基礎控除、特例を適用し、「課税遺産総額」を算出 Step② 相続税の総額の計算 課税遺産総額を法定相続分通りにいったん分割 1人あたりの仮の相続財産に税率をかけることで、1人あたりの仮の相続税額を算出 算出された全員の仮の相続税額を合計して、その家族の「相続税の総額」を算出 Step③ 各相続人等の相続税額の計算 実際の遺産分割割合に応じて「相続税の総額」1人ひとりの負担すべき相続税額を計算 相続人ごとに使える各種控除や加算があれば調整 ⬅2割加算もここで計算

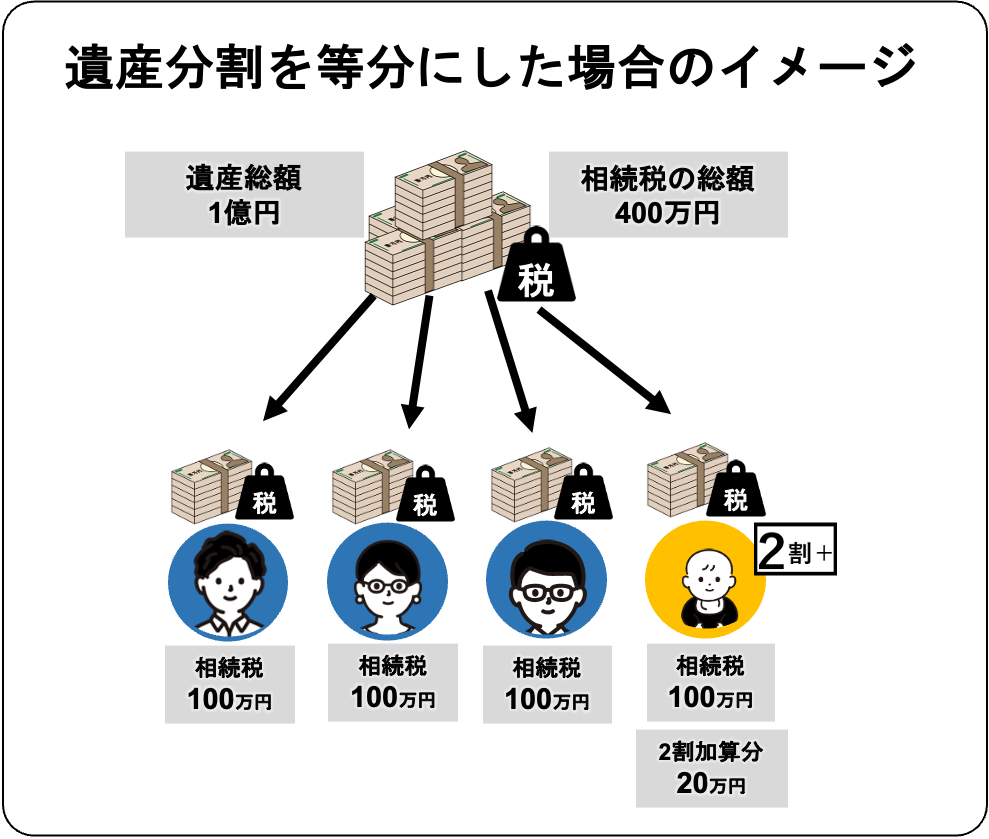

例えば、遺産1億円を4人の子どもが等分に引き継ぐケースにおいて、家族構成や各種控除、特例を考慮して算出された相続税の総額が400万円だったとします。

この場合、引き継ぐ財産も等分ですので相続税額も等分負担となり子どもそれぞれの相続税額は、400万円÷4=100万円となります。

しかし、4人の子どものうち1人が相続税の2割加算の対象となる代襲相続人ではない孫養子だった場合においては、その人が納めなければならない相続税額のみ2割加算となり、孫養子の相続税額は、100万×120%=120万円となります。

その他の3人の税額は100万円で変わりませんが、相続税の2割加算対象者がいたことで相続税の総額が2割加算された分だけ増えることになります。

相続税の2割加算の対象とその計算の基本はこれまでご説明したとおりです。

しかし、この他にいくつかわかりにくいケースがありますので念のため解説します。

ただ読んでいただければわかる通り、これらは特殊なケースであり、基本的には関係ない方が多いかと思います。

遺贈で指定がある場合や、みなし相続財産と言われる生命保険の死亡保険金や死亡退職金などがある場合には、相続放棄をした人間であっても相続税申告上は相続財産とみなされる財産を引継ぐことがあります。

この場合においては、一親等の血族とみなされるため通常は2割加算の対象とはならない「代襲相続の孫」であっても相続税の2割加算の対象となります。

代襲相続人ではない一親等の血族の場合は相続放棄をしていたとしても2割加算の対象となりませんが、代襲相続人の場合においては2割加算の対象にならないためには相続放棄をしていないということが条件になります。

相続時精算課税制度は、生前に子や孫に対して軽減された贈与税の支払をもって財産を贈与し、相続が発生した時の相続税申告において過不足を精算する制度です。

では、相続時精算課税の特例によって贈与を受けたが、その後養子縁組を解除した場合において相続税の2割加算はどうなるでしょうか?

この場合は、養子縁組中の贈与財産については相続税の2割加算の対象にはならず、相続発生時に死亡保険金や遺贈など受け取った分のみが2割加算の対象となります。

▶国税庁タックスアンサー参照リンク

国税庁|相続税額の2割加算

「教育資金の一括贈与」と「結婚・子育て資金の一括贈与」の特例制度とは、子や孫に対して制度で定められた範囲の使途に限定して贈与することで贈与税が非課税となる制度です。

以前は、相続発生時に使いきれていない管理残額がある場合は受取人が通常2割加算の対象となる孫であっても、相続税の2割加算の対象外となっていましたが、この部分の特例は廃止となりました。

令和3年4月1日以降に発生した相続においてこれらの管理残高がある場合は受取人の属性に応じて2割加算の対象となります。

さて、相続税の2割加算の対象者がいる場合における相続税申告書の記入方法について説明していきましょう。

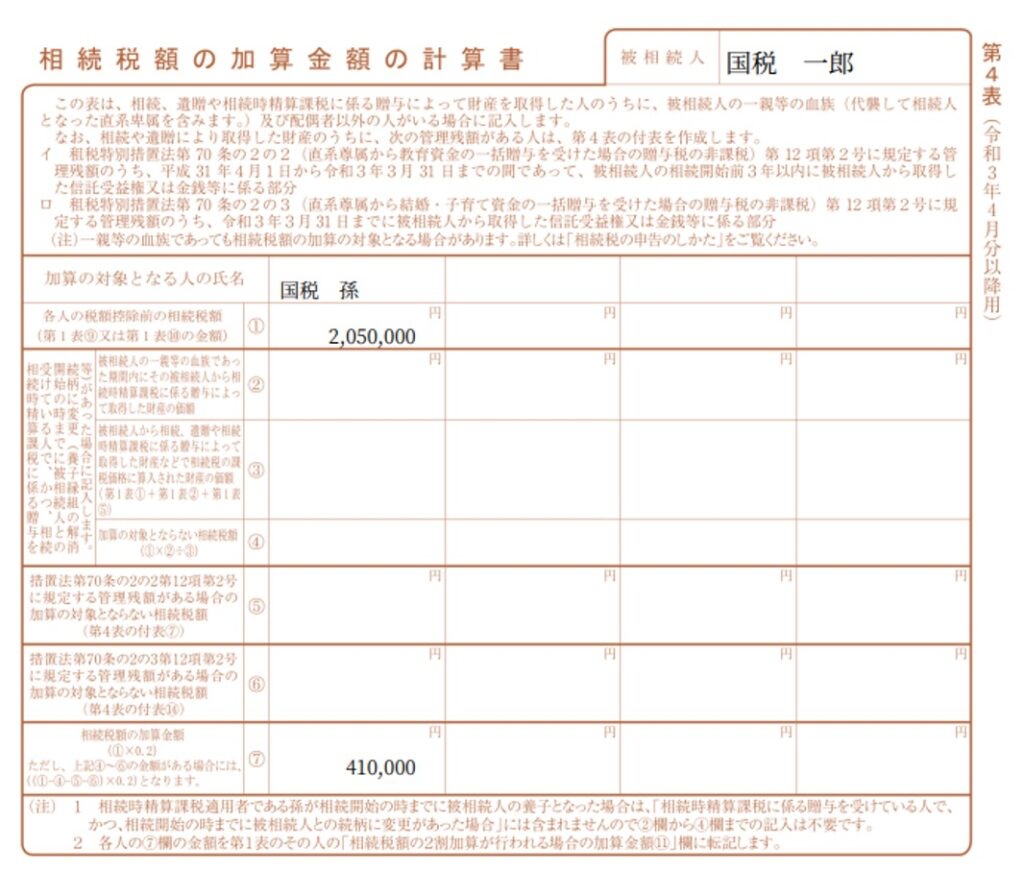

相続税の2割加算に関する帳票は、相続税申告書第4表「相続税額の加算金額の計算書」になります。

上述した「相続税の総額の計算」に基づいて、でてきた基準となる税額を①の欄に記入します。

そして、その金額の20%を⑦の欄に記入すれば完成です。

②から⑥の欄は、相続時精算課税制度を使ったことがある養子縁組を解除した人や、教育資金の一括贈与、結婚・子育て資金の一括贈与の管理残高が相続発生時に残っている人の記入欄ですので、基本的に空欄で大丈夫です。

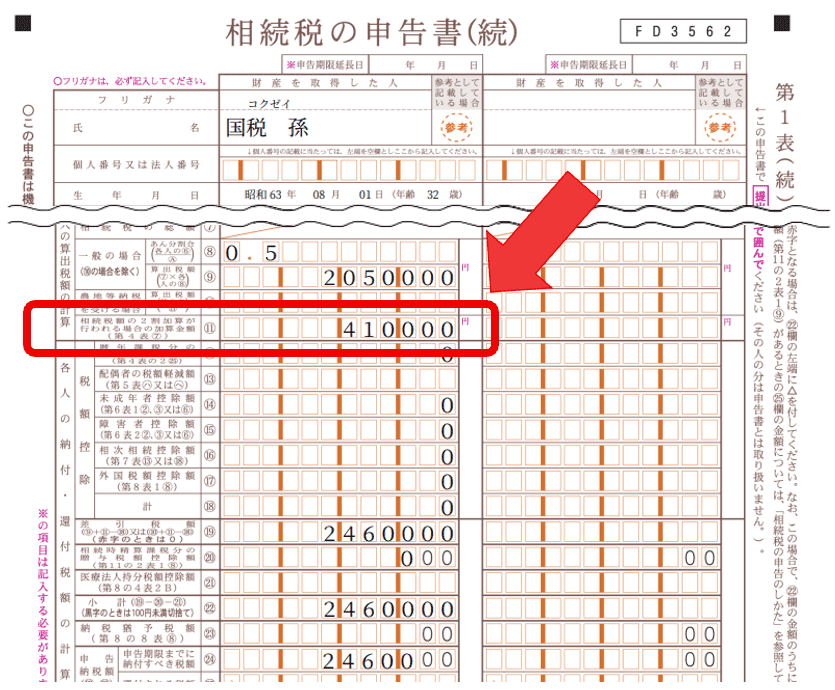

第4表の記入が終わったら、第1表に戻り⑪番「相続税額の2割加算が行われる場合の加算金額」の欄に、第4表の⑦で記入した金額と同じ金額を記入すれば相続税の2割加算に関する記入は完了です。

AI相続は誰でも簡単に無料で使える相続税申告ソフトです。

AI相続を使えば、相続財産に入院給付金があった場合の申告書の作成も、もちろん簡単です。

特に相続税の2割加算については、対象者は属性を選択するだけで、自動で2割加算の対象者かどうかの判別が行われますので特段の操作は必要ありません。

計算についても対象者がいる場合は自動計算されます。第4表をはじめとする必要な帳票が自動的に作成されます。

ただし、相続時精算課税の特例により財産の贈与を受けたがその後養子縁組を解消した人がいる場合や、二重相続資格者がいる場合などの特殊なケースにおいてはAI相続での作成はできませんので、その場合はどうぞシンプル相続のご検討をお願いします。

今回のコラムでは相続税の2割加算について解説しました。

相続税の2割加算の対象か否かは、相続税額に非常に大きな影響を及ぼします。

相続税申告においては忘れずに正しく計算するのはもちろんのこと、生前に対策を打てる場合は2次相続に与える影響も考慮にいれて検討することが必要です。

みなと相続コンシェルは、ご家族の相続税申告を応援しています!

相続で何かお困りのことがあれば、ぜひご相談ください。

おすすめ記事

【AI相続】登録から申告書完成までの使い方ガイド

元国税専門官よりAI相続へのメッセージ

マンガでわかるAI相続をみなと相続が運営する理由

監査法人トーマツ、独立系コンサルティング会社で業務の経験を積み、2013年に相続税専門税理士として独立。相続において大切なことを伝えるべく「笑って、学んで、健康に」をモットーに、社会人落語家「参遊亭英遊」としても活躍。高座に上がる回数は年間80回超。著書に『知識ゼロでもわかるように 相続についてざっくり教えてください』(総合法令出版)がある。 HP:埼玉・大宮あんしん相続税相談室