相続専門コラム

弔慰金は亡くなった原因に応じて一定の非課税枠が設けられています。

非課税枠に収まる場合は、相続税申告書へ記載する必要はありません。非課税枠を超えた場合のみ、超えた分だけを死亡退職金として申告をします。

今回は弔慰金の相続税評価、申告書への記載方法について解説していきます。

無料で使える 相続税申告書作成ソフト『AI相続』 なら、フォームに沿って入力するだけで簡単に申告書が完成!

複雑な計算もAI相続におまかせ。

さらに、土地評価など節税につながる部分だけを税理士に依頼することも可能です。

弔慰金は、主に法人が亡くなった社員を弔い、遺族に慰めの気持ちを表すために贈られる金銭のことです。弔慰金は、高額である場合を除いて相続税申告書に記載する必要はありません。

弔慰金は亡くなった原因に応じて非課税枠が設けられています。ほとんどの場合は非課税枠の範囲でおさまります。弔慰金として認められる金額(非課税限度額)は、普通給与(給料、俸給、賃金、扶養手当、勤務地手当などの合計)に対して、次のように規定されています。

【業務上の死亡の場合】被相続人の死亡当時の普通給与の3年分に相当する額まで

【業務外の死亡の場合】被相続人の死亡当時の普通給与の半年分に相当する額まで

被相続人が複数の会社に勤めていて、弔慰金も複数になった場合は、これらの非課税枠は会社ごとに計算します。

非課税の弔慰金として認められる上記の金額を超過した場合は、その超過部分の金額は退職手当金等とみなされるため、相続税の課税対象になります。

それでは、具体的な計算例を用いて課税されるべき弔慰金の計算をみていきましょう。

死亡時の普通給与が50万円だった被相続人が業務上の理由で死亡し、会社から2,500万円の弔慰金が支払われた場合は、以下の通り700万円が死亡退職金とみなされることになります。

(計算例①)

弔慰金の相続税非課税枠 = 50万円 × 36ヵ月 =1,800万円

課税対象価額 = 2,500万円 – 1,800万円 = 700万円

死亡時の普通給与が50万円だった被相続人が業務外の理由で死亡し、会社から500万円の弔慰金が支払われた場合は、以下の通り200万円が死亡退職金とみなされることになります。

(計算例②)

弔慰金の相続税非課税枠 = 50万円 × 6ヵ月 = 300万円

課税対象価額 = 500万円 – 300万円 = 200万円

弔慰金と死亡退職金の非課税枠は併用可能

弔慰金と死亡退職金の非課税枠はそれぞれ別枠であり併用可能です。

弔慰金が課税される場合の計算は、弔慰金の非課税枠を超えた額を死亡退職金に合計したものから死亡退職金の非課税枠を差し引き行います。

死亡退職金の非課税枠の計算についてはこちらをご覧ください。

▼【自分でできる相続税申告】死亡退職金(功労金)の非課税枠と相続税評価方法を徹底解説

死亡時の普通給与が50万円だった被相続人が業務外の理由で死亡し、会社から600万円の弔慰金、死亡退職金が2,000万円が支払われており、法定相続人が3人の場合は以下の通り800万円が相続税の課税対象となります。

(記載例③)

弔慰金の相続税非課税枠 = 50万円 × 6ヶ月 = 300万円

課税対象価額 = 600万円 – 300万円 = 300万円

死亡退職金の相続税非課税枠 = 500万円 × 3人 = 1,500万円

相続税の課税対象価額 = (2,000万円 + 300万円)− 1,500万円 = 800万円

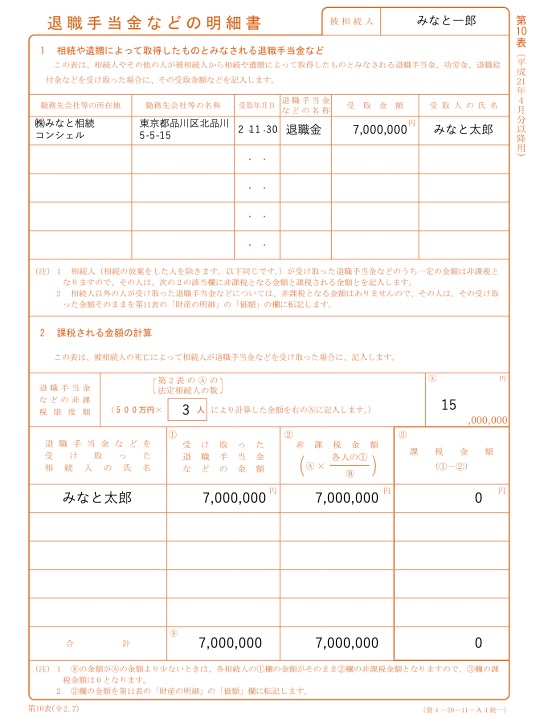

弔慰金は相続税申告書の第10表に記載をします。

詳しい記載方法は国税庁の「相続税の申告のしかた」をご確認ください。

上述の業務上の理由で死亡したケース(記載例①)の記載例は次のとおりです。

上段に弔慰金の非課税枠を超えた700万円について記載をし、下段で受取人ごとの課税価格の計算を行います。

「AI相続」は自分で簡単に相続申告書が作成できる無料クラウドソフトです。申告書のどこに書くかを考えずに、フォームに沿って入力するだけで簡単に相続税申告書の作成ができます。弔慰金の入力は、ログイン後「財産の入力」画面の中の「生命保険金・死亡退職手当金」の入力画面において以下のように入力します。

今回のポイントをおさらいすると、以下の通りとなります。

弔慰金は非課税枠が設けられており、基本的には非課税枠の範囲におさまることがほとんどです。ただし、非課税限度額を超えた場合は死亡退職金として相続税の対象となる場合があるので注意してください。

死亡退職金の非課税枠と併せて確認しておくと良いでしょう。

おすすめ記事

【AI相続】登録から申告書完成までの使い方ガイド

元国税専門官よりAI相続へのメッセージ

マンガでわかるAI相続をみなと相続が運営する理由

監査法人トーマツ、独立系コンサルティング会社で業務の経験を積み、2013年に相続税専門税理士として独立。相続において大切なことを伝えるべく「笑って、学んで、健康に」をモットーに、社会人落語家「参遊亭英遊」としても活躍。高座に上がる回数は年間80回超。著書に『知識ゼロでもわかるように 相続についてざっくり教えてください』(総合法令出版)がある。 HP:埼玉・大宮あんしん相続税相談室