相続専門コラム

リビングニーズ特約は保険料がかからない無料の特約であるため、多くの人が生命保険の契約に付帯させています。

今回のコラムではリビングニーズ特約を利用して、契約者であり被保険者であった被相続人が、生存中にリビングニーズ特約で受け取った生前給付金に関する相続税について解説します。

目次

無料で使える 相続税申告書作成ソフト『AI相続』 なら、フォームに沿って入力するだけで簡単に申告書が完成!

複雑な計算もAI相続におまかせ。

さらに、土地評価など節税につながる部分だけを税理士に依頼することも可能です。

リビングニーズ特約は余命6か月と診断された場合に、最大3,000万円までの生前給付を受けることができる特約となりますので、実際に数千万円という大きなお金が動きます。この場合、所得税や相続税はかかるのでしょうか?

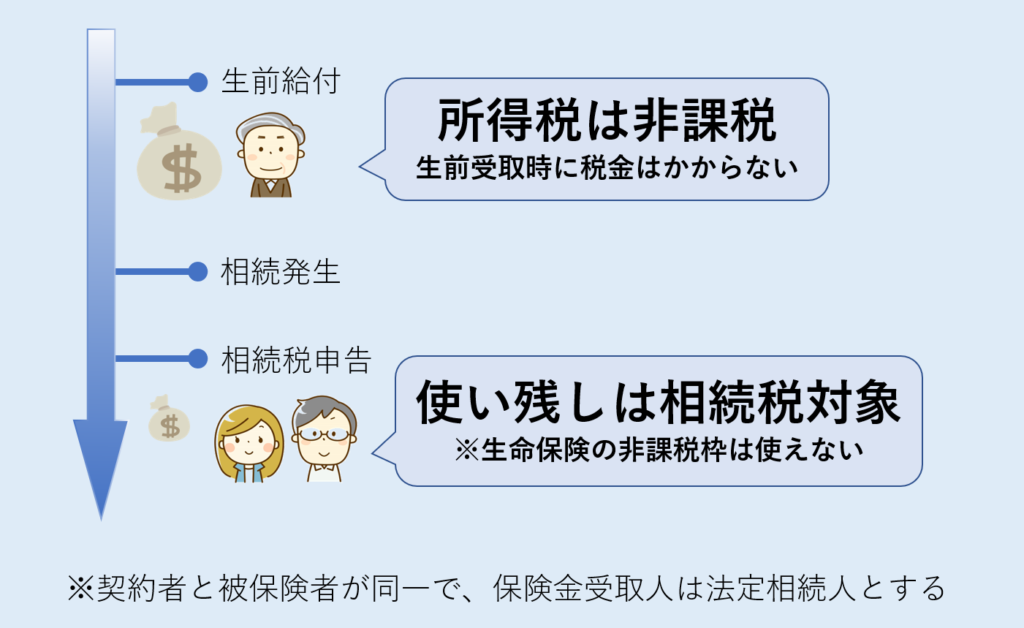

生前給付金に対する課税のルールは以下の通りです。

リビングニーズ特約を利用して支払いを受けた生前給付金は、所得税法施行令第30条、第1号の「非課税とされる保険金、損害賠償金」に掲げる中での「身体の障害に基因して支払われる保険金」に該当します。

つまり、リビングニーズ特約に基づく生前給付で例えば3,000万円をまとめて受け取ってとしても非課税であり、生前に受け取った本人が確定申告等で所得税を払う必要はありません。また、もしその後、亡くならなかったとしても返却する必要もありません。

次に、リビングニーズ特約を使ってまとまって生前給付金を受け取ったものの、それを使い切らないまま、被保険者が死亡した場合の課税はどうなるでしょうか?

生前給付金を受け取ったものの、使い切れず残った金額は相続財産として相続税の課税対象となります。尚、相続発生後の死亡保険金であれば、保険契約上の受取人の固有財産となりますが、リビングニーズ特約を使って生前給付金を受けた分については、死亡保険金とは切り離され保険契約上の受取人の固有財産にはならず、相続人全員の遺産分割協議の対象になります。

前述の通り、リビングニーズ特約を使って受け取った生前給付金は死亡保険金と切り離されますので、死後に死亡保険金を受け取った場合であれば適用することができる「生命保険による死亡保険金の非課税枠」の対象外となります。

その結果、例えば死亡保険金の非課税枠が1,500万円ある家族で、死亡時に1,500万円支払われる生命保険金があった場合において、生前給付を利用しない方が死亡保険金の非課税枠を使うことができて税金の総額が安くなるというようなことが起こりますので、注意が必要です。

ここまで、リビングニーズ特約を使って受け取った生前給付金の課税は、受取時は非課税であるものの、残額に対しては相続税がかかり、生命保険の非課税枠も使えないことを説明してきましたが、ここからは実際の具体例を通して、リビングニーズ生前給付金の受け取り方法によって相続税額がどう変わるのかを見ていきましょう。

前提条件は以下の通り、相続人が二人で財産総額が6,200万円です。

相続人は2人ですから、控除額の計算は、基礎控除額は4200万であり、生命保険の非課税枠は1000万円となります。

(参考)基礎控除について

https://minatosc.com/column/4021

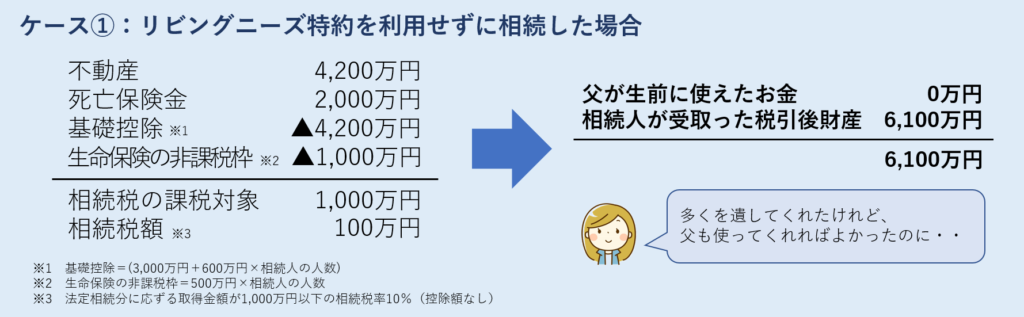

まず、リビングニーズ特約を一切使わずに、相続を迎えた場合を計算してみましょう。

後述しますが、本来リビングニーズ生前給付金は6か月分の保険料と利息が差し引かれて支払われます。ここでは計算上わかりやすくするために利息については割愛します。

上図の通り、リビングニーズ特約を使わず、生前に財産も消費しなかったことから相続税の非課税枠を超え、相続税が発生します。しかし、支払う相続税額より温存された相続財産の方が大きいため子どもたちが受け取る相続財産は増えます。

余命宣告を受けてお金を楽しんで使える状態でない場合は、無理にリビングニーズ特約を使う必要はありません。

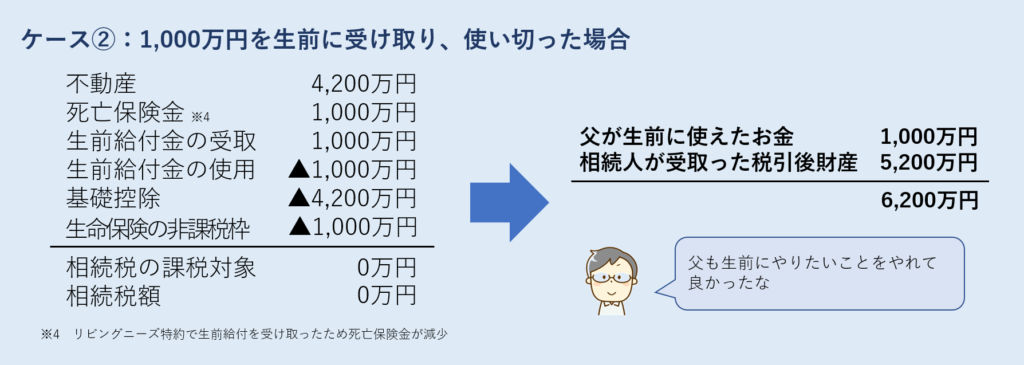

次に、1,000万円をリビングニーズ特約で引き出し、使い切った場合の相続税の計算をみてみましょう。

このパターンでは、生前にお父さんが1,000万円を消費したため相続人が受取る財産は減るものの、残された死亡保険金1,000万円にまるまる生命保険の非課税枠を適用できることもあり、相続税がかからなくなります。

余命宣告を受けたものの、楽しんでお金を使える健康状態の場合においては、リビングニーズ特約を有効に利用することで、生前に思い出を作ることもできて相続税の節約にもつながります。

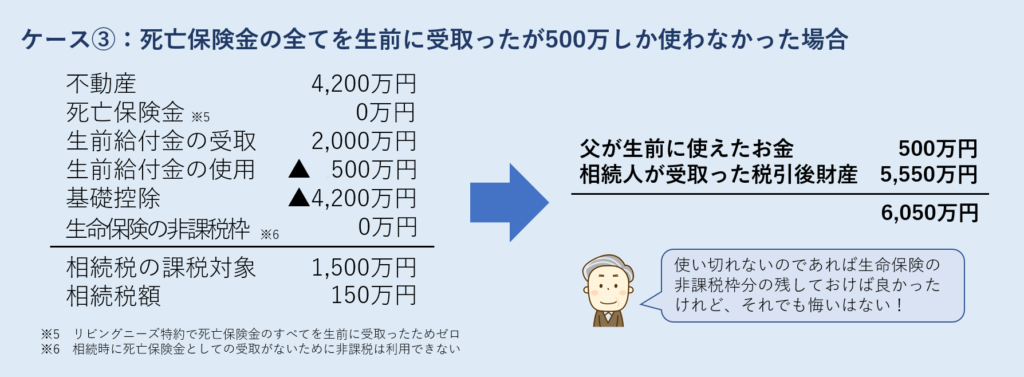

最後に、リビングニーズ特約を使って死亡保険金を残さずにすべて受取った場合を見てみましょう。

今回のケースでは生前に受取った生前給付金の大部分が使いきれずに残った形になりましたが、死亡保険金を残さずにすべてリビングニーズ特約で受け取ったことから、相続発生時に死亡保険金としての支払いが行われません。そのため、死亡保険金があった場合であれば相続財産から控除できる枠として使えるはずだった「生命保険の非課税枠」が使えず、ケース①よりも相続財産が少ないにもかかわらず相続税額が大きくなります。

相続税額だけ見れば損ですが、使えきれなかったのは結果論であり、余命宣告を受けたものの楽しんでお金を使える健康状態の場合においては、悔いのないように思いっきり楽しむためにまとめて大金を引き出すというのも家族によっては価値のあることかもしれません。

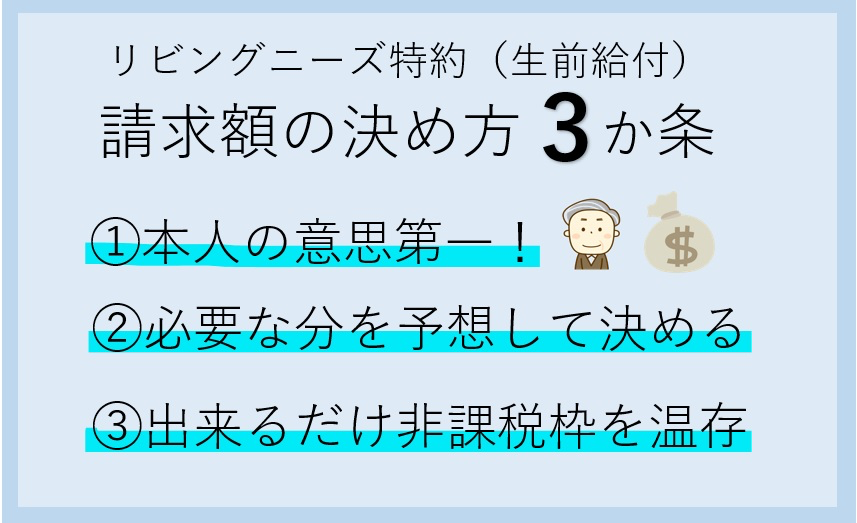

リビングニーズ特約の請求金額は上限3000万円までとなっていますが、請求回数は1回だけであり、複数回に分けて請求することはできません。しかし、これまでご説明してきた通り、生前の受取時において所得税はかからないものの、使い切れなかった残額に対しては相続税の対象となるため、請求金額は慎重に考えなければいけません。

リビングニーズ特約を利用した生前給付金の額は、いったいどのように決めればよいのでしょうか。

もし相続人が「多くの相続財産を受取りたい」とだけ思っている場合は、「リビングニーズ特約で生前給付として受取って使う」という行為は、相続人の経済的な利益とは相反します。

しかし、もともとリビングニーズ特約は、契約者や被保険者が残された時間を家族と有意義に過ごしたり、治療に専念することを目的として作られた特約です。基本的には、相続財産への影響や、相続税については考えずに、本人が好きなように請求するのが良いでしょう。ただし、請求は一回だけであることについてはよく留意するようにしてください。

余命の宣告を受けたとしても、差額ベッド代や面会のための駐車場代など、入院にかかる負担は小さくありません。お金の不安を抱えながらの生活は嫌なものですが、かといって余裕のある家族の誰かがで立替えるとなるとそれはそれで不公平感にもつながります。ですので、もし利用可能なリビングニーズ特約があるならば、予想される医療費を計算して、手許現金で足りない分を請求しておくという考え方も一つです。

受け取った金額を全部使い切ってしまえば相続税の課税もありません。もし使い切れずに一部が残った場合には、幾分相続税額が増えてしまいますが、それは仕方のないことと言えます。

被保険者が契約者であった場合、相続発生時に相続人が受取る死亡保険金には一定の非課税枠がありますが、受け取った生前給付金の使い残しの額が相続財産となった場合には死亡保険金とは異なるため非課税枠がありません。

ですから、相続税額を少なくすることだけを考えれば、生命保険の非課税枠分を食い込むほど死亡保険金を減らす形で生前給付金を受け取るのは得策ではありません。一方、リビングニーズ特約のない他の保険で非課税枠を超える死亡保険金がある場合は、リビングニーズ特約をフルに活用して生前給付金を受けたとしても生命保険金の非課税枠が無駄になりませんので相続税額が上がることはありません。

以上のことから、手許現金に余裕があり、被保険者本人にも特段大きな希望がない場合には、生命保険の非課税枠を確保した上で、それを超過した範囲での生前給付の請求を検討した方がよいでしょう。

「使い道自由!」「返金の必要無し!」とメリットの多いリビングニーズ特約ですが、請求の際には注意しなければならない点もあります。順に解説していきます。

死亡保険金は、受取人の固有の財産となるため遺産分割の対象となりません。しかし、リビングニーズ特約を使って被相続人が保険金を生前に受け取り、使い切れずに残ってしまうと、その部分は保険契約上の受取人の固有財産ではなく、被相続人の本来の相続財産となるため、遺産分割の対象となります。

保険契約の受取人を設定することで、特定の相続人に財産を渡したいことが保険加入の目的であった場合や、遺留分まで含めた遺産分割対策であった場合にはリビングニーズ特約をつけていても請求しないほうがよいでしょう。

被相続人の借金などの理由で相続をしたくない場合には、相続の開始があったことを知った日から3か月以内に家庭裁判所に申し立てることで相続放棄をすることができますが、相続放棄した場合には、リビングニーズ特約で被相続人が受け取っていたものの使いきれなかった生前給付金を受取ることができません。

一方、生前給付金の残額ではなく、死亡保険金であれば相続放棄していたとしても、受取人がその人であれば、保険金受取人固有の財産であり、受け取ることが可能です。ですので、借金があって、相続放棄を検討している場合はリビングニーズ特約を使わない方がいいケースがあります。

通常リビングニーズ特約で生前給付を請求するのは本人ですが、本人が意思表示をできない場合や治療上の都合により本人に告知をしていない場合などの「保険会社が認める特定の事情」がある場合には、事前に定めた「指定代理請求人」が手続きをすることができます。

本人が余命を知らない状態で、この「指定代理請求人」がリビングニーズ特約の手続きをしても保険会社が本人宛に連絡することはありませんが、急にお金まわりが良くなったことでそれとなく本人が余命宣告されたことに感づいてしまうことがあります。本人が感づいて保険会社に確認した場合においては、保険会社は事実を回答しなければならないため余命宣告の事実を隠すことが出来なくなってしまいます。

もともとの契約されていた死亡保険金のすべてにあたる額を、リビングニーズ特約で生前給付の形で受け取った場合には、主契約の保険が終了します。主契約の保険が終了すると、付加していた他の特約も終了しますので、例えば入院給付金などを受け取っていた場合において受け取れなくなってしまうことが生じますので注意が必要です。

リビングニーズ特約における生前給付とは、余命が半年以内と宣告されたことを理由として、「死亡保険金を前払い」するものです。そのため、リビングニーズ特約を利用して受けた生前給付金の支払金額は、生前給付金の額に対する6か月分の利息と、保険料払込期間中であった場合には6か月分の保険料相当額が差し引かれるため、死亡保険金と同額より少なくなります。

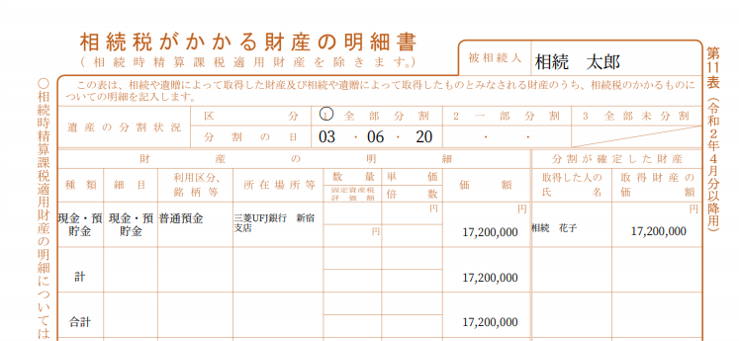

さて、ここからは、実際に相続が発生した際に相続財産にリビンズニーズ特約で受け取った生前給付金の使い残しがあった場合において、どのように申告すればよいか、相続税申告書の記載方法について説明します。

契約者であり被契約者である被相続人が生前にリビングニーズ特約を使って、生前給付を請求すると、その額が生前に被相続人の銀行口座に入金されます。

相続税申告は、相続発生時点での財産を正確に記載することが基本となりますから、資金の発生原因がリビングニーズ特約による生前給付金だったとしても、銀行に入金されている以上、その残高を書けば十分です。

具体的には、相続税申告書の「相続税がかかる財産の明細書(第11表)」において、「財産の明細」欄の左から順に「種類:現金・預貯金」、「種目:現金・預貯金」、「銀行名」等、受け取った生前給付金の残額の保管状況に合わせて記入します。

尚、生前給付金を請求してそれが振り込まれる前に亡くなってしまった場合においては、「未収金」として11表に計上します。

無料の相続税申告ソフト「AI相続」なら、リビングニーズ特約に基づく生前給付金があった場合の相続税申告書の作成もPCやスマホから、誰でも簡単に出来ます。

生前給付を受けた額の使い残しがあった場合は、その保管状況に応じて、「2.財産の入力」において入力すればOKです。例えば、銀行預金の一部となっている場合は、もともとの残高に合わせて、以下のように入力します。

今回のコラムは前回の入院給付金に引き続き、リビングニーズ特約を使って生前給付金を受け取った場合の相続税についてお伝えしました。

ちなみに、リビングニーズ特約を請求する人は実は非常に少ないです。リビングニーズ特約を最も熱心に販売しているある生命保険会社のデータによると、死亡保険契約の全請求件数の内、リビングニーズ特約で支払いをしたのは実に1%にも満たない件数でした。 リビングニーズ特約の考え方は良いものであり、だからこそ特約を付加される人も多いのだと思います。もし、被保険者が生きている間に資金を必要とするならば、税制上の問題や金額等はあまり気にせずにもっと積極的に活用しても良いかもしれません。

みなと相続コンシェルでは、相続の専門家が様々なご相談を伺っています。相続税申告書作成ソフト「AI相続」では簡単に相続税申告書を作成していただけますが、生前に相続税のシミュレーションをしていただくことも可能です。なにかあればお気軽にお問い合わせください。

おすすめ記事

【AI相続】登録から申告書完成までの使い方ガイド

元国税専門官よりAI相続へのメッセージ

マンガでわかるAI相続をみなと相続が運営する理由

監査法人トーマツ、独立系コンサルティング会社で業務の経験を積み、2013年に相続税専門税理士として独立。相続において大切なことを伝えるべく「笑って、学んで、健康に」をモットーに、社会人落語家「参遊亭英遊」としても活躍。高座に上がる回数は年間80回超。著書に『知識ゼロでもわかるように 相続についてざっくり教えてください』(総合法令出版)がある。 HP:埼玉・大宮あんしん相続税相談室