相続専門コラム

相続財産の中に賃貸マンションや賃貸アパートがある場合、貸家建付地として評価、計算する必要があります。今回は貸家建付地の計算方法や具体例、注意点などについて解説します。

そして最後に、貸家建付地の計算も簡単にできるツールとして、誰でも無料で簡単に相続税申告書の作成が可能なAI相続をご紹介します。

目次

無料で使える 相続税申告書作成ソフト『AI相続』 なら、フォームに沿って入力するだけで簡単に申告書が完成!

複雑な計算もAI相続におまかせ。

さらに、土地評価など節税につながる部分だけを税理士に依頼することも可能です。

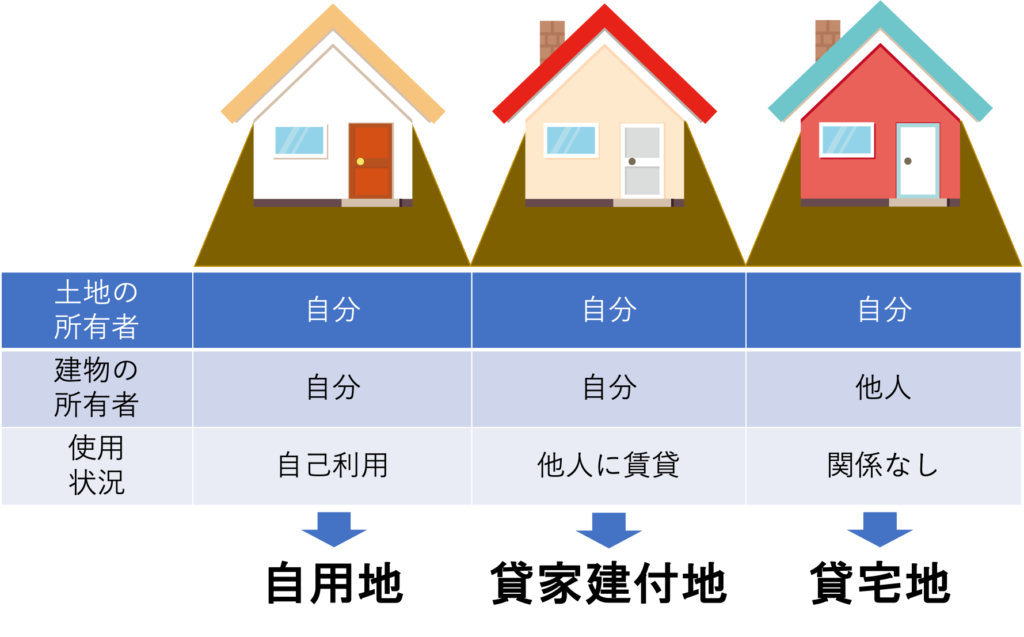

貸家建付地とは、貸家、賃貸アパート、賃貸マンションなどの賃貸物件を自己所有の土地に建て、他者に貸している場合の土地のことをいいます。

所有する土地に建っている建物を他者に貸している場合、自身のみが利用している土地と比べて自由が利きにくくなります。そのため、貸家建付地の相続税評価額は自分自身だけが利用している「自用地」より安く評価されるのです。

一方、似た言葉に「貸宅地」がありますが、これは借地権などの権利の目的となっている土地です。

要は、自己所有の土地の上に他人の建物が建っている場合をいいます。混同しがちですが貸家建付地と貸宅地は別物です。

貸家建付地として評価されるためには2つ要件があります。

まず、土地の上に建物が建っており、その建物を他人に貸付けしている必要があります。

賃貸マンションや賃貸アパートの専用駐車場の場合は、賃貸物件と一体化して使用していると考えられるため貸家建付地として評価することが可能です。

しかしながら、建物がない状態で単に貸駐車場として利用している場合には自用地評価になり、貸家建付地として評価することはできません。アスファルトや砂利を施していてもそれらは建物ではなく構築物に過ぎず、自用地として評価されることに変わりはありません。

さらに、屋根とシャッターが付いた駐車場用の建物がある場合でも、多少の猶予期間をもって合意解約が可能となっている一般的な駐車場契約の場合は、借地借家法の適用外となるためやはり貸家建付地として評価することは難しいと考えられます。

ここで構築物と建物の違いについて説明します。

構築物とは、土地の上に定着している建物や建物付属設備以外の物件をいいます。相続財産評価において構築物に該当するのは以下のような物件です。

貸家建付地の評価の要件としては、土地の上に建っている賃貸物件の賃料が近隣家賃相場並みの金額であることも必要です。

賃料が相場並みの金額でない場合、使用貸借とみなされ貸家建付地として評価されなくなります。

ちなみに親族に貸している場合も相場並みの賃料があれば貸家建付地として評価が可能ですが、家賃が無料であったり低すぎたりすると貸家建付地として評価されなくなりますので注意が必要です。

ここで、低すぎない家賃、「相当な対価」とはいくらのことかという論点が発生します。「相当な対価」がいくらなのかについては法令や通達に規定がされていません。また、判例や裁決でも定義が異なっています。

よくいわれる「固定資産税以上の家賃を支払っていればよい」というわけではなく、固定資産税以外の経費を回収できるのかという利益面や近隣の家賃相場面などを総合勘案することになります。

▼参照

国税不服審判所|平7.1.25裁決、裁決事例集No.49 428頁

国税不服審判所|平8.3.29裁決、裁決事例集No.51 601頁

ここからは貸家建付地の計算方法について具体例も交えながら解説します。

貸家建付地の相続税評価の計算式は以下のとおりです。

自用地評価額※1 ×( 1 - 借地権割合※2 × 借家権割合※3 × 賃貸割合※4 )

それぞれの項目は以下の通りです。

自分で使用している土地の相続税評価額のことです。

自用地の計算方法は、路線価方式もしくは倍率方式によります。詳細は【相続税の土地評価】路線価方式と倍率方式とはをご覧ください。

自分の土地上に他人の建物が建っているときは「借地権」という権利が発生します。

借地権割合は、地域の状況や地価によって定められており、路線価図や評価倍率表に記載されています。

建物を借りている人が建物を利用する権利です。全国一律で30%となっています。

建物の各独立部分の床面積のうち賃貸している各独立部分の床面積の割合のことです。

各独立部分について、国税庁は「建物の構成部分である隔壁、扉、階層(天井および床)等によって他の部分と完全に遮断されている部分で、独立した出入口を有するなど独立して賃貸その他の用に供することができるものをいいます」と定義しています。

例えば建物の独立部分の床面積が300㎡で賃貸している各独立部分の床面積が150㎡の場合、150㎡÷300㎡=0.5で賃貸割合は50%となります。

▼出典

国税庁|貸家建付地の評価

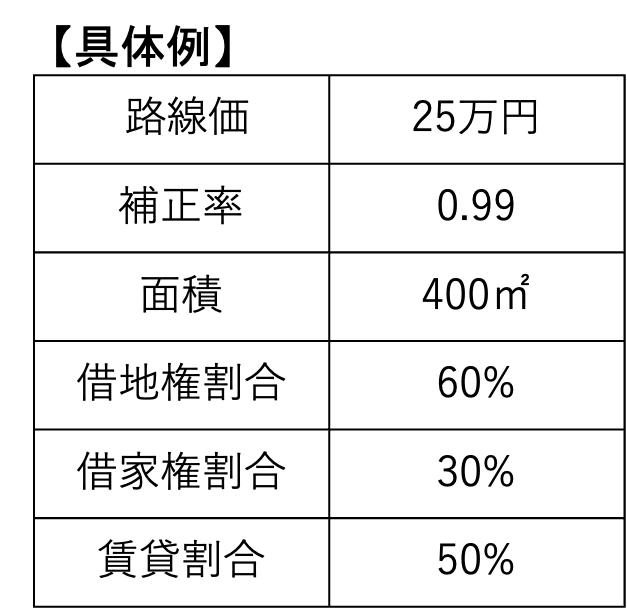

路線価が25万円、補正率0.99、面積が400㎡である貸家建付地の相続税評価額を計算してみましょう。

まずは土地の自用地評価額を求めます。

路線価地域の場合、土地の自用地評価額は、補正した路線価に面積をかけたものになります。

25万円×0.99×400㎡=9,900万円

次に、上述の計算式に当てはめ、貸家建付地としての評価額を求めます。

自用地評価額が9,900万円、借地権割合が60%、借家権割合は30%、賃貸割合が50%の貸家建付地の評価額計算は、

9,900万円×(1-60%×30%×50%)=9,009万円

となり評価額は9,009万円となります。

ちなみに賃貸物件が満室で賃貸割合が100%である場合は、

9,900万円×(1-60%×30%×100%)=8,118万円

となり評価額は8,118万円となり、賃貸割合が50%の場合と比べると891万円評価額が下がります。

つまり賃貸割合が高い方が土地の相続税評価額が下がり、相続税の額を抑えることができるといえます。

賃貸割合が高い方が貸家建付地の評価額は下がります。

しかしながら一時的に空室が出てしまうこともあるでしょう。

では相続発生時に空室があった場合にどのように考えるのかというと、一時的な空室は賃貸割合に含めて計算します。

一時的な空室として賃貸割合に含めるかどうかについて、国税庁は次の規定によって総合的に判断するとしていますが、基準があいまいであるため、しばしば納税者と国との間で見解の相違につき争いが生じることがあります。

いったいどれくらいまでの空室であれば一時的なものとしてみなされるどうかについては、判例が参考になるためここで一件、裁判例をご紹介します。

【内容】

相続発生時、被相続人が所有する貸家に空室部分(空室期間が最も短い部屋でも5か月間の空室期間があった)があったため、その空室部分を「一時的な空室」として貸家建付地の賃貸割合に含められるのかどうかが争われたもの。

【判決】

課税時期に現実に賃貸されていない場合には相続税評価額の減額を行わないのが原則であり、一時的な空室部分について評価減が認められるのは例外的な扱いである。

例外的な扱いが認められるかどうかを判断するにあたっては、空室期間がどのくらいあったのかが重要な要素となる。

本件空室部分の空室期間は、最も短い場合でも5か月であり1か月程度の期間にとどまらずむしろ長期に及んでいる。よって、「一時的な空室」であったとはいえない。(大阪高裁平成29年5月11日)

この判例より判断しますと「5か月以上は一時的な空室ではない」と考えられるでしょう。

貸家建付地として評価した土地には、通常貸付事業用宅地として小規模宅地等の特例が適用されます。

貸付事業用宅地とは、相続開始の直前において被相続人の事業の用に供されていた宅地のことです。

ただし、小規模宅地等の特例には適用要件があります。

被相続人の貸付事業を相続税の申告期限までに引き継ぎ、かつ、その申告期限まで貸付事業を行っていることをいいます。

対象となる宅地を相続税の申告期限まで保有していることを意味します。

相続の開始前3年以内に新たに貸付事業の用に供された宅地に該当しないことが要件の3つ目です。

以上、3つの要件を満たせば200㎡までを50%減額することが可能となります。

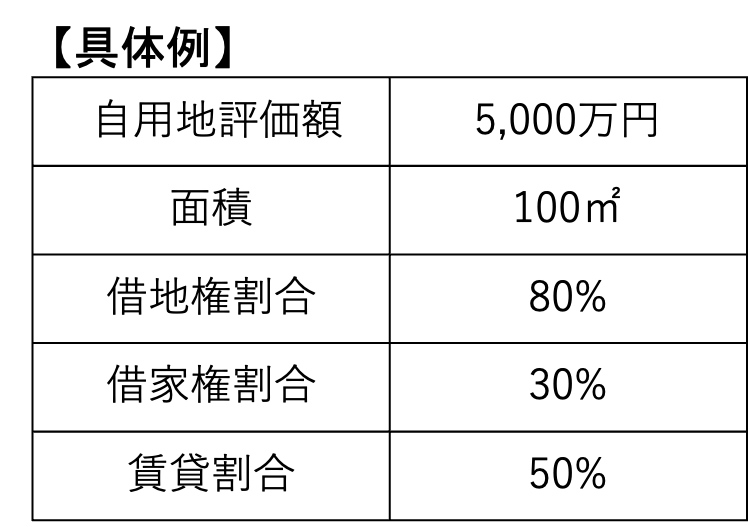

なお、賃貸割合が100%ではない場合は計算の際に注意が必要です。計算例とともに確認していきましょう。

上記のケースにおける貸家建付地評価額は、

5,000万円×(1-80%×30%×50%)=4,400万円

となります。ここで小規模宅地等の特例の減額分を計算する際に、

【誤った計算式】

4,400万円×50%(賃貸割合)×50%(特例の減額分)=1,100万円

と計算するのは誤りです。

正しくは、以下のようにまず空室割合に応じて土地を自用地部分と貸家建付地部分に分解してから小規模宅地等の特例の計算式を適用する費用があります。

【正しい計算式】

自用地部分:5,000万円×50%=2,500万円

貸家建付地部分:5,000万円×50%×(1-80 %×30%)=1,900万円

↓

貸家建付地部分の額にのみ小規模宅地等の減額率をかけます。

1,900万円×50%=950万円

上記のように正しい小規模宅地等の特例による減額分は950万円となります。

貸家建付地に関する誤りやすい事例について解説します。

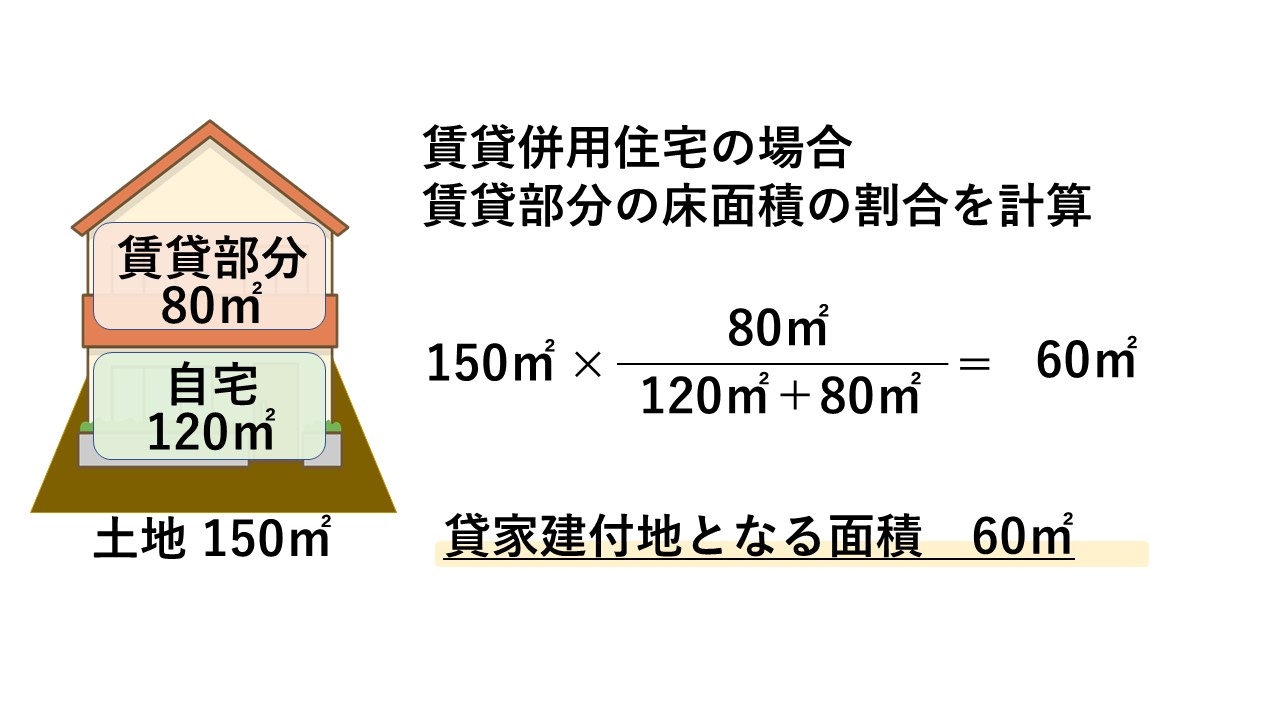

賃貸部分と居住用部分がある場合については、賃貸部分のみが貸家建付地となります。

例えば150㎡の土地に2階建ての建物が建っており、1階部分120㎡、2階部分80㎡だとすると、60㎡のみが貸家建付地評価の対象です。残りの90㎡は自用地となります。

先に「貸家建付地の要件」の部分で、建物が「使用貸借」に該当する場合は貸家建付地と評価されないとお伝えしました。

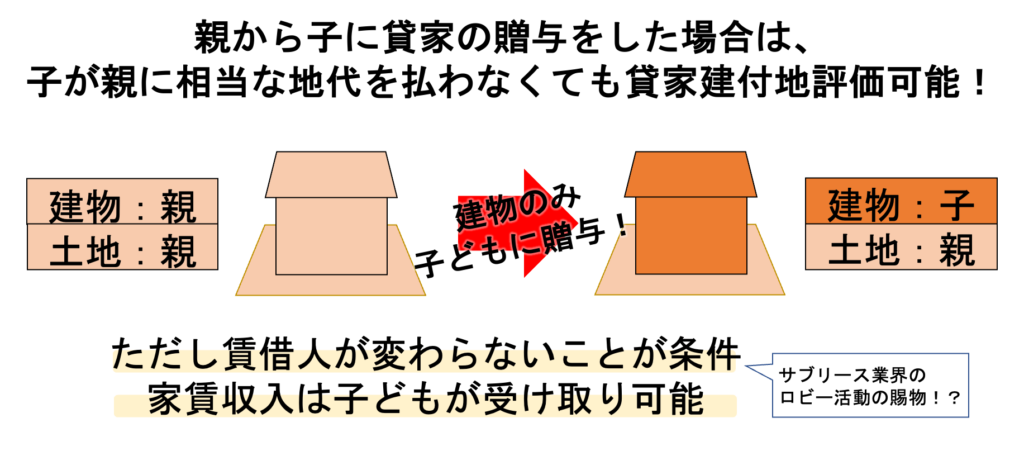

しかしながら、親から子に貸家の贈与があり、相当な地代がなく使用貸借になっても貸家建付地として評価できるケースがあります。

それは、贈与前後で貸家の賃借人に変更がない場合です。贈与の前後で賃借人が変更してしまうと貸家建付地として評価できなくなります。

AI相続は相続税申告書が誰でもかんたんに作れる無料クラウドソフトです。

もちろん貸家建付地の評価にも対応しており、マスを埋めていくだけで複雑な計算も自動で計算できます。

貸家建付地の登録は、土地入力画面で、貸家建付地を選んで賃貸割合等を入力するだけです。

たったこれだけで、面倒な式を覚える必要もなく自動で正しい評価が算出され、相続税申告書にも組み込まれます。

今回のコラムでは、貸家建付地の評価について解説いたしました。

土地の評価は複雑な部分もありますが、ルールは意外とシンプルです。匿名で専門的な相談も可能な国税局の電話相談センターもありますので、まずはご自身でいろいろと計算されることをおすすめします。

また、みなと相続コンシェルでは、明瞭で低価格なサービスを提供しております。相続でお悩みの方はどうぞお気軽にご相談下さい。

おすすめ記事

【AI相続】登録から申告書完成までの使い方ガイド

元国税専門官よりAI相続へのメッセージ

マンガでわかるAI相続をみなと相続が運営する理由

監査法人トーマツ、独立系コンサルティング会社で業務の経験を積み、2013年に相続税専門税理士として独立。相続において大切なことを伝えるべく「笑って、学んで、健康に」をモットーに、社会人落語家「参遊亭英遊」としても活躍。高座に上がる回数は年間80回超。著書に『知識ゼロでもわかるように 相続についてざっくり教えてください』(総合法令出版)がある。 HP:埼玉・大宮あんしん相続税相談室