相続専門コラム

亡くなった人(被相続人)に借入金や未払金などマイナスの財産があった場合、現金や不動産などプラスの財産から差し引いて相続税を計算できます。これを「債務控除」といいます。「債務控除」は亡くなった人が残した債務だけでなく、相続人が支払った葬式費用の一部も対象となります。債務控除できるものを漏れなく差し引くことで、相続税の負担を軽減できます。

今回のコラムでは、債務控除の対象となる「相続財産から差し引くことができる債務や葬式費用」の範囲をわかりやすく解説します。

目次

無料で使える 相続税申告書作成ソフト『AI相続』 なら、フォームに沿って入力するだけで簡単に申告書が完成!

複雑な計算もAI相続におまかせ。

さらに、土地評価など節税につながる部分だけを税理士に依頼することも可能です。

被相続人が残した財産には、現金や不動産、有価証券などプラスのものだけでなく、借入金や未払い金などマイナスのものも含まれる場合があります。相続税を計算するとき、被相続人が残したプラスの財産とマイナスの財産を集計して正味の遺産総額を求めます。正味の遺産総額を計算するときに、プラスの財産からマイナスの財産を差し引ける制度のことを債務控除といいます。

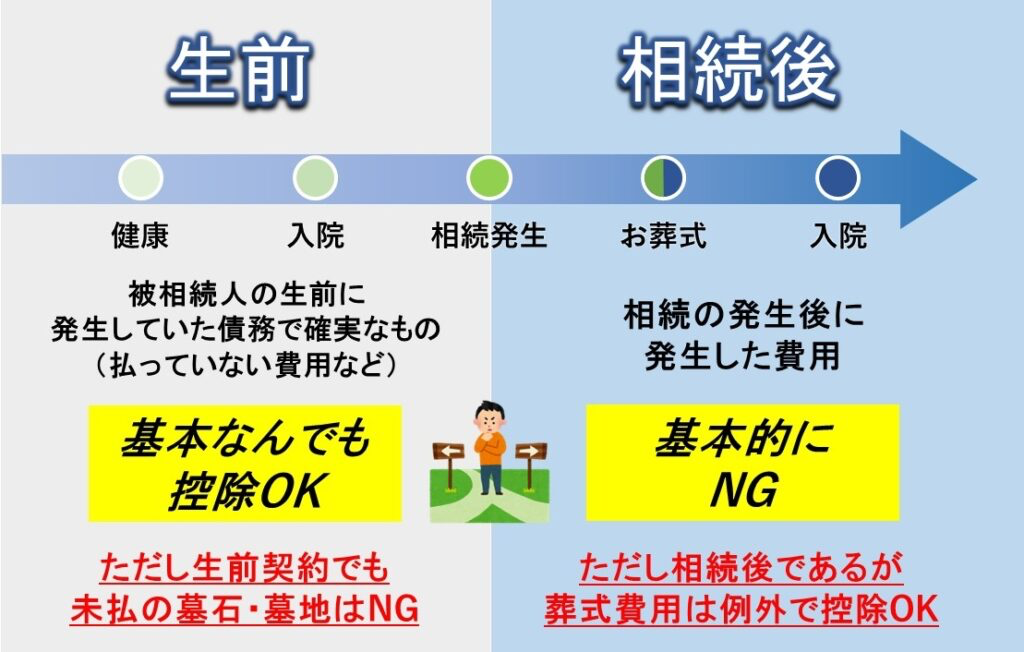

債務控除の対象となるものは、借入金や未払金債務など、原則として被相続人が生前に残した確実な債務です。ただ、告別式にかかった費用や火葬料などの葬式費用については対象となります。

相続財産から差し引ける債務と葬式費用の例は、以下の通りです。

| 種別 | 債務控除の対象 |

|---|---|

| 債務 | ・借入金 ・固定資産税、住民税、所得税、消費税 ・未払いの医療費、水道光熱費、通信費 ・クレジットカードの未決済分 、その他未払金 ・事業での買掛金、預り敷金、損害賠償義務、連帯債務 ・特別寄与料 など |

| 葬式費用 | ・お通夜や告別式の費用、葬儀時の料理代、火葬料、埋葬料 ・納骨料、遺体の搬送費用 、葬儀場までの交通費 ・お布施、読経料、戒名料 ・お手伝いさんへのお礼、運転手さんへの心付け など |

債務控除の対象となるのは、被相続人が亡くなった時点である債務のうち、確実なものに限ります。ここでは、債務控除の対象となる借入金や未払金などの債務を解説します。

自動車ローンやカードローンなど金融機関からの借入金は、相続開始時点における確実な債務であるとして、問題なく債務控除の対象となります。ローンの借入残高だけでなく、未払いである利息を相続財産から差し引けます。

一方で、借入先が親族をはじめとした個人である場合、借入の事実があると客観的に認められなければ、債務控除の対象にはなりません。「借入の契約書が作成されていない」「金融機関口座への振込で返済が行われていない」など借入の実態が確認できないと、税務調査で指摘される恐れがあります。

亡くなった時点で未納となっている住民税や固定資産税についても、債務控除の対象となります。住民税は、毎年1月1日時点で住民票がある市区町村に前年の所得に応じて納める必要のある税金であり、固定資産税は、毎年1月1日時点で土地や建物などの固定資産を所有している人に課せられる税金です。

どちらも、1月1日を基準として課されますので、例えば固定資産税を全期前納ではなく各期ごとに払っており、相続発生後の支払いとなった分があってもその分は相続財産から控除可能です。

被相続人が納める予定であった所得税や消費税は、債務控除の対象となります。

被相続人の所得税を納める際には「準確定申告」をします。申告期限は、原則として相続の開始があったことを知った日(被相続人が亡くなった日)の翌日から4か月以内です。また、被相続人が事業を営んでおり、お客さまから預かった消費税を納める必要がある場合も同様に、4か月以内に準確定申告をする必要があります。

尚、相続人の事情によって申告が遅れたことで課せられる延滞税や加算税は、債務控除の対象になりません。

準確定申告について詳しくはこちらをご参照ください

>>準確定申告の要不要と期限

被相続人が生前に入院や手術などを受けていた場合、本人が医療費を支払わなければなりません。被相続人が亡くなったことで支払できていない医療費があれば、債務控除の対象となります。

また、水道光熱費や通信費なども債務控除の対象となります。水道光熱費や通信費の料金は翌月に支払うのが一般的であり、相続発生後に使用代金の請求や引落が行われる分が発生します。これらの請求のうち被相続人が亡くなるまでに発生した金額については、相続財産から控除可能です。

被相続人が事業を営んでいた場合、取引先に支払われていない代金(買掛金)や未払金は、債務控除の対象です。

また、被相続人が賃貸マンションや賃貸アパートを経営していた場合、入居者から預かっている敷金についても債務控除の対象となります。

被相続人が生前にクレジットカードを利用しており未決済の部分がある場合は、債務控除の対象です。

尚、クレジットカードの未決済分が債務控除の対象となるには、基本的に以下の両方を満たしている必要があります。

被相続人が交通事故の加害者であった場合、被害者に対する損害賠償責任は、原則として相続人に引き継がれる(民法896条)とされています。賠償義務を引き継いだ相続人は、被害者またはその遺族に支払った損害賠償金に相当する金額を、相続財産から控除できます。

また、相続が開始された時点で被相続人が支払っていない損害賠償金や、被害者またはその遺族に対して支払った見舞金なども債務控除の対象です。

1つの借入について複数人で連帯して負う債務を「連帯債務」といいます。債務者の一人ひとりが債務に対して全責任を負っている点が、連帯債務の特徴です。例えば、Aさんが主債務者、Bさんが連帯債務者となって5,000万円を借りた場合には、AさんとBさんは協力して5,000万円を返済していかなければなりません。また、お金を貸した人は、AさんとBさんのどちらにも5,000万円の返済を請求できます。

このため連帯債務を負っており、例えば「5,000万円の借入のうち、Aさんが3,000万円、Bさんが2,000万円」というように被相続人の負担すべき額が明らかな場合はその額を債務控除可能です。

また、以下のすべてに該当する場合は、被相続人以外の連帯債務者が負担する分についても、相続財産から控除できる可能性があります。

連帯債務は債務控除の取り扱いが複雑であるため、相続税専門の税理士をはじめとした専門家に相談すると良いでしょう。

特別寄与料は、相続人ではない親族が、被相続人を無償で療養介護などをしていた場合に他の相続人から支払ってもらえる金銭です。相続人が支払った特別寄与料は、債務控除の対象となります。

例えば、母親が亡くなったときの遺産を相続する人が長男ただ1人であるとしましょう。長男は離れた場所で暮らしていることもあり、母親の介護はすでに亡くなっている次男の嫁が長年にわたって担当してきました。次男とその妻のあいだには、子どもがいません。そのため母親が亡くなったとき、遺産はすべて長男のものとなります。

次男の嫁は、長年にわたって介護をしたにもかかわらず1円も受け取れません。このとき次男の嫁は、特別寄与料を請求することで、献身的に母親の介護をしてきたことへの対価として、長男に一定の金銭を支払ってもらえる可能性があります。

長男が次男の嫁に支払った特別寄与料は、相続税の計算時に相続財産から控除されます。

葬式費用については、被相続人の債務ではありませんが、債務控除の対象となる場合があります。債務控除として相続財産から差し引ける葬式費用は、以下の通りです。

このように、葬式や火葬をするために一般的に必要とされる費用を相続人が負担したときは、債務控除の対象となります。

債務や葬式費用のなかには、債務控除の対象にならないものがあります。債務控除の対象にならないものの例は、以下の通りです。

| 種別 | 債務控除の対象とならないものの例 |

| 債務 | ・墓地や仏具など非課税財産にかかる未払い金 ・相続税申告にかかる税理士報酬 ・団体信用生命保険の付された住宅ローン ・相続財産の維持管理費用、遺言執行費用 ・遺産分割交渉などを依頼した弁護士への報酬 ・保証義務 など |

| 葬式費用 | ・香典返し ・生花・盛籠など ・位牌・仏壇・墓石の購入費用 ・法事(初七日、四十九日)に関する費用 など |

相続財産から差し引けない債務は「相続が発生した時点で確実でない債務」や「相続人が負担すべき債務」などがあります。ですので、相続発生後に新たに物品を購入したものは、当然、債務控除の対象外です。

控除できそうでできない間違いやすい債務・費用の例は以下の通りです。

被相続人が生前に購入していたものであっても、墓地や仏具などの非課税財産の未払金は債務控除の対象外となります。もちろん、相続発生後に墓地や仏具を購入した場合も債務控除の対象外です。

相続税の申告書作成や提出を税理士に委託した場合に支払う報酬は債務控除に該当しません。相続税申告に係る税理士報酬については相続人が負担すべき費用であると考えられているためです。

団体信用生命保険は、住宅ローンを返済する人が亡くなったとき、保険金が支払われて残債が0円となる保険です。

被相続人が団体信用生命保険に加入していた場合、保険金で住宅ローンが完済されるため、亡くなったあとに債務が残りません。そのため住宅ローンに団信がついていた場合はその住宅ローン残高は債務控除の対象外となります。

相続が開始されてから遺産が分割されるまでのあいだ、相続財産を維持・管理するために支払った費用は債務控除の対象になりません。

例えば、被相続人が住んでいたマンションの管理費や火災保険料などを相続人が支払ったとしても、相続税の計算時に相続財産からは差し引けないのです。また、被相続人が残した遺言の内容を実現するために支払った費用(遺言執行費用)も債務控除に含まれません。

遺言執行費用には、不動産の相続登記費用や預貯金の解約・払い戻しの費用、被相続人の財産の一覧(財産目録)の作成費用などが該当します。相続財産の維持・管理費用や遺言執行費用が債務控除と認められないのは、相続人が負担すべき費用であると考えられるためです。

被相続人が遺言を残していなかった場合などで、相続人同士の言い分が衝突し遺産分割協議がまとまらず、弁護士に交渉を依頼することがあります。このとき弁護士に支払った報酬は、債務控除の対象になりません。

保証債務とは、保証人が負っている債務のことです。

例えば、AさんがBさんから借金をして、CさんがAさんの保証人になっているとしましょう。この場合、Aさんが債務を払えなくなった時にはCさんが債務を返さなければなりませんが、Cさんが亡くなったときに相続人が引き継ぐ保証債務は、債務控除とはなりません。

なぜなら、保証人だとしてもAさんがきちんと弁済している分には債権者から返済を求められないからです。また、債務を肩代わりすることになったとしても「求償権」を行使して、主たる債務者であるAさんに返済を求めることができます。以上の点から、保証債務は確実な債務とはいえないため、債務控除の対象になりません。

ただし、以下に該当する場合、保証債務は債務控除の対象となる場合があります。

葬式に関連する費用であっても、債務控除に該当しないものがあります。債務控除に該当しない費用の例は、次の通りです。

香典返しは、香典をいただいたことに対するお返しであることから、債務控除には該当しないとされています。また、生花・盛籠などは、基本的に債務控除の対象外ですが、喪主・施主が負担した分のみは対象となります。尚、いただいた香典は相続財産とはならず、原則として喪主の非課税所得となります。

特定遺贈で財産を取得した人や相続放棄をした人は、基本的に債務控除が適用されません。

特定遺贈とは、遺言を書く人が相続財産のうち特定の財産を具体的に指定して渡すことです。例えば「A銀行の預金は〇〇に、B銀行の預金は〇〇に遺贈する」といった内容の遺言書を作成すると特定遺贈となります。特定遺贈の逆は包括遺贈といい、「所有する財産のすべてを〇〇に渡す」とか「所有する財産の半分を〇〇に、残りの半分を〇〇に渡す」のように、渡す財産を特定せずに割合などで指定します。

相続税法では、債務控除は相続人または包括受遺者に認められているため、法定相続人ではないものが特定遺贈で財産を引継いだ場合にはその人が、債務を引き継いだり葬式費用を負担したりしても、取得した遺産の総額から控除されません。

相続放棄をすると、プラスの財産とマイナスの財産のどちらも相続しないため、相続税を計算するときに債務控除は適用されません。

ただし、相続放棄をしても、遺言や生命保険金の受取などで、財産を受取る場合があります。遺贈で取得した財産やみなし相続財産がある場合は、相続放棄をしていたとしてもその人が負担した葬式費用は、債務控除として相続財産から差し引くことが可能です。

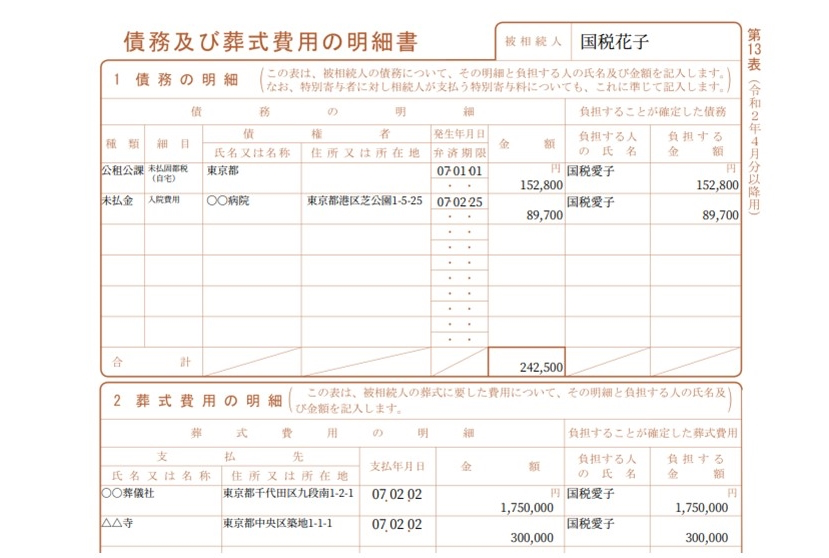

相続財産から差引くことが可能な債務や葬式費用がある場合には、相続税申告において「債務及び葬式費用の明細書(第13表)」を作成します。

債務の種類の欄には、「公租公課」「銀行借入金」「未払金」「買掛金」「その他」などのように記入し、その他の欄は内容が分かるように記入します。葬式費用の明細も支払先を一つずつ書き、それが終わったら債務と葬式費用の合計額を13表下部の「債務及び葬式費用の合計額」の欄に集計する形で記入すればひとまず13表の完成です。

AI相続は、誰でもかんたんに相続税申告書が作成可能な相続税申告書作成無料クラウドソフトです。

相続財産から控除可能な債務や、葬式費用があった場合の申告書作成もとても簡単です。

葬儀費用や債務の登録は、AI相続にログインした後、2ページ目に出てくる「財産入力」画面の下部から行います。それぞれの鉛筆マークを押して、次に出てくる入力画面のマスを一つひとつ埋めていくだけで誰でも簡単に申告書の作成ができるようになっています。

AI相続ならば、相続税申告書作成を自分のペースで簡単に作ることができる他、生前における相続税の試算も簡単です!どうごご利用下さい。

相続財産から控除できるのは、被相続人が残した債務のうち確実なものです。金融機関からの借入金や未払いの医療費などは債務控除の対象です。また、故人が残した債務でなくても、葬式費用については遺産総額からの控除が認められています。

一方で、相続財産に含まれないお墓や仏壇などの購入代金のうち未払いの部分や、被相続人の保証債務は債務控除の対象には原則なりません。また、相続財産の維持管理費用や相続税申告を委託するための税理士報酬など、相続人が負担すべき費用についても対象外です。

債務控除に関するルールは、相続税の専門知識がなければ、理解や判断が難しい場合があります。被相続人が残した債務や、相続時に自分自身が負担した費用が債務控除の対象になるのか判断が難しい方は、弊社までお気軽にお問合せください。

おすすめ記事

【AI相続】登録から申告書完成までの使い方ガイド

元国税専門官よりAI相続へのメッセージ

マンガでわかるAI相続をみなと相続が運営する理由

監査法人トーマツ、独立系コンサルティング会社で業務の経験を積み、2013年に相続税専門税理士として独立。相続において大切なことを伝えるべく「笑って、学んで、健康に」をモットーに、社会人落語家「参遊亭英遊」としても活躍。高座に上がる回数は年間80回超。著書に『知識ゼロでもわかるように 相続についてざっくり教えてください』(総合法令出版)がある。 HP:埼玉・大宮あんしん相続税相談室