相続専門コラム

小規模企業共済とは個人事業主の方や会社役員をお勤めになられている方が事業を畳んだ際に経済的な備えを持つために利用されている制度です。そして、小規模企業共済の共済金は事業主がお亡くなりになった場合に一定の非課税枠が設けられており、相続税対策としても有効です。

ここでは相続時に小規模企業共済の非課税枠が利用できない場合、小規模企業共済を相続でどのように扱われるかを見ていきます。

目次

無料で使える 相続税申告書作成ソフト『AI相続』 なら、フォームに沿って入力するだけで簡単に申告書が完成!

複雑な計算もAI相続におまかせ。

さらに、土地評価など節税につながる部分だけを税理士に依頼することも可能です。

相続税申告の時に小規模企業共済の共済金に非課税枠があり、相続税対策として利用できる事をご存じの方はいらっしゃるかもしれません。

被相続人が契約者だった小規模企業共済の共済金が降りた場合、死亡退職金として扱われるので非課税枠は法定相続人1人につき500万円あります。相続税に課税されないので相続税支払いの資金として充てることが可能です。

ですが、相続税の非課税枠を活用できるのは死亡退職金として扱われる場合のみで、また非課税枠に該当するにも一定の条件があります。

はじめに小規模企業共済制度について説明しますと、この制度は小さな会社(小規模企業)の役員さんや個人事業主を営んでいらっしゃる方が、先行きの見えない事業の廃止または退職に備えてあらかじめ生活資金などへ充てられるお金を準備しておく事を目的としたものです。万が一大黒柱が居なくなってしまった場合に残されたご家族を支える意味合いもあります。

そのため契約者が亡くなった場合に支払われる小規模企業共済の共済金に関しては「死亡退職金」として取り扱われます。

死亡退職金には相続税の非課税枠が「500万円×法定相続人の数」だけ割り当てられています。

ただし会社から支払われる死亡退職金に関しても同じ非課税枠なので、どちらも支給される場合は小規模企業共済の共済金と合算して考えなければなりません。

会社からの死亡退職金:1000万円

小規模企業共済の共済金:500万円

法定相続人:2人

非課税枠:500万円 × 2人 = 1000万円

課税対象:退職金1500万円 - 非課税枠1000万円 = 500万円

例えば会社から1000万円の死亡退職金、そして小規模企業共済から500万円の共済金があった場合の合計金額は1500万円です。もし法定相続人が2人なら1000万円が非課税枠なので残りの500万円には相続税が課税されます。

小規模企業共済から支給される共済金が死亡退職金となり非課税枠を活用できるのは以下の要件を満たす方です。

共済契約者である被相続人が継続的に事業を営んでいた事が重要です。

事業継続中にお亡くなりになった場合、個人事業主なら「共済金A」、法人役員なら「共済金B」に該当します。これらは退職金扱いとなりますので、死亡退職金となります。

小規模企業共済は上記の共済金が支給される前提条件として最低6ヶ月の加入期間を定めています。これを下回る加入期間だった場合は共済金としての扱いになりません。

小規模企業共済の内容を踏まえたところで本題に移りますが、死亡退職金にならず、または非課税枠を利用できないケースを見ていきましょう。死亡退職金として非課税枠を使えない場合があるのは主に以下の5つ。

それぞれを解説していきます。

A.非課税枠を利用できない

小規模企業共済の共済金は法定相続人が受け取る場合にのみ非課税枠が適用されます。

なので法定相続人ではない人、例えば遺言によって指名された第三者や内縁の妻などが共済金を受け取る場合、その共済金には非課税枠が適用されず全額が相続税の課税対象となります。

更に言えば、養子がいる場合は要注意です。養子も法定相続人となれますが実子がいるかどうかで加えることが出来る数に制限があります。実子がいるなら1人、いないなら2人までが法定相続人の数として加えることができます。

という事は、例えば実子2人がいて養子も2人いる場合は相続人は4人でも法定相続人の数は3人となってしまうのです。

A.非課税枠を利用できない

実は相続放棄した場合も小規模企業共済の共済金を受け取る資格がある場合、受け取ることが出来ます。ですが、法定相続人ではないものとして扱われるので非課税枠を利用できません。また、相続放棄の場合は法定相続人が持つ相続税の基礎控除なども使うことが出来ません。

そして共済金は「みなし相続財産」として取り扱われるので相続税の支払いが必要になります。

A.超えた部分は課税対象

相続税の非課税枠は「500万円 × 法定相続人の数」で計算されます。この限度額を超える部分については非課税枠が適用されず、相続税の課税対象となります。

例えば、法定相続人が2人である場合は非課税限度額は1000万円です。もし支給された退職金の合計金額(会社からの退職金を含む)が1500万円であれば、500万円は非課税枠を超えているためこの500万円が課税対象となります。

A.死亡退職金の取り扱いにならない

小規模企業共済は退職時の備えである為、退職金としての確定は何らかの理由で事業を辞めた時に限られます。そして、相続税で非課税枠を利用できるのは「死亡退職金」として扱われる場合のみ。

具体的には「相続開始日から3年以内に支給が決定した退職金」となっているので、被相続人が既に事業を辞めて小規模企業共済から降りる支給金額が決定していたらその時点で「死亡退職金」ではない事になります。たとえ被相続人がお亡くなりになるまで受け取っていなかったとしても関係ありません。

A.共済金と混ぜることが出来ない

過納掛金とは、共済加入期間に相当する金額(掛金納付月数分の納付額)より多く支払った掛金のことです。被相続人が前納していた、またはお亡くなりになった後に掛金を支払っていた場合、過納掛金が発生しますがこれは「死亡退職金」の扱いにはなりません。

保険などと同じで、被相続人が前もって支払っている掛金等については「相続する財産」とみなされるため、分けて計算する必要があります。

過納掛金が発生する理由:

小規模企業共済は1年分などをまとめて支払うと掛金の一部が返戻される事があります。前もって将来の掛金をまとめて支払う事を「前納」と言い、前納で支払った掛金の一部が戻ってくる制度を「前納減額金」と呼びます。

更に、その年に大きな所得があった時に節税対策として前納を利用することも可能です。例えば12月に向こう1年分を前納した場合はその年の所得から前納した金額を控除する事ができます。

こういった理由から小規模企業共済を利用される方は前納と前納減額金制度を利用している場合があり、過納掛金が相続時に出てしまう事があるのです。

非課税枠を使えない場合を見たところで、その他の小規模企業共済の相続時の取り扱いについて確認していきましょう。

共済金は死亡退職金として非課税限度額の適用を受けることができますがこれは生命保険金とは別の非課税枠となります。小規模企業共済の非課税枠は「500万円 × 法定相続人の数」という同様の計算方法が用いられますが、生命保険金の非課税枠とは独立しています。

例えば法定相続人が2人いる場合、以下のように非課税枠が適用されます。

このように、それぞれの非課税枠が別々に適用されるため法定相続人が受け取る生命保険金と小規模企業共済の共済金のそれぞれ1000万円までを非課税にする事が可能です。

| 順位 | 故人との関係 | 条件 |

|---|---|---|

| 1 | 配偶者 | 事実上の婚姻関係にあったものを含む配偶者 |

| 2 | 子、父母、孫、祖父母、兄弟姉妹 | 故人の収入によって生計を維持していた |

| 3 | その他の親族 | 故人の収入によって生計を維持していた |

| 4 | 子、父母、孫、祖父母、兄弟姉妹 | 故人の収入によって生計を維持していない |

| 5 | 孫、子、兄弟姉妹の「子」 | 故人の収入によって生計を維持していない |

この順番のうち、どなたか1人だけが受け取ることが出来ます。例えば独身の方で祖母と一緒に暮らしていた場合は母親が健在でも祖母が受け取る事になります。

配偶者が最優先である事は法定相続の範囲と似ていますが、事実婚であっても受け取る資格があります。更に親族の中でも生計を維持していた人が優先的に受給権を持っています。

小規模企業共済法は経済的な支援の意味合いを持つことから、法定相続の範囲とは考え方が少し違うんですね。

個人事業主の方が亡くなってその跡継ぎを行う方が共済金の受給権を持つ場合に、承継通算という制度を利用して小規模企業共済の契約を引き継ぐことが出来ます。

一般的に契約の引き継ぎだと退職金として扱われないように見えますが、国税庁の「文章回答事例」によって死亡退職金と同じ扱いになると言明されており、同じように非課税枠の扱いも受けることが可能です。

文章回答事例より:

(中略)当該共済契約に基づいて支給を受ける一時金に関する権利は、相続税法第3条第1項第2号に規定する退職手当金等に該当することになります。

(中略)

本件の場合、乙は、本件一時金に関する権利を被相続人甲から相続により取得したものとみなされることとなり(相続税法31二、相続税法施行令1の3六)、当該一時金に関する権利のうち一定の金額については相続税の非課税規定(相続税法121六)の対象となるものと解することが相当です。

出典:国税庁「小規模企業共済契約者の死亡に伴い小規模企業共済掛金及び掛金納付月数を相続人が承継通算した場合の相続税の課税関係について」

契約貸付金とは、生命保険など積立型の保険に加入している際に、解約した際に支払われる「解約返戻金」を担保にしてお金を契約者本人に貸してくれる制度のことです。

普通なら被相続人の借金等は債務として計上するのですが、この契約貸付金に関しては被相続人が保険契約者である場合に契約者貸付金の金額を控除したものを「保険金として取得した」とみなすため、債務にはなりません。未払の掛金などがあっても同じ扱いとなります。

国税庁で以下のような法令解釈通達が出ています。

(1) 被相続人が保険契約者である場合

保険金受取人は、当該契約者貸付金等の額を控除した金額に相当する保険金を取得したものとし、当該控除に係る契約者貸付金等の額に相当する保険金及び当該控除に係る契約者貸付金等の額に相当する債務はいずれもなかったものとする。

出典:国税庁|相続税法基本通達3-9(契約者貸付金等がある場合の保険金)

相続税申告書を作成できる「AI相続」なら小規模企業共済の共済金もカンタンに入力ができます。

相続財産の中に共済金があった場合は以下の手順で入力していきましょう。

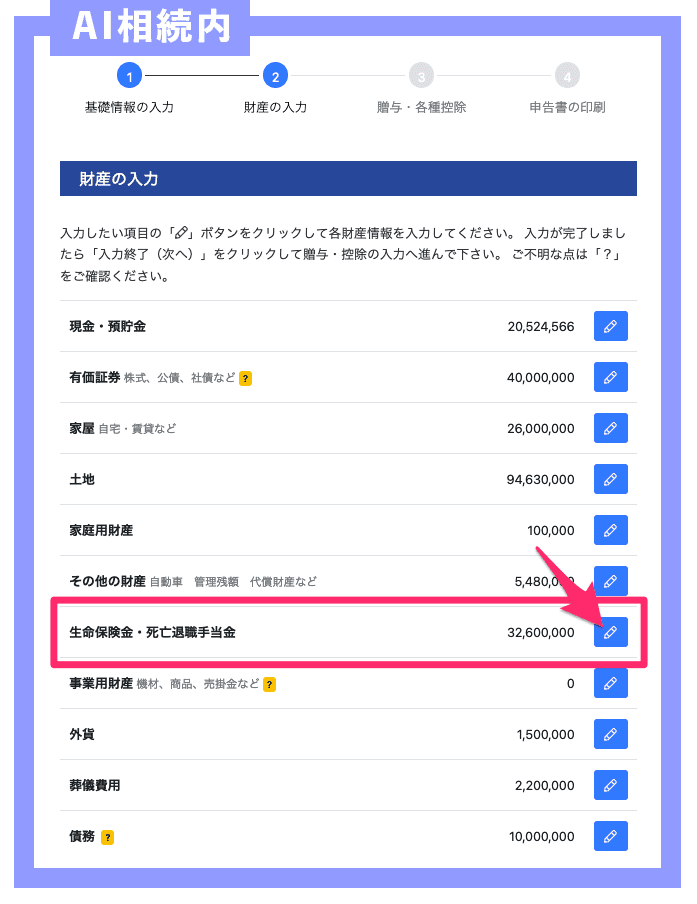

AI相続にログインして、「財産の入力」ページに移動します。

「財産の入力」ページの中にある「生命保険金・死亡退職手当金」の編集ボタンをクリックします。

「生命保険金・死亡退職手当金」のページが表示されるので、「+追加する」ボタンをクリックします。

「生命保険金・死亡退職手当金」の入力項目が表示されます。以下のように入力して下さい。

プルダウンメニューから「退職金」を選択します。

「小規模企業共済」と入力します。

小規模企業共済の拠点の住所の郵便番号を入力します。

小規模企業共済の拠点の住所を入力します。

受け取った年月日を入力します。

受け取った金額を入力します。

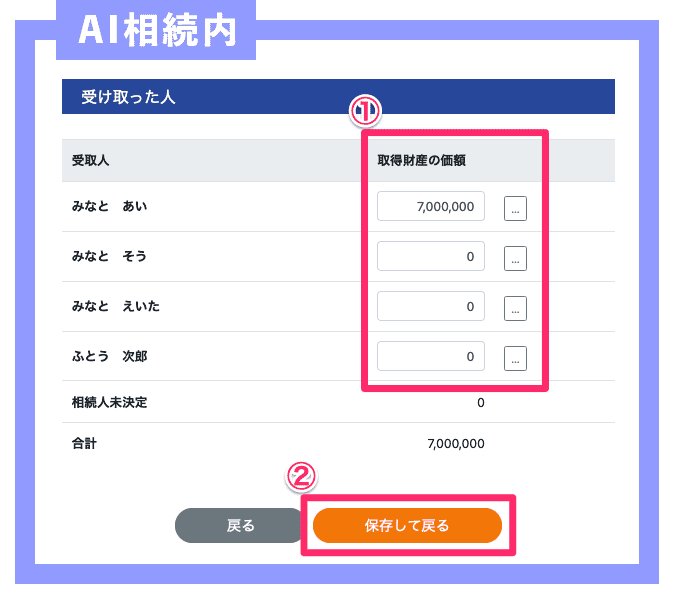

受け取った人の受取金額を入力します。

最後に入力内容を保存するために「保存して戻る」ボタンをクリックして入力作業を終了します。

A.小規模企業共済は遺産分割の対象にはならない

共済金は民法上では相続人に対しての固有の財産となるので遺産分割の対象にはなりません。

A.承継通算しても死亡退職金として扱われる

承継通算によって引き継いだ小規模企業共済の契約は死亡退職金の取り扱いを受けられます。なので、非課税枠も共済金が降りた時と同様に使用できます。

A.受給権者であれば受け取れる

相続放棄しても小規模企業共済は受け取る事ができる財産です。ただし、相続放棄した場合は非課税枠を使えません。また相続税法上は共済金が「みなし相続財産」になるので受け取った際に相続税の申告と支払いが必要です。

A.事実婚の配偶者や遠縁の親族も対象

小規模企業共済法によって定められたもので、相続税法が定める法定相続人の範囲とは似ていますが若干異なります。そして、相続では認められていない事実婚、内縁の妻の方でも受け取る事ができます。

監査法人トーマツ、独立系コンサルティング会社で業務の経験を積み、2013年に相続税専門税理士として独立。相続において大切なことを伝えるべく「笑って、学んで、健康に」をモットーに、社会人落語家「参遊亭英遊」としても活躍。高座に上がる回数は年間80回超。著書に『知識ゼロでもわかるように 相続についてざっくり教えてください』(総合法令出版)がある。 HP:埼玉・大宮あんしん相続税相談室