相続専門コラム

相続税申告は税理士に依頼せず、自分で手続きすることも可能です。

とはいえ、セルフ申告にはそれなりに手間と時間がかかります。負担に対する節約コストはいくらなのかを知りたい人もいるでしょう。

そこで今回は、自分で相続税申告する場合の節約コストと負担コストを具体的に解説します。双方のコストを比較し、セルフ申告を検討する際の判断材料にしてください。

目次

無料で使える 相続税申告書作成ソフト『AI相続』 なら、フォームに沿って入力するだけで簡単に申告書が完成!

複雑な計算もAI相続におまかせ。

さらに、土地評価など節税につながる部分だけを税理士に依頼することも可能です。

自分で相続税申告を行うと、最低でも数十万円、場合によっては数百万円におよぶ税理士報酬を丸ごと節約できます。

相続税申告時の税理士報酬は債務控除の対象外です。どれほど高額であっても、かかった報酬を相続財産から差し引くことはできません。したがって、自分で相続税申告を行えば、税理士報酬費がそのまま浮くことになります。

では、実際にどれほど節約できるのでしょうか。一般的な税理士報酬体系では、遺産総額の0.5~1.0%を基本報酬とし、難易度に応じて加算報酬を設定しています。

加算報酬が発生するのは相続財産に土地や非上場株式がある、または相続人が多い場合などです。たとえば、遺産総額が5,000万円だと基本報酬は25~50万円。相続人の数が多ければ別途加算報酬が発生するため、総額が50万円以上になることもあります。

<税理士 基本報酬の相場>

| 遺産総額 | 基本報酬 |

|---|---|

| 5,000万円 | 25~50万円 |

| 5000万円~1億円 | 60万円 |

| 1億円~1.5億円 | 80万円 |

| 1.5億円~2億円 | 100万円 |

| 2億円~2.5億円 | 125万円 |

| 2.5億円~3億円 | 150万円 |

| 3億円~ | 別途見積り |

ここで注意したいのは、遺産額の多寡によって税理士報酬が左右する点です。

多くの税理士事務所で採用されている基本報酬+加算報酬の仕組みでは、遺産総額が増えるほど報酬額が跳ね上がります。相続人の数や相続財産の種類は同じでも、財産の額が多いというだけで税理士報酬が高額になっていくため、「納得いかない」と思う人もいるでしょう。

自分で申告すれば、このように不明瞭な税理士報酬を丸ごと節約できることになります。

自分で相続税申告を対応すると、場合によっては数十万~数百万円もかかる税理士報酬を節約できます。ここでは、相続状況に応じた報酬額の概算を紹介します。

※実際の報酬額は税理士事務所によって異なるため、あくまで概算値として参考にしてください。

父親の相続で財産を引き継いだ母親が亡くなり、子ども2人が相続人になったケースです。財産は2種類のみと極めてシンプルですが、税理士に依頼すると35~60万円程度の報酬がかかります。

こちらも子ども3人が相続人のケースです。相続人が3人いること、さらに土地が含まれていることから加算報酬が発生しています。場合によっては、税理士報酬が100万円を超えることもあります。

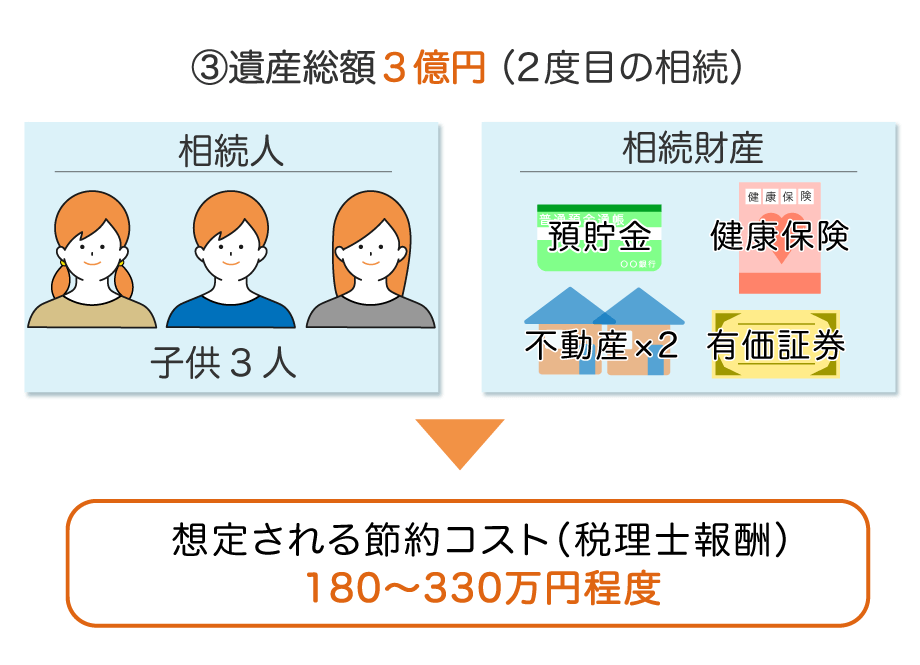

遺産総額が3億円規模になると、税理士報酬は数百万円、相続税額も数千万レベルになってきます。ただし、相続財産の種類は限られており、それほど多いわけではありません。時間をかけてしっかり評価計算すれば、自分での申告は十分可能です。

ただし、土地評価については計算が複雑です。後述する部分的に税理士依頼する方法も検討してみてください。

先述したように、土地や非上場株式があると評価計算が複雑になるため、税理士報酬において加算が発生します。そのため、「税理士でさえ手間がかかるのであれば、自分での申告はやはり難しいのでは」と思うかもしれません。

しかし、財産の種類によっては土地の財産評価だけを税理士に依頼し、後は自分で対応する方法があります。みなと相続コンシェルでも、1利用区分から土地評価の対応をしています。複雑な評価計算部分だけを外注すれば、すべてを税理士に任せる場合よりもコストを抑えられるでしょう。

一方で、自分で相続税申告をすると下記の負担コストが発生します。

時間的コスト:

相続人の調査から資料集め、財産調査・評価、相続税申告書作成にかかる手間・時間

学習的コスト:

相続税の基礎知識を習得するための学習にかかる労力など

精神的コスト:

自分1人で本当に申告書を作成できるのか、ミスしないかといった心理的な負担が発生する

相続税申告の期限は相続開始から10か月と厳格に決められています。しかし、すべてを自分で行う場合、相続人の特定や財産調査、必要書類の収集だけで半年かかるケースは少なくありません。

加えて、基本的な税制理解の学習を行い、「期限内に終わらせる」という精神的なプレッシャーにも耐える必要があります。また、経済的コストについても一切かからないわけではありません。具体的には、自己申告の際に下記の実費が必要です。

【セルフ相続税申告でかかる実費】

先述のとおり、自分での相続税申告には想像以上に手間と時間がかかります。限られた時間の中で学習的コストや精神的コストも発生しますが、原則として間に合わせなければなりません。

申告・納税の期限を守れなければ、無申告加算税や延滞税が課せられ、各種特例や控除の適用もできなくなります。

したがって、セルフ申告においてはこれらの各種負担コストをいかに抑えるかが重要です。具体的な方法を2つ解説します。

すべての相続手続きを1人で行う必要はありません。時間がかかりそうな手続きについては、専門家に一部外注することも検討しましょう。

【部分的に外注できる手続き】

家族関係が複雑、または相続人が多い場合は相続人の調査に時間がかかります。また、土地や非上場株式は評価計算に時間がかかりやすく、計算間違いも多い財産のため要注意です。

ご自身の状況から特に時間がかかりそうな手続きをピックアップし、外注依頼にはどれほどの金額がかかるのかを調べてみるとよいでしょう。

みなと相続コンシェルでは、下記2つのサービスを用意しています。

自分で相続税申告を行うには、一定の学習コストの負担は不可欠です。ただし、わからない部分を1人で抱え込んだままでは間違いやミスが生じる可能性があります。

ちょっとした不明点は国税局電話相談センターに、具体的な質問は税務署に電話すれば、無料で教えてもらえます。税務署では事前予約をすれば来署相談もできるため、作成した申告書を持参して見てもらうことも可能です。

また、税理士事務所によっては無料・有料でスポット相談できる場合があります。相談窓口は積極的に利用し、学習コストと精神コストの双方を抑えるようにしましょう。

みなと相続コンシェルでは、「相続税申告書作成ソフト AI相続」のユーザー向けに税理士のスポット相談サービスを用意しています。

自分で相続税申告を行うメリットは税理士報酬の節約だけではありません。下記のような副次的効果を得られることも、セルフ申告ならではのメリットです。

相続税申告で得た知見は今後の人生に役立ちます。手続きを通じて財産評価や税率、控除の仕組みを学ぶことで、税制度への理解がより深まるでしょう。また、自身が財産を残す立場になったとき、知識があれば適切な相続税対策を選択できます。

本来、家族が築いた財産の内容は極めてプライベートなものです。第三者を介するとなく手続きを行えば、プライバシーを守りながら家族で話し合う良い機会にもなるのではないでしょうか。

京都市在住。 金融代理店にて10年勤務したのち、2018年よりフリーライターとして独立。 金融・不動産・ビジネス領域の取材・執筆を中心に活動中。