相続専門コラム

相続税の納付は、申告期限と同じ10か月以内に済ませる必要があります。

しかし、申告したことで安心してしまい、納付期限ぎりぎりになってから慌てて納付書について調べ出す方は少なくありません。相続税の納付書は郵送されるものではなく、ご自身で取りに行く必要があります。

ここでは、相続税の納付書をご自身で用意して書く方法と、具体的な納付方法を7つ解説します。

納付期限を過ぎてしまえばペナルティが発生してしまうため、早めに納付準備を始めましょう。

目次

無料で使える 相続税申告書作成ソフト『AI相続』 なら、フォームに沿って入力するだけで簡単に申告書が完成!

複雑な計算もAI相続におまかせ。

さらに、土地評価など節税につながる部分だけを税理士に依頼することも可能です。

税務署や金融機関の窓口で相続税を支払う場合は、相続税の納付書が必要です。

相続税の納付書は自動的に郵送されるわけではなく、自分で入手しなければなりません。ここでは、納付書の入手先について解説します。

相続税の納付書は、全国の税務署や金融機関の窓口で入手できます。ただし、入手する際は以下2点に注意が必要です。

つまり、被相続人の死亡時の住所地が神戸の場合には「神戸税務署用の納付書」が必要です。

神戸税務署に行けば、税務署名と税務署番号が印字されている納付書をもらうことができます。

もし離れた地域に住んでいる場合でも、最寄りの税務署に行って相談すれば少し時間がかかりますが必要な税務署用名が印字された納付書を作ってもらうことができます。

また、管轄税務署名や番号の記載がない、白紙の納付書をもらうこともできるでしょう。

一方、金融機関の場合には、異なる地域の税務署用納付書を入手できない可能性があるので気をつけましょう。

たとえば、横浜や渋谷の金融機関で神戸税務署用の納付書を希望しても用意されていません。また、支店所在の税務署用のものであっても在庫が切れている場合もあるため、納付書は税務署の窓口で入手するほうが確実です。

ご自宅の近くに税務署がないときは、管轄の税務署に電話して事情を説明すれば、郵送してもらえる可能性もあります。まずは納税する管轄税務署がどこなのかを調べ、窓口か電話で尋ねてみてください。

税務署の所在地や連絡先は国税庁ウェブサイトで調べられます。

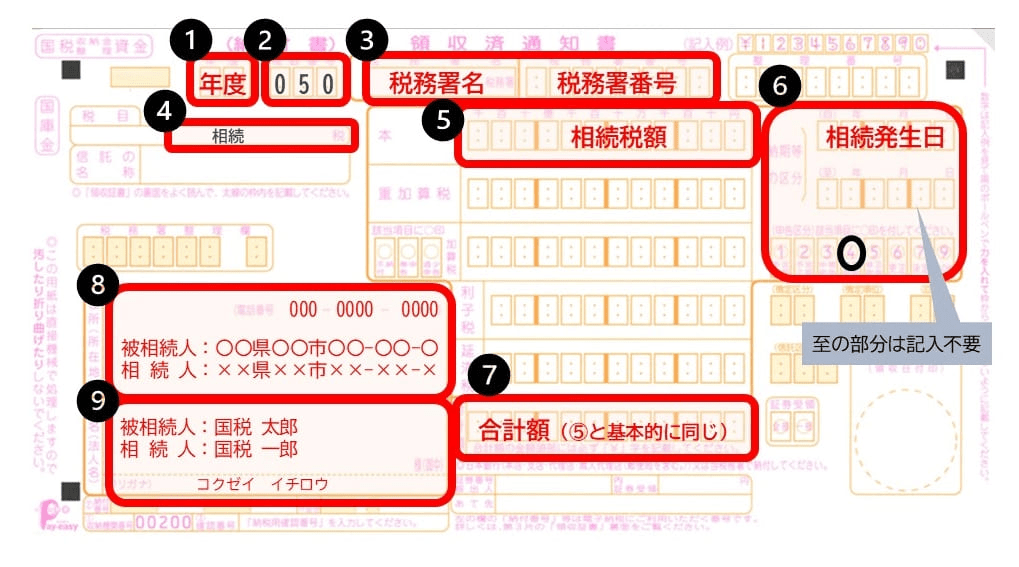

相続税の納付書で記入する箇所は、太枠内にある以下9つの項目です。3枚綴りの複写式になっているため、黒インクのボールペンで力強く記入するようにしてください。

①年度

相続税を納付する年度を記入します。年度は和暦で、毎年4月1日~翌年の3月31日までの区切りとなっています。たとえば2024年11月に納付する場合は、2024年=令和6年度となるため、「06」と記入します。

②税目番号

税目番号とは税金の種類のことで、相続税の場合は「050」と記入します。税務署で納付書をもらう際に税目番号が印字されている場合、改めての記入は不要です。

③税務署名・税務署番号

相続税を納付する管轄の税務署名と税務署番号(日本銀行取扱庁コード)を記入します。税務署の窓口で専用の納付書をもらう場合はすでに印字されているため、改めての記入は不要です。

なおこの項目は訂正が認められないため、納付書を受け取る際に、印字内容に間違いがないか確認するようにしましょう。

④税目

「相続」もしくは「ソウゾク」と記入します。税務署で納付書をもらう際に印字されている場合、改めての記入は不要です。

⑤本税

あらかじめ申告した、相続税の納税額を記入します。相続税の納税額とは、相続税申告書に記載されている「申告期限までに納付すべき税額」のことです。

⑥納期等の区分

【自】と記載のある項目に、相続開始日を記入します。相続開始日とは、すなわち被相続人の死亡日です。

【至】と記載のある項目は空欄のままで問題ありません。

申告区分の欄については、相続税申告期限内である場合④(確定申告)に〇をしてください。

⑦合計額

上記「本税」と同額の納税額を記入します。合計額については、金額の前に「¥(円マーク)」を付けるようにしましょう。

なお、本税も合計額も書き間違えると訂正ができません。間違いのないように記入しましょう。

⑧住所(所在地)

被相続人と相続人の住所・電話番号をそれぞれ記入します。

被相続人の住所は、死亡時に居住していた住所地です。

相続人については、現在の住所地と電話番号(固定電話でも携帯電話でも可)です。

⑨氏名(法人名)

被相続人と相続人の氏名をそれぞれ記入します。「フリガナ」の箇所は、相続人氏名のフリガナを記入します。記入忘れがないように気をつけましょう。

整理番号とは、税務署が納税者に割り当てている管理番号のことです。確定申告をしたことがあり、整理番号がわかる人は記入しましょう。

わからない場合は記入する必要はありません。空欄のままで大丈夫です

納付書の記入には、いわゆる「消せるボールペン」は利用できません。消せるボールペンで記入した納付書は無効になるため、必ず消せない黒インクのボールペンで記入するようにしてください。

もし記入の際に間違えた場合、以下の項目以外であれば二重線と訂正印で訂正可能です。その際、間違った文字は二重線で消し、その上に正しい文字を書きます。二重線の上には、打ち消しの意味で訂正印(印鑑)を押してください。

ただし、以下の項目については訂正ができないため、新しい納付書に記入してください。

<訂正が認められない部分>

・本税

・合計額

相続税は窓口で納付書を添えて納付する方法が一般的ですが、クレジットカード納付やインターネットバンキング・e-Taxなどの電子納税も可能です。クレジットカードや電子納税であれば、納付書は不要です。

一方で手数料やウェブ上での入力が必要になることもあるため、各納付方法の詳細をよく確認しておきましょう。

ここでは、それぞれの納付方法を詳しく解説していきます。

最寄りの銀行、信用金庫、郵便局(ゆうちょ銀行)などの金融機関に納付書を持参で行き手続きをする方法です。

金融機関で納付する場合のポイントは以下のとおりです。

・手数料は不要

・納付書は必要

・受領証書が発行される

・納付は原則として現金一括

・金融機関の営業時間内に行く必要がある(ATMからの納付は不可)

納税資金のある金融機関であればスムーズに納付できる方法であり、最も一般的な納付方法といえるでしょう。

相続税を納める管轄税務署に行き、窓口で納付書を提出し現金にて納付する方法です。

税務署で納付する場合のポイントは以下のとおりです。

・手数料は不要

・納付書は必要

・受領証書が発行される

・納付は原則として現金一括

・管轄税務署の開庁時間内に行く必要がある

税務署の窓口で相続税の申告書を提出する方は、提出の際にあわせて納付もすませることができます。

同時にすませておけば、後で慌てることもないので安心ですが、相続税額が多額になる場合は持ち運びの安全面を考えると現実的ではないでしょう。

「国税クレジットカードお支払サイト」を通じてスマホやパソコンからクレジットカードで納付する方法です。納付書は不要です。

クレジットカードで納付する場合のポイントは以下のとおりです。

・1万円までにつき99円(100万円なら9,900円)の決済手数料がかかる

・カード会社のポイントが付与される

・納付書は不要

・受領証書は発行されない

・一度の利用限度は1,000万円未満かつカード限度額まで

・利用できるカードは5大ブランドカードおよびTS CUBIC CARD

クレジットカード納付はポイントの付与や自宅にいながらオンライン納付できる点がメリットですが、決済手数料がかかる点には注意が必要です。

決済手数料は「国税クレジットカードお支払サイト」で納付税額を入れれば試算できるため、あらかじめ試算して確認したうえで利用しましょう。

参照>>国税庁ウェブサイト「クレジットカード納付のQ&A」

国税庁の電子納税システムであるe-Taxを利用し、インターネットバンキングやATMなどで電子納税をする方法です。

紙の納付書は不要で、e-Tax上で納付情報などのデータを送信した際に割り当てられる「納付区分番号」を使用し、インターネットバンキングで納税します。

e-Taxを通してインターネットバンキングで電子納税する場合のポイントは以下のとおりです。

・手数料は不要

・事前に「e-Tax(国税電子申告・納税システム)」の利用開始手続きが必要

・納付書は不要だが、e-Taxで「申告書データ」もしくは「納付情報データ」を送信する必要がある

・受領証書は発行されない

・納付できるのはe-Taxの利用可能時間内、かつ、ダイレクト納付が利用する金融機関のオンラインサービス提供時間内

・インターネットバンキングを利用できるのは「ペイジーが使える金融機関」のみ

インターネットバンキングを利用するには、e-Taxの利用手続きとデータ入力が必要です。

ウェブ上で入力するデータの項目は、紙の納付書で記入する項目とほとんど同じです。

参照>>国税庁ウェブサイト「[手続名] インターネットバンキング等からの納付手続」

参照>>e-Taxウェブサイト「登録方式による納税手続-インターネットバンキング等による電子納税-」

国税庁の電子納税システムであるe-Taxを利用し、届出をした預貯金口座から振替納税する方法です。

e-Tax上で納付情報などのデータを送信した際に割り当てられる「納付区分番号」の通知がきたときに「ダイレクト納付」をクリックして納付します。

ダイレクト納付のポイントは以下のとおりです。

・手数料は不要

・事前に「e-Tax(国税電子申告・納税システム)」の利用開始手続きが必要

・事前にダイレクト納付する預貯金口座の届出が必要

・納付書は不要だが、e-Taxで「申告書データ」もしくは「納付情報データ」を送信する必要がある

・受領証書は発行されない

・納付できるのはe-Taxの利用可能時間内、かつ、ダイレクト納付が利用する金融機関のオンラインサービス提供時間内

・即時振替または指定した期日の納付が可能

ダイレクト納付では、先述した4のインターネットバンキングと同様、e-Taxの利用手続きやデータ入力が必要です。

紙の納付書の用意や窓口に行く手間は省けますが、一方でe-Taxの手続きやデータ入力が必要です。

窓口納付とオンラインには、それぞれメリット・デメリットあるため、ご自身が利用しやすいほうを選択してください。

参照>>e-Taxウェブサイト「ダイレクト納付による納税手続」

相続税の納税額が30万円以下の場合には、コンビニで納付することも可能です。コンビニ納付は、自宅のパソコンなどで作成したQRコードを使用し、コンビニの窓口で納付します。

コンビニ納付の具体的なポイントは以下のとおりです。

・手数料は不要

・納付書は不要

・受領証書は発行されない(払込金受領証は発行される)

・30万円超の納付はできない

・納付は原則として現金一括

・事前に国税庁ウェブサイトの「確定申告書等作成コーナー」かe-Taxで納付用QRコードを作成する必要がある

コンビニ納付は、コンビニが営業している時間内であれば、24時間いつでも納付できます。

近くに管轄税務署や金融機関がない場合で納税額が30万円以下であれば、手数料不要でいつでも納付できるコンビニ納付が便利です。

参照>>国税庁ウェブサイト「[手続名] コンビニ納付(QRコード)」

相続税納税額が30万円以下の場合、スマホアプリ納付も可能です。令和7年2月1日からはe-Taxにより申告等の手続を行っていただいた上、e-Taxを経由して「国税スマートフォン決済専用サイト」をご利用ください。

スマホアプリ納付の具体的なポイントは以下のとおりです。

・手数料は不要

・納付書は不要

・受領証書は発行されない

・30万円超の納付はできない

・利用されるPay払いによってポイントが付与される場合がある

・事前に国税庁ウェブサイトの「確定申告書等作成コーナー」で納付用QRコードを作成するか、e-Taxの受信通知または国税庁HPからアクセス必要がある

詳しくは以下の国税庁のサイトをご確認ください。

参照>>国税庁ウェブサイト「スマホアプリ納付の手続」

もっとも無難なのは、納付書と通帳や印鑑などを持って取引金融機関の窓口に行き、納付する方法でしょう。

金融機関の営業時間内に出向く必要があるものの、現金の持ち運びの心配もないですし、シンプルでわかりやすい方法です。

また、他の相続人の同意があれば、他の相続人の分も立て替えて納付することも簡単でしょう。

30万円以下の納税額で済むようであれば、スマホアプリ納付が一番お得です。手数料も不要で、ポイントも貯まる場合があります。

30万円以上の場合、相続税額がオンラインバンキングやクレジットカードの限度額内であればe-Taxを利用した手続きや国税クレジットカードお支払いサイトでの納付もおすすめです。

e-Tax経由でのオンラインバンキングとクレジットカードでは、事前手続きが不要な分だけクレジットカードでの手続きが簡便です。

国税クレジットカードお支払いサイトの手数料と、クレジットカードで付与されるポイントを比べて、損でなければ積極的にクレジットカード払いを利用するのがお得です。

相続税の申告と納付には期限があり、原則として相続の開始から10か月以内です。

まず相続税申告書を提出してから、その後に納税をする人が多いと思いますが、必ず同日に納付する必要はありません。

申告期限内であれば、いつでも大丈夫ですので、無理をせずしっかりと納税しましょう。

万一、申告はしたものの、期限内にきちんと納付が出来ていない場合は利息として延滞税が課されます。

今回は、相続税の納付書の書き方を説明しました。

相続税の納付書はご自身で記入できます。申告も納付も相続が発生してから10か月以内が期限となるため、申告書の作成ができたらすみやかに納付書を記入し、納付をすませましょう。

窓口での納付書入手・納税が難しい場合には、納付書の作成の必要がなく納付できるクレジットカード納付や国税庁の納税システムe-Taxを利用したオンライン納付が便利です。

オンライン納付は納付書なしでの納税が可能ですが、手数料や納税データなどの入力が必要となる点にはお気をつけください。

おすすめ記事

【AI相続】登録から申告書完成までの使い方ガイド

元国税専門官よりAI相続へのメッセージ

マンガでわかるAI相続をみなと相続が運営する理由

監査法人トーマツ、独立系コンサルティング会社で業務の経験を積み、2013年に相続税専門税理士として独立。相続において大切なことを伝えるべく「笑って、学んで、健康に」をモットーに、社会人落語家「参遊亭英遊」としても活躍。高座に上がる回数は年間80回超。著書に『知識ゼロでもわかるように 相続についてざっくり教えてください』(総合法令出版)がある。 HP:埼玉・大宮あんしん相続税相談室