相続専門コラム

「亡くなった親が使っていたSuicaカード。まだ残高があるけど相続できる?」

「亡き夫がスマホでよくキャッシュレス決済を利用していたが、パスワードがわからず引き出せない。少額だろうし、引き出せないのだから相続税申告はしなくていい?」

キャッシュレス決済が普及した昨今、このような疑問を持つ人は少なくありません。結論から言うと、亡くなった人のPayPayやSuicaなどの電子マネー残高は、相続の対象になります。たとえ事実上引き出せない電子マネーであっても、残高があれば相続税が課される可能性があるため要注意です。当記事では、故人が使っていた電子マネーの残高を調べる方法と各電子マネーの相続対応、相続時の注意点を解説します。

目次

無料で使える 相続税申告書作成ソフト『AI相続』 なら、フォームに沿って入力するだけで簡単に申告書が完成!

複雑な計算もAI相続におまかせ。

さらに、土地評価など節税につながる部分だけを税理士に依頼することも可能です。

PayPayやSuica、WAON、nanacoといった電子マネーは立派な金融資産です。相続発生時、被相続人が使っていた電子マネーの残高があれば相続できますし、相続税の課税対象になります。

【相続の対象になる電子マネー・キャッシュレス決済サービス】

| 支払方式 | 代表例 | 相続税の課税対象 |

| 前払い型 (チャージ・プリペイド型) | PayPay、Suica、nanacoなど 電子マネー | チャージ残高部分が 相続税の対象になる |

| 即時決済型 (デビット型) | デビットカード | ならない |

| 後払い型 (ポストペイ型) | クレジットカード | ならない |

たとえ少額でも、電子マネーに「残高」があれば相続の対象になります。相続が発生したら速やかに残高を把握し、他の金融資産と合算して相続手続きを進めなければなりません。

ただし、故人の電子マネー相続には2つ注意点があります。1つめは事実上取り出せなくても相続税が課される可能性があること、2つめは利用規約によって相続できないサービスがあることです。

相続発生後、電子マネーの利用有無や残高を調べたくても、「故人のスマホやPCのパスワードがわからないため調べようがない」という人は多いと思います。

実は、このように事実上取り出せない電子マネーでも、相続税の対象になる可能性があることをご存じでしょうか。2018年の国会答弁において、当時の国税庁次長である藤井健志氏が、パスワードがわからずアクセスできない仮想通貨(暗号資産)の課税について以下の発言をしています。

“一般論として申し上げますと、相続人が被相続人の設定したパスワードを知らない場合であっても相続人は被相続人の保有していた仮想通貨を承継することになりますので、その仮想通貨は相続税の課税対象となるという解釈でございます。”

第196回 国会 参議院財政金融委員会 第6号 平成30年3月23日

藤井氏の見解は、デジタル資産全般に適用できるものです。(実務上できるかどうかはさておき)原則として、パスワードがわからず取り出せない電子マネーであっても、残高があれば相続財産に計上しなければなりません。

サービスによっては、パスワードがわからなくても、所定の書類を用意して手続きすれば残高を相続できる場合があります。まずは利用していたサービスを特定し、手続き可能か問合せましょう。

電子マネーの残高は原則として相続税の対象になりますが、中には利用規約で相続を認めていないものがあります。

電子マネーのサービスが一身専属制(権利が利用者にのみ専属するもの)の場合は、サービス利用者が亡くなっても第三者に権利の譲渡・移転を認めていません。かつては、PayPayも利用規約で一身専属性を定めており、残高の相続を認めていませんでした。

しかし、相続できない旨の利用規約を設定していることは、消費者契約法における「顧客の不利益」になるのではという主張もあります。そのため、近年は利用規約を見直すサービスもあります。PayPayも利用規約を改定し、2024年現在では残高の相続が可能になりました。

今後も消費者契約法による規約の改定によって、相続不可のサービスが相続可能になることは十分ありありえるでしょう。利用規約で相続が禁止されている場合でも、まずはサービス提供事業者に問い合わせてみてください。

電子マネーは相続の対象になるため、相続が発生した際はまず各サービスの利用状況と残高を把握しなければなりません。ここでは、亡くなった人の電子マネーを特定する方法を解説していきます。

電子マネーや○○Payなどのキャッシュレスサービスの多くは、故人のスマホやパソコンといった電子端末で利用・管理されています。まずは、被相続人が利用していたスマホやパソコン、タブレットなどの端末を一通り確認し、サービスのアプリがないかを確認しましょう。

なお、腕時計型端末であるスマートウォッチには、スマホと連携したアプリがインストールされていることが多くあります。スマホやパソコンだけではなく、スマートウォッチのようなウェアラブル端末もくまなく確認してください。

相続発生後、指紋認証や顔認証といった生体認証は使えなくなります。パスワードがわからない場合は、誕生日や記念日など本人が使いそうな数字を入れてみるか、手帳や日記などにメモがないかを探してみてください。ただし、何度もパスワードを間違えて入力すると端末が初期化されることがあります。パスワードのロック解除は慎重に進めましょう。

故人が使っていた銀行口座の通帳やネット銀行の入出金明細、紙のレシートなども確認していてください。電子マネーの多くは、銀行の預金残高からチャージ(入金)可能です。被相続人の預貯金口座の入出金明細をチェックし、チャージ履歴がある電子マネーを探しましょう。

スマホやパソコンの端末に電子マネーのアプリがない場合は、GoogleやYahoo!などインターネットの検索・閲覧履歴、受信メールやブックマークを確認してみてください。

特に検索履歴は必見です。故人がGoogleサービスを利用していてパソコンにもアカウントを連携している場合は、スマホの検索履歴をパソコンで見ることが可能です。「○○Pay ログイン」など、ひんぱんにログインしている履歴があれば、そのサービスを利用している可能性は高いでしょう。

原則として、携帯電話やスマートフォンの通信業者(キャリア)、製造メーカーが各端末のパスワードのロック解除に応じることはありません。

しかし、「心当たりのある数字をいくつか入力してみたが、何度やってもパスワードロックを解除できない」「メモ帳や日記を見たが、それらしいパスワードすらない」という場合もあるでしょう。ここでは、パスワードロックを解除できない場合の対処法を端末別に解説します。

被相続人が使用していた端末がiPhoneやiPad、Appleのパソコンであれば、被相続人のAppleアカウントにアクセスする権利をリクエストできる可能性があります。

Appleでは、iPhoneiOS 15.2、iPadOS 15.2、macOS 12.1 以降のデバイスで、利用者が自身のAppleIDに故人アカウント管理連絡先を追加できるようになっています。相続人のうち誰かがこのアカウント管理連絡先になっていて、故人アカウント管理連絡先のアクセスキーを所有していれば、以下のページからアクセス権利をリクエスト可能です。

Apple「デジタル遺産-死亡した友人または家族のアカウントにアクセスする権利をリクエストする-」

スマホやタブレットがAndroidで、被相続人がGoogleアカウントを利用していた場合は、被相続人のGoogleアカウントにアクセスできる可能性があります。

Googleにはアカウント無効化管理ツールがあります。利用者があらかじめ当ツールを設定しておけば、一定期間Googleアカウントを利用していない状態が続いた場合、自動的にアカウントデータの一部を公開したり、他のユーザーに通知したりできます。

相続人のうち誰かが通知先に設定されている場合は、以下のようなメッセージがGoogleから届くはずです。相続人全員でメールボックスを確認してみてください。

“山田さん(***********@gmail.com)はご自身がアカウントの使用を停止した場合に自動的に Google からあなたにこのメールが送信されるように設定しました。

よろしくお願いいたします。

Google「アカウント無効か管理ツールについて」

Google アカウント チーム”

アカウント無効化管理ツールを設定していない場合は、以下のページから、故人アカウントに関するリクエスト送信を行うことが可能です。ただし、リクエストに応えてもらえるかどうかは審査のうえ決定されます。

Google「故人のアカウントに関するリクエストを送信する」

上記の方法でもロック解除できない場合は、スマホやパソコンなどデジタル端末のパスワードロック解除専門業者に依頼したり、ロック解除できるソフトを導入したりする方法があります。

ただし、パスワードの解除には高度な解析技術が求められるため、民間の業者やソフトを利用して必ず解除できる保証はありません。インターネット上に散らばる「パスワードロック解除の裏技」などと呼ばれるノウハウも同様です。

民間の業者やソフトを利用する際は、解除できない場合の費用体系やデータの破損リスクも確認したうえで、他の相続人と相談して利用を判断してください。

故人が利用していた、または利用していた可能性が高い電子マネーを特定したら、各サービスの問合せ先をまとめて情報を整理しましょう。

なお、問合せの際は被相続人の死亡を証明できる死亡診断書や戸籍謄本、問合せている人が相続人だと証明できる法定相続情報一覧図などの書類を求められることがあります。相続手続きで書類を取得する際は、電子マネーの問合せ時に使うためにも、多めに取得しておきましょう。

電子マネーの相続手続きで、一般的に求められる書類は以下のとおりです。

上記のほか、該当の電子マネー事業者所定の「相続手続依頼書」を求められることもあります。ただし、相続の状況や事業者によって必要な書類は異なるため、詳細は各事業者に確認してください。

代表的な電子マネー、キャッシュレス決済サービスの残高の相続対応について、確認した内容をまとめました。

| 種類 | 電子マネー | 残高の相続(返金)対応と問合せ先(2024年6月12日時点) |

| 交通系 | Suica | ・利用規約に記載はないが、残高の相続(返金)は可能 ・問合せ先:モバイルSuicaはサポートセンターにて残高の払い戻し対応。カード型SuicaはSuicaエリア内のJR東日本の駅の窓口で対応 |

| 交通系 | ICOCA | ・利用規約に記載はないが、残高の相続(返金)は可能 ・問合せ先:モバイルICOCAはサポートセンターにて残高の払い戻し対応。カード型ICOCAはICOCAエリア内のJR西日本の駅の窓口で対応 |

| 交通系 | PASMO | ・利用規約に記載はないが、残高の相続(返金)は可能 ・問合せ先:モバイルPASMOはサポートセンターにて残高の払い戻し対応。カード型PASMOはPASMOエリア内の駅の窓口で対応 |

| 小売系 | WAON | ・相続可能 ※提携WAONの場合、提携先によっては残高の払い戻し不可 ※WAONポイントは相続の対象外。サービス終了に伴い消滅する ・問合せ先:WAON問い合わせ窓口にて個別対応 |

| 小売系 | nanaco | ・相続不可 ※会員死亡時、一切の電子マネーサービスは利用停止される。現金の払い戻しも不可 |

| QRコード | PayPay | ・相続可能 ・問合せ先:カスタマーサポートにて残高の払い戻し対応 |

| QRコード | 楽天 Pay | ・相続可能 ・問合せ先:楽天Payお問い合わせフォームにて残高の払い戻し対応 |

| QRコード | メルペイ | ・相続可能 ・問合せ先:専用問い合わせフォームにて残高払い戻し対応 |

| QRコード | d払い | ・利用規約に記載はないが、残高の相続(返金)は可能 ・問合せ先:回線契約やdアカウントd払い残高の受け取り請求をすれば可能。d払い問合せダイヤルは 0570-018-360(有料) |

| QRコード | au Pay | ・利用規約に記載はないが、残高の相続(移行)は可能 ※個別に問合せたところ、「契約者のauPAY残高を、相続人(家族)のau PAY プリペイドカードへ移行する」対応となる ・問合せ先:auサポートセンターまたはauPAYお問い合わせ窓口 0120-977-964 にて対応 |

| QRコード | ファミペイ | ・相続不可 ※利用可能残高の移行、第三者への譲渡、残高の払い戻し不可 |

| QRコード | LINEPay | ・LINE Moneyの残高があれば、残高の相続(返金)は可能 ・問合せ先:LINEPay公式アプリよりログインし、問合せフォームにて個別対応 |

SuicaやPASMO、ICOCAといった交通系ICカードや電子マネーの残高は、基本的に相続可能です。

被相続人の死亡を証明する死亡診断書や死亡届記載事項証明書など、公的な証明書と返金を受ける人の本人確認書類があれば、サポートセンターに返金請求できます。

ただし、原則として残高証明書の発行はしていません。残額を確認したい場合は交通系ICカードを券売機等に入れて利用履歴を印字するか、専用アプリを開いて確認・印刷するなどしてください。

WAONやnanacoなど小売系サービスの電子マネー残高はサービス提供事業者やサービス形態によって対応が違います。

たとえばイオン銀行のWAONは残高があれば、相続人がイオン銀行に返金手続きをすることで相続可能です。しかし、提携先が発行しているWAONの場合はまた対応が異なります。たとえば三井住友カードが発行している三井住友カードWAONでは、チャージ残高の返金対応を行っていません。

また、主にセブンイレブンで活用できるnanacoは相続できないため、返金手続きもできません。nanacoカードの利用者である被相続人が死亡すると、一切のnanaco電子マネーサービスは利用できなくなり、カード内残高はゼロとなります。

上記のとおり、同じサービスでも形態が変われば残高の返金対応が変わる可能性があります。提供事業者に問合せしたうえで、残高の返金と残高証明書の発行について、確認してみてください。

PayPayや楽天Pay、メルペイなどのQRコード決済サービスの残高は、基本的に相続可能です。

いずれも電話またはインターネット上の問合せフォームで相続手続きについて受け付けているため、まずは問合せてみてください。なお、問合せする際は「残高がわかる書類」を発行してもらえないか、あわせて確認しておきましょう。

ANAやJALなどの航空マイルは利用規約で相続可能となっているため、残高の引き継ぎが可能です。

ANAマイレージの相続手続きは、電話での問い合わせが必要です。JALマイレージの相続手続きは、所定の合意書と退会届、必要書類をそろえて郵送すれば手続き可能です。詳細はこちらをご覧ください。

手続きの際はマイルの残高確認のため、「積算履歴がわかる書類」をあわせて発行してもらえないかを尋ねておきましょう。

地域密着型スーパーが独自に発行している電子マネーは、利用規約で相続不可となっているケースが多くなっています。また、各種ポイントサービスも、サービスの利用者である被相続人に利用を限定しているものが多くなっているため、ポイントについては相続できない可能性が高いでしょう。

いずれも、相続の対応は利用規約によって異なるため、詳細は各事業者に確認してください。

電子マネーは現金を電子化した財産であり、決済時には現金と同じ感覚で利用します。そのため相続税評価においても電子マネーは現金と同様の扱いとなり、残高をそのまま相続税申告書に記入する形になります。

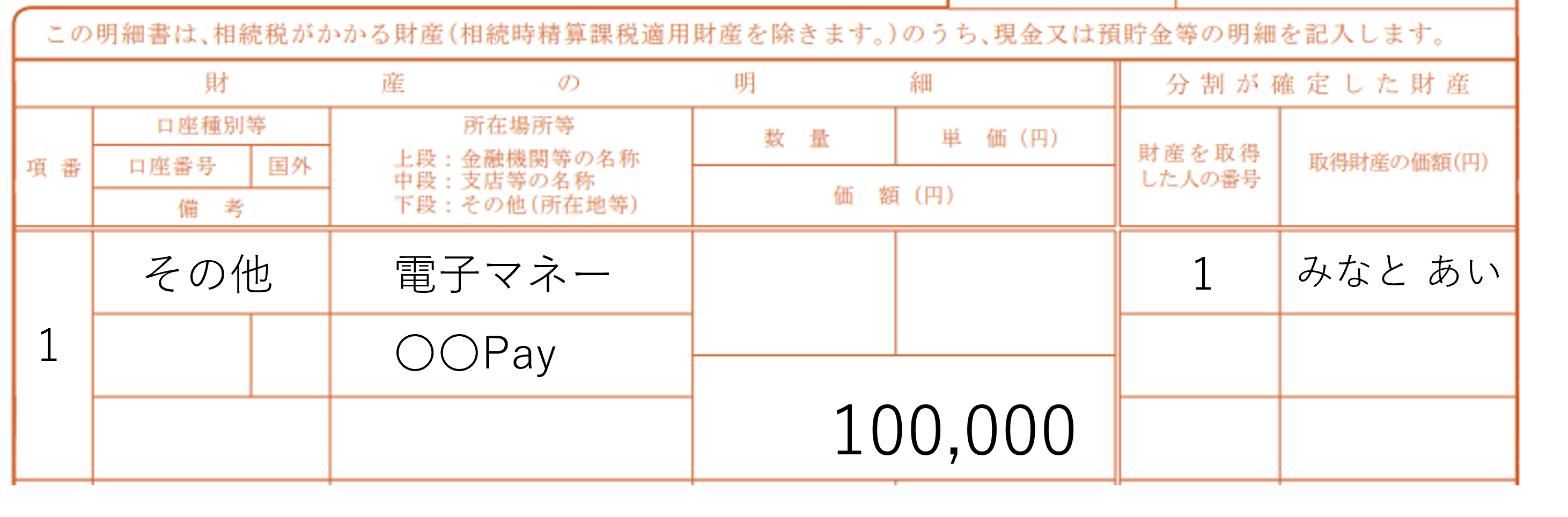

相続税申告の際は、相続税申告書第11表「相続税がかかる財産の明細書」にて、現金または手許現金として詳細を記入してください。

記入方法の詳細はこちらをご覧ください。

【記載例まとめ】第11表「相続税がかかる財産の合計表」の書き方【令和6年最新版】

<相続税申告書第11表の付表3「相続税がかかる財産の明細書 現金・預貯金等用」記入例>

多くの場合、電子マネーの残高チャージ上限額は数十万円程度です。相続財産が少額の現預金・電子マネーのみであれば、相続税の基礎控除内におさまるため、相続税がかかる可能性は低いでしょう。しかし、電子マネー以外の相続財産が多い場合は、電子マネーも含めて相続税が発生する可能性があります。

無料の相続税申告ソフト「AI相続」を入力すれば、より簡単に相続税申告書を作成することが出来ます。

相続財産に電子マネーがある場合は以下のように入力しましょう。

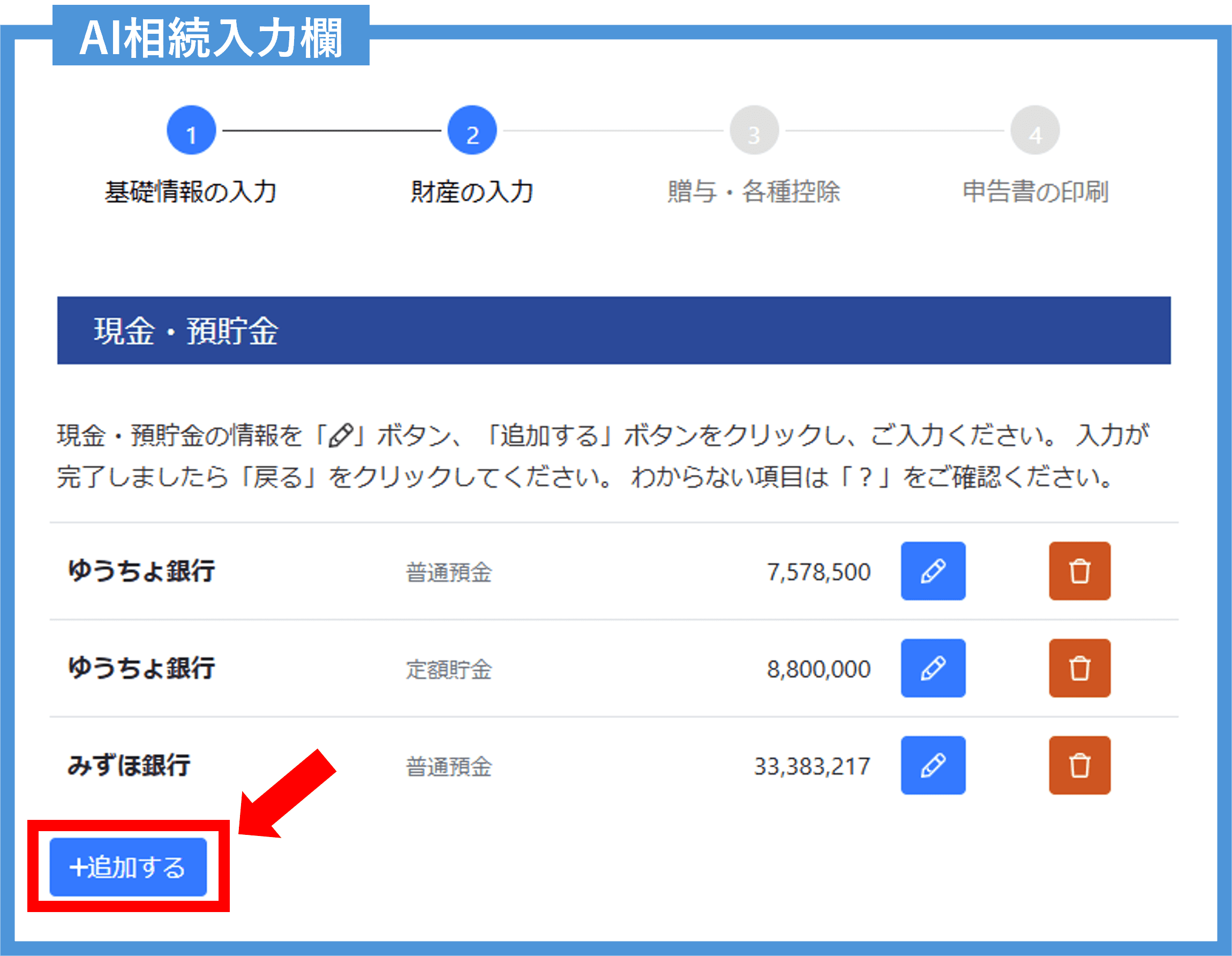

AI相続にログインして「財産の入力」のページに移動します。

「財産の入力」画面にある項目の中の「現金・預貯金」の右側にある編集ボタンをクリックします。

上記画像のような「現金・預貯金」の画面が表示されます。「+追加する」ボタンをクリックしましょう。

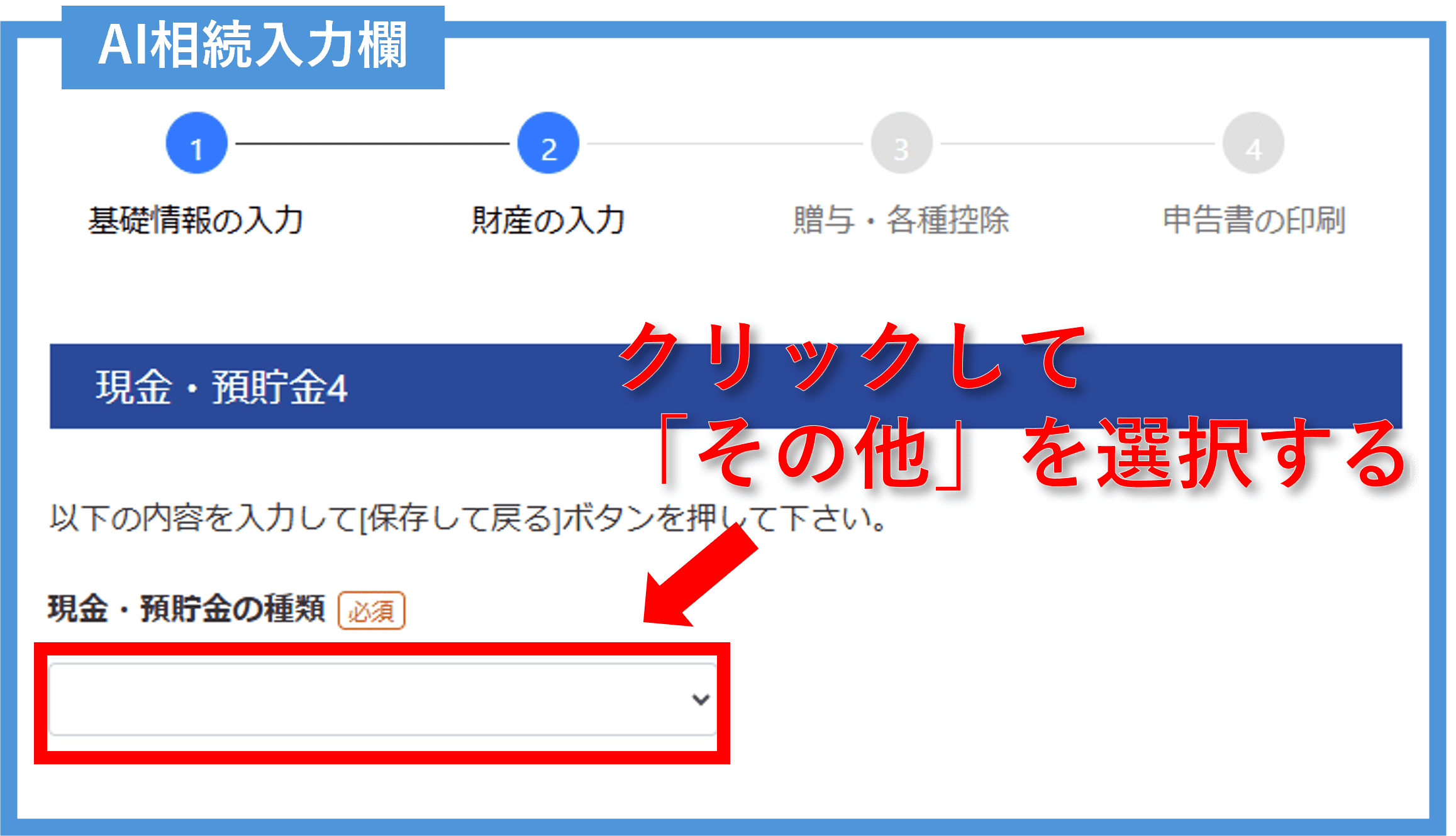

「現金・預貯金」の詳細画面が表示されます。「現金・預貯金の種類」のプルダウンメニューをクリックして「その他」を選択してください。

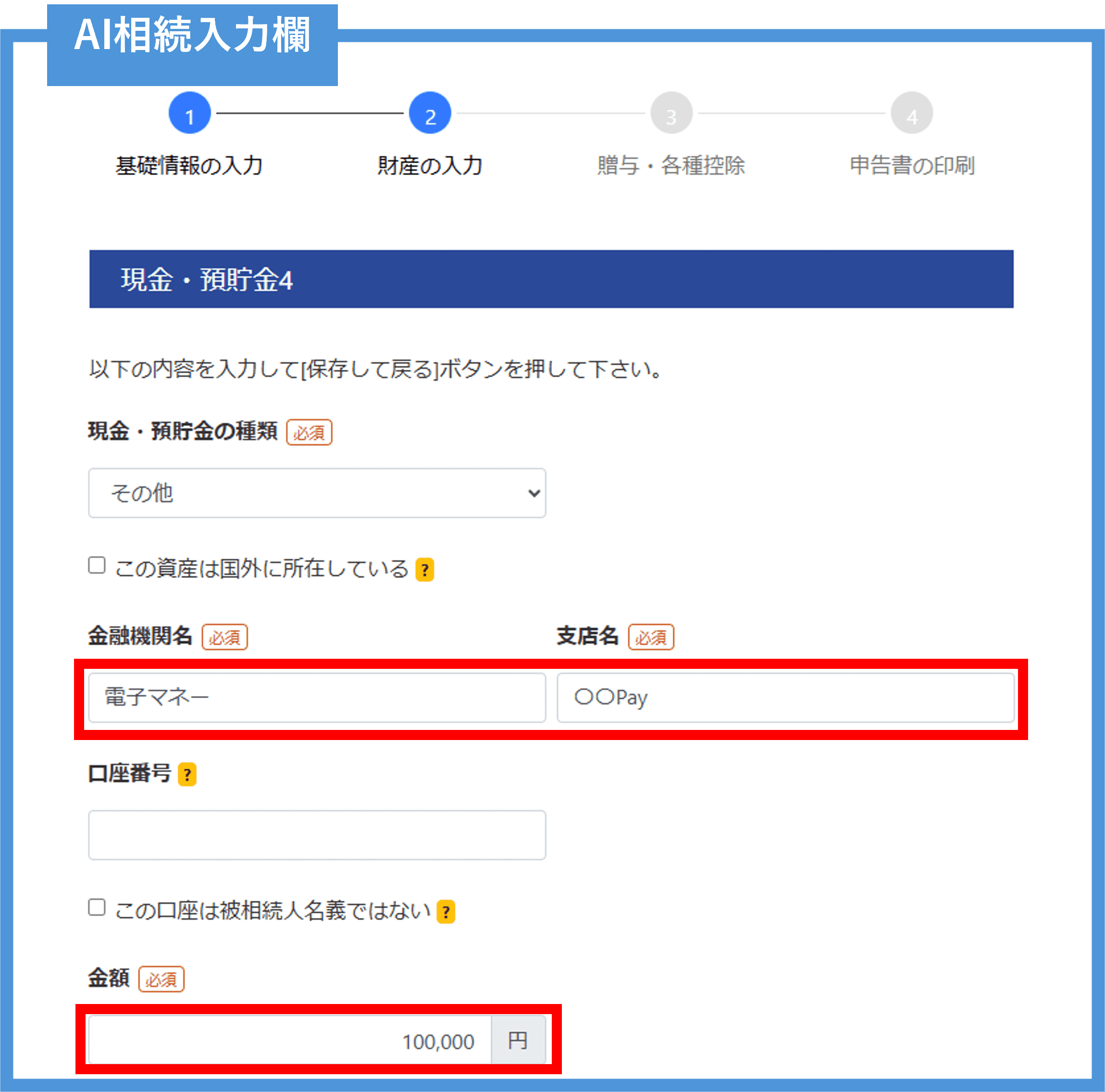

「金融機関名」の欄に「電子マネー」、「支店名」の欄に「電子マネーの名称」を記載して、「金額欄」に価額を入力してください。

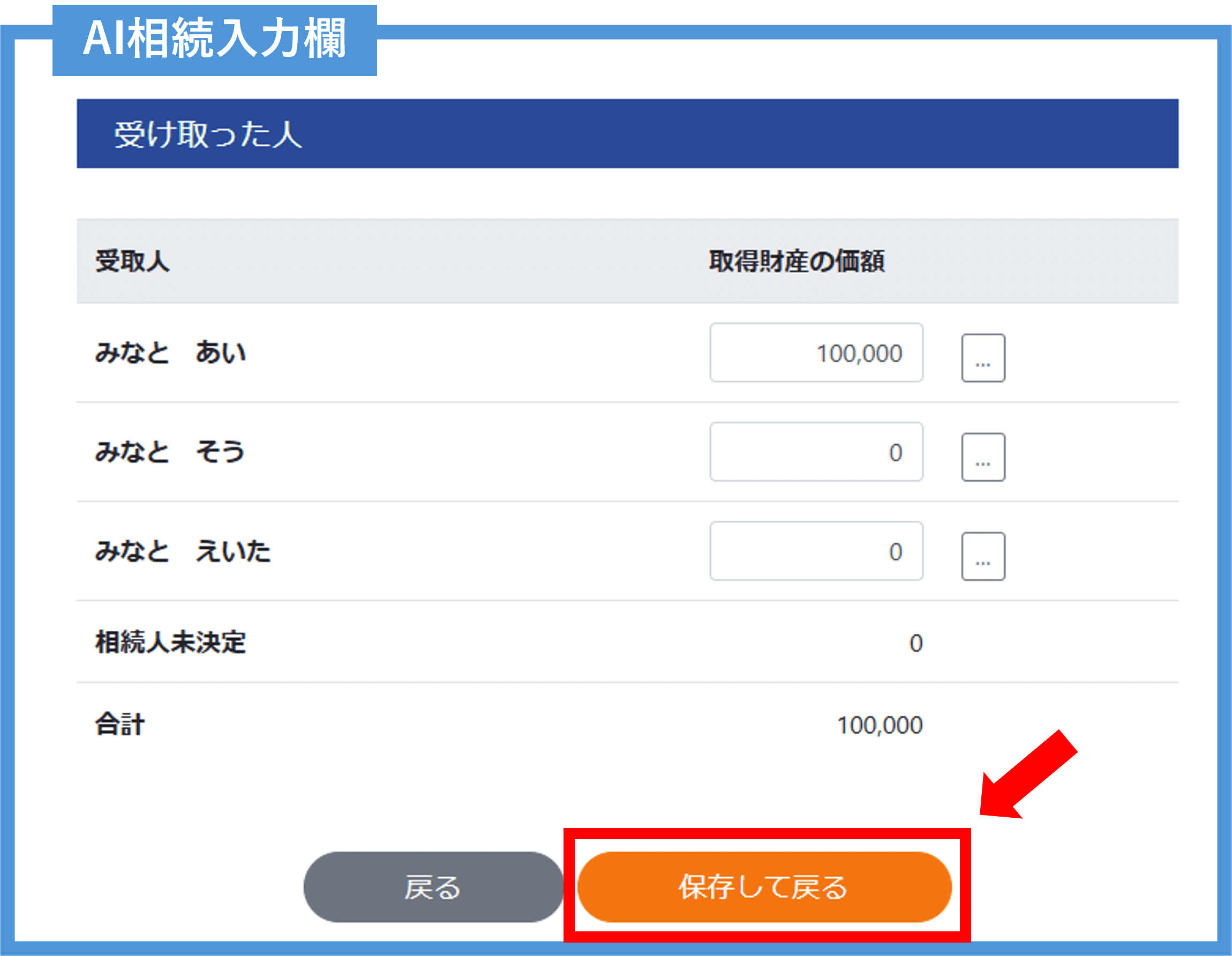

受け取った人の価格を入力し、最後に「保存して戻る」ボタンをクリックして終了します。

おすすめ記事

【AI相続】登録から申告書完成までの使い方ガイド

元国税専門官よりAI相続へのメッセージ

マンガでわかるAI相続をみなと相続が運営する理由

服部ゆい

京都市在住。金融代理店にて10年勤務したのち、2018年よりフリーライターとして独立。

金融・不動産・ビジネス領域の取材・執筆を中心に活動中。

監査法人トーマツ、独立系コンサルティング会社で業務の経験を積み、2013年に相続税専門税理士として独立。相続において大切なことを伝えるべく「笑って、学んで、健康に」をモットーに、社会人落語家「参遊亭英遊」としても活躍。高座に上がる回数は年間80回超。著書に『知識ゼロでもわかるように 相続についてざっくり教えてください』(総合法令出版)がある。 HP:埼玉・大宮あんしん相続税相談室