相続専門コラム

親が亡くなって実家を相続すると、実家の名義を亡くなった親のものから自分名義に変更しなければなりません。この名義変更手続きは「相続登記」という法律上の義務であり、正当な理由なく手続きをしなければ罰則が科される可能性があります。

相続登記は難しいと言われがちですが、必要な書類を用意すればご自身で手続きすることは十分可能です。今回の記事では、相続登記の内容とあわせて登記手続きを行う方法も解説していきますので、参考にしてみてください。

目次

無料で使える 相続税申告書作成ソフト『AI相続』 なら、フォームに沿って入力するだけで簡単に申告書が完成!

複雑な計算もAI相続におまかせ。

さらに、土地評価など節税につながる部分だけを税理士に依頼することも可能です。

正当な理由なく不動産相続登記をしなければ、相続人は10万円以下の過料が科される可能性があります。

「名義変更をしなかったくらいで罰則なんて」と思うかもしれません。しかし、実際に登記義務を甘く見た結果、過料が生じた事例は少なくないのです。

過料は金銭を徴収する行政罰の一種ですが、刑事罰のように前科が付くことはありません。そのため「登記手続きくらい大丈夫だろう」と思う人もいますが、実際には税金と同じように容赦なく徴収されるものです。

たとえば会社法では、最低でも10年に1度は役員の変更登記が義務づけられており、違反すれば100万円以下の過料に処される可能性があります。この役員変更登記についても甘く見る人が多いのですが、10年後に突然裁判所から「過料決定通知書」が届き、慌ててしまう事例は少なくありません。

過料決定通知書は一定期間内であれば異議申立てが可能ですが、件のように「忘れていた」「そもそも登記手続きが義務だと知らなかった」などという理由で取り消されることはまずありません。過料だから、登記手続き程度だからと制裁を免れるわけではないのです。

2024年4月1日以降、亡くなった人の不動産(土地・建物)を相続や遺言で取得した相続人には、その不動産の相続登記を行う義務が課せられるようになりました。主なポイントは以下のとおりです。

参考:法務省「相続登記の申請義務化に関するQ&A」

法務省「新制度の概要・ポイント」

不動産の相続登記義務(名義変更義務)が発生するのは、「自己のために相続の開始があったことを知り、かつ、その不動産の所有権を取得したことを知った日から3年以内」です。つまり、相続の開始を知っていても相続財産の中に不動産があると知らなければ、相続登記義務は生じません。相続登記義務が生じる起算日は、相続財産の中に不動産があり、その所有権を取得したと具体的に知った日です。

遺言や法定相続による分割ではなく、遺産分割を行う場合には、「遺産分割を成立した日(死亡日ではない)から3年以内」に、その内容をふまえた登記申請を別途行うことが義務づけられています。

遺産分割協議が長引きすぐに登記できない場合は、後述する「相続人申告登記」を活用して基本的な申請義務を果たしたうえで、遺産分割成立後、改めてその内容をふまえた登記申請を行わなければなりません。

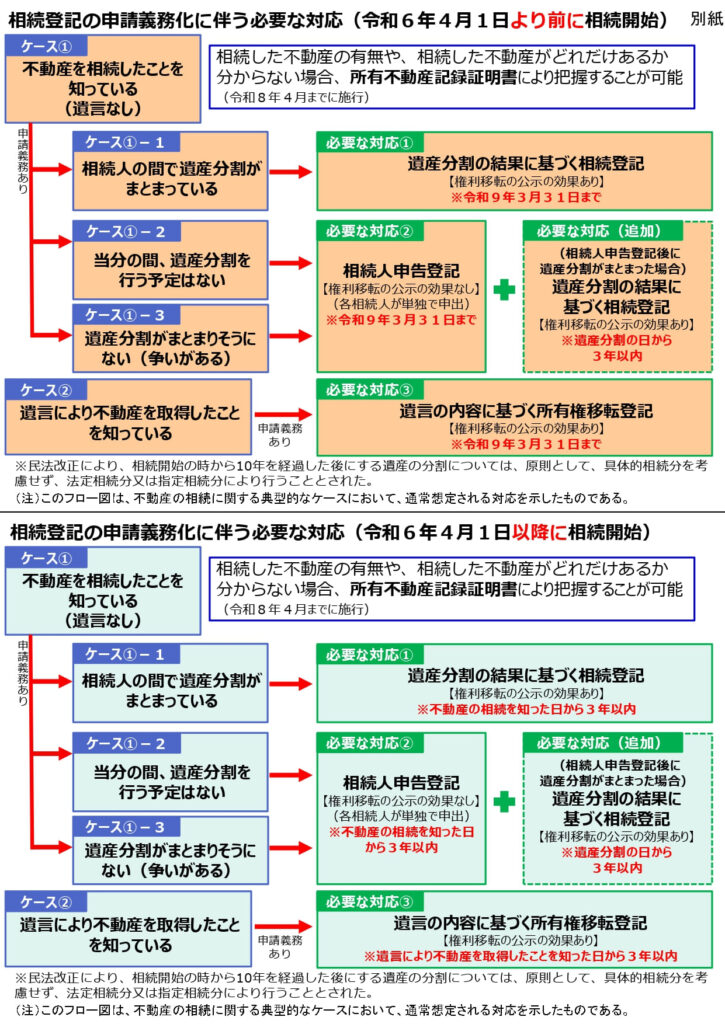

法務省作成のフローチャートがわかりやすいので、参考にしてみてください。

参照:法務省「相続登記の申請義務化に関するQ&A」内フローチャート

不動産相続登記が法律上の義務になったのは2024年4月1日からですが、制度開始前の相続不動産も義務対象になります。制度開始前であっても、相続で取得した不動産はいずれ罰則の対象になるということです。 なお、2024年4月1日以前の相続については3年間の猶予期間があるため、2027年3月31日までに登記手続きをすれば過料が科されることはありません。

「相続人申告登記」とは、相続の開始と自らが相続人である旨を申し出ることで、申請義務を簡易的に果たせる制度です。相続人の調査に時間がかかっている、遺産分割協議が長引いているなどですぐに相続登記できない際は、3年以内に相続人申告登記をしておけば過料が科されることはありません。

相続登記手続きと異なり、相続申告登記は特定の相続人が単独で申し出ることができます。提出書類も簡略化されているため、遺産分割に時間がかかりそうなときは取り急ぎ相続人申告登記をしておきましょう。ただし、相続人申告登記後に遺産分割成立が成立すれば、改めて成立した内容をふまえた登記申請が必要です。

「不動産相続登記は複雑で大変だから、専門家である司法書士に依頼するもの」というイメージを持っている人は少なくありません。しかし実際には、司法書士に依頼せずご自身で手続きすることは十分可能です。必要書類を用意する手間はかかりますが、その分司法書士への依頼費用負担を削減できます。ここでは、ご自身で不動産相続登記をする際の簡単な流れを解説していきますので、参考にしてみてください。

相続登記の必要書類は不動産の取得方法によって異なりますが、基本的には被相続人(不動産を遺して亡くなった人)の戸籍謄本と住民票の除票、相続人の戸籍謄本、住民票、固定資産税評価証明書などが必要です。各書類は自治体の窓口で取得できますが、それぞれ発行手数料がかかる点に留意してください。

詳細は法務局の登記手続ハンドブックをご覧ください。

参考:法務省「相続登記・遺贈の登記の申請をされる相続人の方へ(登記手続ハンドブック)」

必要書類がそろったら、相続登記申請書を作成します。相続登記申請書には決まったひな形がないため、A4サイズの用紙に必要情報が記入されていれば、手書きでもパソコン作成でも問題ありません。法務局に主な様式と記載例があるため、こちらを参考にするといいでしょう。

なお、遺産分割協議による相続登記申請では遺産分割協議書、遺言による相続登記申請では遺言書などの添付書類が必要です。必要な添付書類は状況により異なるため、詳細は登記手続ハンドブックでご確認ください。

申請方法はオンライン申請か、郵送または法務局窓口に持参する書面申請があります。オンライン申請は入力ミスがあっても補正できないなど、初めて登記手続きをする方にとっては扱いづらい仕様です。入力ミスをして結局何度も作成することになる手間を考えると、オンライン申請よりも書面申請のほうがいいでしょう。なお、書面申請の際は、あわせて登録免許税を納付します。

登録免許税は「不動産の価額×0.4%」です。なお、相続により土地を取得した者が相続登記をする前に亡くなったことによる一次相続分の相続登記と、課税対象となる不動産の価額が100万円以下であるケースでは2027年3月31日まで登録免許税はかかりません。

登録免許税の納付方法は以下の2通りあるため、登記手続ハンドブックを参照したうえで進めてください。

不動産相続申請登記の書類集めと申請書の作成には手間がかかりますが、確認しながら一つずつ進めていけば決して難解な手続きではありません。しかし、相続人が多く関係が複雑であったり、取得した不動産が複数あったりすると、より手間がかかります。

登記手続きを自身で行う手間と費用を天秤にかけ、それでも専門家に依頼したい場合には、料金固定のみなと相続コンシェルにお任せください。みなとの「不動産の相続登記」サービスは、戸籍収集や遺産分割協議書の作成などすべてを司法書士に任せても最大69,800円です。お気軽にご相談ください。

ここでは、不動産相続登記義務において、よくある疑問をQ&方式でまとめました。

法務省の通達によれば、以下5つのケースは一般的に正当な理由があるとみなされます。

参考:法務省「不動産登記事務の取扱いについて(相続登記等の申請義務化関係)(通達)」

このほか、個別の事情があると認められれば義務違反には問われませんが、こうした正当な理由が認められるケースは稀です。単に「手続きを忘れていた」「相続登記が必要だと知らなかった」「仕事などで忙しかった」などは、正当な理由になりません。

未登記のままでは不動産の所有権を証明できないため、売却をしたり、その不動産を担保にして融資を受けたりすることができません。本来の相続人ではない人が勝手に登記するようなことがあれば、法的な権利は完全に失われてしまいます。また、未登記のまま放置した結果相続人が増えてしまうと、相続登記の手続きはより困難になるため留意が必要です。

相続登記における基本的な申請義務と、「遺産分割の結果に基づく相続登記の義務(追加的義務)」は別々のものです。相続人申告登記を行い基本的な申請義務をはたしている場合でも、遺産分割をした際は別途、遺産分割の内容をふまえた相続登記を行わなければなりません。

遺言にしたがって遺産分割を行う場合や、法定相続分にしたがい登記をする場合であれば、相続人が複数人いても遺産分割協議書の作成は必要ありません(別途、相続関係説明図の作成や遺言書等の書類提出が必要)。しかし、遺言がなく相続人が複数人いる場合はいずれ遺産分割が必要になるため、遺産分割成立時には相続登記する際は、遺産分割協議書の作成が必要です。

「相続登記」が義務化され、正当な理由なく手続きをしなければ罰則が科されることもあります。

相続登記は難しいと言われがちですが、必要な書類を用意すればご自身で手続きすることは十分可能です。

登記手続きを自身で行う手間と費用を天秤にかけ、専門家に依頼するのも一つです。みなとの「不動産の相続登記」サービスは、戸籍収集や遺産分割協議書の作成などすべてを司法書士に任せても最大69,800円です。

なお、相続登記が済みましたら、簡単な操作で相続税税額を計算できる「AI相続」を是非ご利用ください。必要事項をフォームに入力していくだけで、誰でも無料で相続税額の計算・申告書作成が可能です。

おすすめ記事

【AI相続】登録から申告書完成までの使い方ガイド

元国税専門官よりAI相続へのメッセージ

マンガでわかるAI相続をみなと相続が運営する理由

服部ゆい

京都市在住。金融代理店にて10年勤務したのち、2018年よりフリーライターとして独立。

金融・不動産・ビジネス領域の取材・執筆を中心に活動中。

監査法人トーマツ、独立系コンサルティング会社で業務の経験を積み、2013年に相続税専門税理士として独立。相続において大切なことを伝えるべく「笑って、学んで、健康に」をモットーに、社会人落語家「参遊亭英遊」としても活躍。高座に上がる回数は年間80回超。著書に『知識ゼロでもわかるように 相続についてざっくり教えてください』(総合法令出版)がある。 HP:埼玉・大宮あんしん相続税相談室