相続専門コラム

相続税の申告書作成に特別な資格は必要ありません。相続財産の種類や金額が少ないシンプルな相続であれば、税理士に依頼せず自分で相続税の申告書を書くことは可能です。

今回は、相続時精算課税制度を利用した場合に必要な「第11の2表」の書き方と計算例、注意点を解説していきます。

目次

無料で使える 相続税申告書作成ソフト『AI相続』 なら、フォームに沿って入力するだけで簡単に申告書が完成!

複雑な計算もAI相続におまかせ。

さらに、土地評価など節税につながる部分だけを税理士に依頼することも可能です。

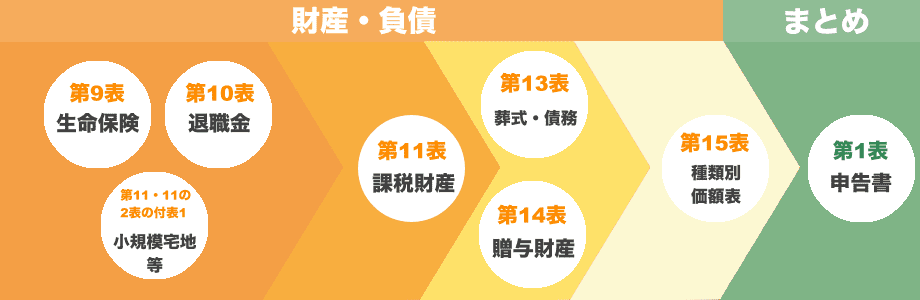

相続税の申告書には第1表まで第15表まで種類があり、相続財産によって使用する申告書は異なります。相続時精算課税制度による贈与を受けた人は、通常の申告書様式に加えて、「第11の2表」の提出が必要です。

※相続税の申告書様式一覧(令和5年分)はこちらをご覧ください

なお、相続税申告書は第1表から順に書き始めるのではなく、上記の図のような順で作成を進めていきます。

基本的には第9~第15表から書き始め、まず財産と負債を整理します。その後、第1表・第2表で課税価格と相続税額の総額を計算して記載します。別途適用する控除や相続税加算がある場合には、必要に応じて第4表~第8表や付表を記載する流れになります。

たとえば相続時精算課税制度を利用して取得した贈与財産と、相続財産として預貯金と生命保険があるとします。この場合、必要となる申告書は、以下のとおりです。

もちろん、相続財産が他にも複数ある場合や各種控除・特例を適用する場合には、対応する申告書・付表が別途必要です。

第11の2表が必要になるのは、相続時精算課税制度によって贈与を受けた財産があり、その贈与財産を相続財産に加算した結果、相続税の納付が必要になる人です。

つまり、相続税の納付額がゼロになる人は相続税申告の必要がありません。相続財産に相続時精算課税制度による贈与財産を加算した結果、遺産総額が基礎控除額以下であれば相続税は発生せず、申告も不要となります。

たとえば以下のようなケースは、遺産総額が基礎控除額以下になります。

モデルケース:

・相続財産:1,000万円

・相続時精算課税制度による贈与財産:1,500万円

・法定相続人:2人

相続税の基礎控除額は3,000万円+(600万円×法定相続人数)で計算するため、上記の場合3,000万円+(600万円×2人)=4,200万円です。

贈与税産を加算した遺産総額は1,000万円+1,500万円=2,500万円。ここから基礎控除額の4,200万円を差し引くと遺産総額はゼロになるため、相続税はかからず、申告の必要もありません。

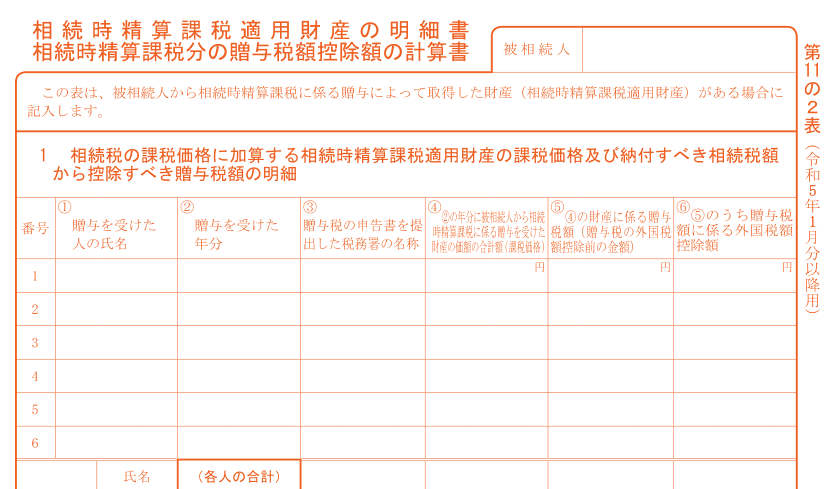

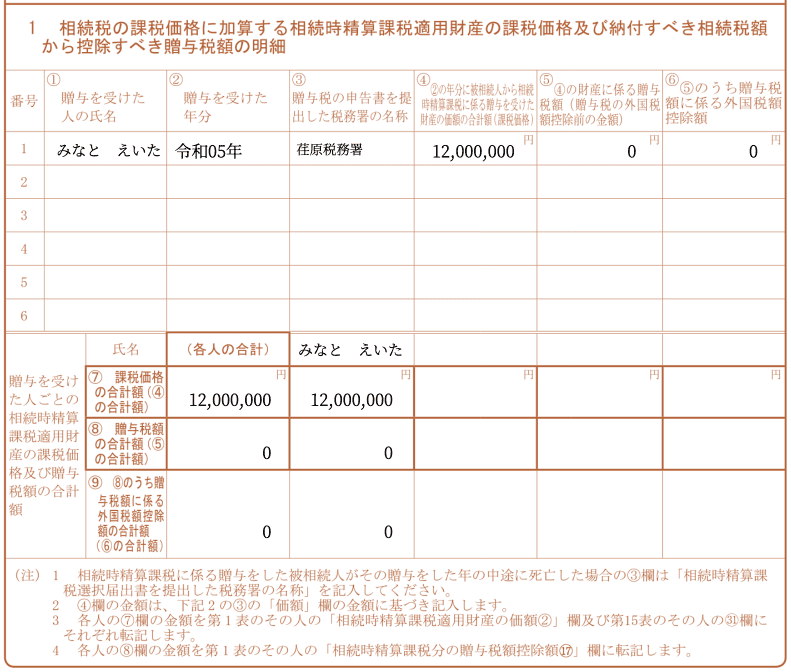

実際の様式を元に、第11の2表の書き方と記載例を解説していきます。

なお、第11の2表を書くためには、相続時精算課税制度を利用して生前贈与を受けたときの贈与税申告書が必要になります。事前に準備しておきましょう。

申告書の上部には相続時精算課税制度によって取得した贈与税産について書いていきます。

相続時精算課税制度を利用して贈与を受けた人の氏名を書きます。贈与を受けた人が複数いる場合には、行を分けて記載していきます。

相続時精算課税制度を利用して贈与を受けた年分を書きます。複数年にわたって贈与を受けている場合は、贈与を受けた年分ごとに行を分けて記載していきます。

相続時精算課税制度の利用で贈与税の申告書を提出した税務署の名称を書きます。

贈与財産の合計額(課税価格)を書きます。贈与税申告書の第1表または第2表に記載されている課税価格を転記します。

上記④の課税価格に対し、納付した贈与税額がある場合にはその税額を書きます。こちらも贈与税申告書にある金額を転記する形でOKです。

なお、利子税や延滞税および加算税の額は含みません。

贈与税額に外国税額控除の適用を受けている場合に記載する欄です。外国税額控除の適用がなければ、空欄でかまいません。

相続時精算課税制度を利用して贈与を受けた人ごとに、④に記載した課税価格の合計額を書きます。贈与を受けた人がAさん・Bさん・Cさんと3人いる場合には、3人それぞれの課税価格合計額を3列に分けて記載します。

こちらも、贈与を受けた人ごとに贈与税額を合計して書きます。納税が複数回にわたる場合には、それらも合算します。

上記⑧の合計額を記載します。外国税額控除の適用がなければ、空欄でかまいません。

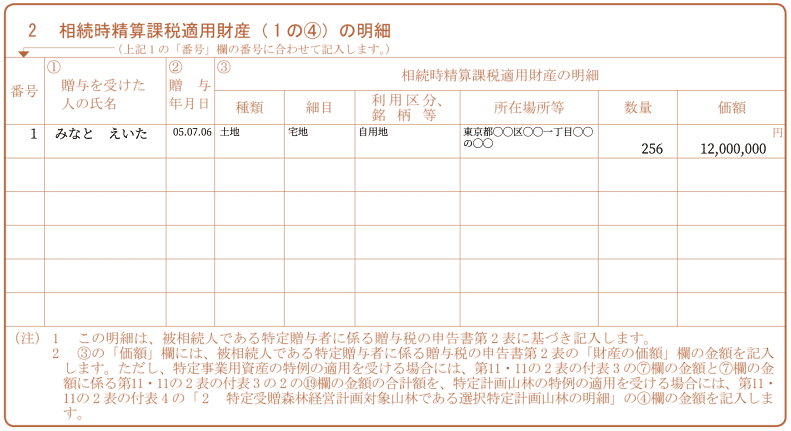

申告書の下部に進み、1の④に記載した相続時精算課税適用財産の詳細を書いていきます。こちらは贈与税申告書の第2表に基づき記載していきます。

贈与財産ごとに氏名を書いていきます。同じ年月日に贈与を受けていても、贈与財産の種類が違う場合には行を分けて記載します。氏名左横の番号欄には、申告書上部の「番号」欄の番号を合わせて記載します。

贈与を受けた年月日を書きます。贈与税申告書で正確な年月日を確認し、転記してください。

相続時精算課税適用財産の明細を書いていきます。贈与税申告書第2表に種類、細目、利用区分・銘柄等、所在場所等、数量、価額が記載されているため、すべて転記します。

記載欄が足りなければ、第11の2表をもう1枚用意してください。

ここでは、第11の2表を利用して相続時精算課税適用財産を申告する際の注意点を解説します。

税制改正により、2024年1月以降に相続時精算課税で取得した贈与財産には、相続財産に加算しなくてもいい基礎控除枠が設けられました。

改正前の相続時精算課税制度利用者は、どれだけ少額の贈与でも贈与税を申告する必要がありました。しかし2024年1月以降の相続時精算課税制度適用者は、110万円以下の贈与が原則非課税となります。

2024年1月以降の相続時精算課税制度利用者は、年間110万円以下の少額贈与を申告・納付する必要がなく、相続時の加算も不要です。ただし、2024年以前に受けた贈与財産については、従来どおり相続財産に加算する必要があるため気をつけてください。

相続時精算課税制度の利用者でも、遺産総額が基礎控除額以下であれば相続税申告書の作成は不要です。

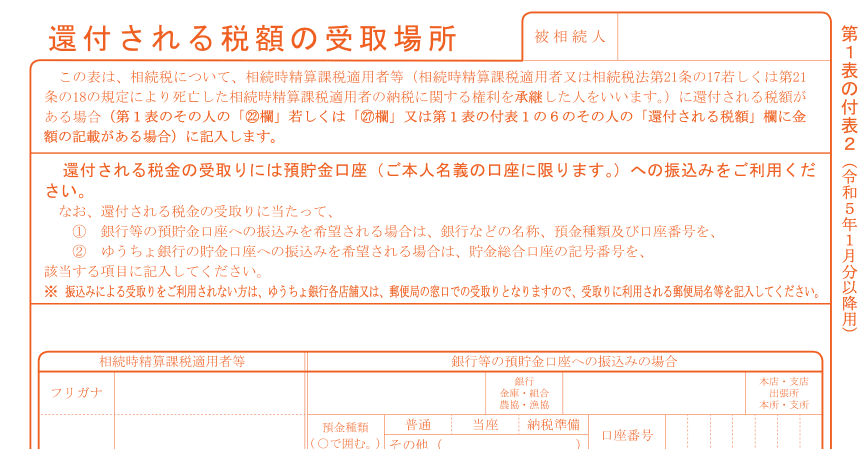

しかし、贈与財産を相続財産に加算した結果、払いすぎた贈与税額の還付を受けられることがあります。この場合には「第1表の付表2(還付される税額の受取場所)」を追加で作成し、提出する必要があります。

ただし、たとえ相続税額がゼロであっても、第1表の付表2を提出するだけでは還付は受けられません。贈与税額の還付を希望する場合には、第11の2表や第1表・第2表に加えて第1表の付表2を作成し、提出する必要があります。

監査法人トーマツ、独立系コンサルティング会社で業務の経験を積み、2013年に相続税専門税理士として独立。相続において大切なことを伝えるべく「笑って、学んで、健康に」をモットーに、社会人落語家「参遊亭英遊」としても活躍。高座に上がる回数は年間80回超。著書に『知識ゼロでもわかるように 相続についてざっくり教えてください』(総合法令出版)がある。 HP:埼玉・大宮あんしん相続税相談室